・米国ETFの運用実績を見たい

・米国ETFの特徴を知りたい

・どのETFがいいか知りたい

・米国市場の今後の予想を知りたい

⇩クリックでブログランキングの応援をしてください。

(みなさんの力でランキング押し上げて下さい!)

こんにちは!

含み益が消し飛んだ『ここ屋』よ!

波乱の幕開けとなった2022年ですが、早くも1ヶ月が経過しようとしています。

資産を大きく減らしている人も多い中、筆者の含み益はほぼ吹き飛んでしまった状況です。

インフレの高止まりが懸念される中で、FRBが利上げやQTに対してどのような発言をするのかFOMCに注目が集まっていました。

1/26に行われたFOMCの結果とともに、決算発表が続く米国市場は今後どのような未来を描いていくのでしょうか?

そこで今回の記事では、筆者の実際の資産運用を参考にして、2022年13ヶ月間の米国市場の推移と今後の予想を解説していきたいと思います。

また、2021年4月から12月の時点でも記事にしていますので、合わせて参考にしてみて下さい。

【13ヶ月間運用実績公開】米国ETF『VOO・VIG・VONG』

今回、運用実績を公開するのは米国の代表的なETFで、大きく特徴が異なる3銘柄です。

3銘柄の値動きを把握することで、現在の米国市場のトレンドを感じることができると思います。

その3銘柄とはVOO、VIG、VONGです。

これから、この3銘柄の基本的な概要と特徴を把握した上で、実際の運用状況を見て今後の米国市場の予想を解説していきたいと思います。

米国ETF『VOO・VIG・VONG』の概要

米国ETF『VOO・VIG・VONG』の概要(2021.12.22現在)です。

ちなみにこの3銘柄は、実際に筆者本人と家族の2020年度にNISA口座で購入した銘柄です。

| ティッカー | VOO | VIG | VONG |

|---|---|---|---|

| 名称 | Vanguard S&P500 ETF | Vanguard Dividend Appreciation ETF | Vanguard ussell1000 Growth |

| 運用会社 | バンガード | バンガード | バンガード |

| 設立日 | 2010/09/09 | 2006/04/27 | 2010/09/22 |

| ベンチマーク | S&P500 指数 | ナスダック 米国ディビデンド アチーバーズ セレクト指数 | ラッセル1000 グロース インデックス |

| 純資産総額 | $257.555B | $63.799B | $7.210B |

| 経費率 | 0.03% | 0.06% | 0.08% |

| 配当利回り | 1.54% | 1.95% | 0.74% |

VOOの純資産総額が1ヶ月で$16,465B(1,800兆円)も減ってるってヤバいですね。

これだけでも株式市場からどれだけ莫大な資金が抜かれているのかが推測できます。

VOO・VIG・VONGのベンチマークと特徴

それぞれのベンチマークと特徴を、簡単に解説していきます。

ベンチマークは【S&P500】

米国の株式市場に上場している大型株500銘柄の時価総額加重平均指数。

およそ500銘柄で、時価総額は米国に上場している約3,700株の8割を占める。

構成銘柄上位は、Apple、Microsoft、Amazon、Tesla、Alphabet(Google)。

米国全体の株価指数と言っても過言ではない。

SPYとIVVは同じS&P500がベンチマーク。

実際に米国株式全体をベンチマークとするVTIとは、ほぼ同等の値動きをする。

VTIについて詳しくはこちらの記事

ベーシックかつ

世界最高峰のベンチマークよ!

ベンチマークは【ナスダック米国ディビデンド・アチーバーズ・セレクト指数】

10年以上連続増配実績を持つ銘柄で構成される。(REITは除く)

連続増配株を集めているわりに、近年の分配金率は低くVOOとそれほど変わらない。

増配株を集めているだけあって、比較的大型バリュー株が中心。

比較的ディフェンシブ銘柄が多め。

NASDAQと名前についているが、NASDAQ市場に限った銘柄ではない。

構成銘柄上位は、Home Depot、JPMorgan、J&J、P&G、Microsoft、Walmart、VISA

地味やけど底堅い

バリュー株寄りのETFやな

ベンチマークは【ラッセル1000グロース・インデックス】

ラッセル1000(大型株)のうちのグロース株で構成される。

グロース銘柄中心のため、上昇相場ではリターンはS&P500を凌ぐ。

景気敏感株を多く含むので、下落局面ではディフェンス力は低め。

構成銘柄上位は、Apple、Microsoft、Amazon、tesla、NVIDIA

個人投資家が好きそうな

ハイグロなベンチマークよ!

VOO・VIG・VONGの過去リターン

前項の特徴を踏まえた上で、過去リターンを見ていきましょう。

まずは、Bloombergから引用したリターン率です。

| リターン | VOO | VIG | VONG |

|---|---|---|---|

| 年初来 | -8.71% | -7.78% | -13.53% |

| 1年 | 14.62% | 14.30% | 6.66% |

| 3年 | 19.84% | 17.67% | 24.75% |

| 5年 | 15.70% | 14.90% | 20.65% |

3指数とも年初来はマイナスリターンですが、グロース株を多く含むVONGの下落幅が大きいことがわかります。

一方で、バリュー株を多く含むVIGは比較的マイルドな値動きですね。

過去5年平均リターンについてはVONGの実績がもっとも良く見えますが、これからはバリューのターンが来るのであれば、パフォーマンスは逆転しそうです。

VOO・VIG・VONGの運用実績【13ヶ月間】

筆者本人と奥さんの2020年度のNISA口座、娘のジュニアNISA口座での運用実績です。

それぞれ、2020年の12月中旬から下旬の購入ですので、実質13ヶ月間程度の運用利回りとなります。

この間、分配金も出ていますが、ETFは分配金自動再投資ができないので、キャピタルゲインのみの実績です。

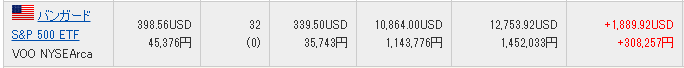

VOO運用実績(13ヶ月間)

13ヶ月間の運用実績は、なんとかプラスを維持しています。

ドルベースで+17.40%、円ベースで+26.95%の上昇でした。

先月比ではドルベース▼9.25%の下落です。

ドル高の恩恵で円ベースの

含み益がものすごいな

為替リスクはプラスにも働くの!

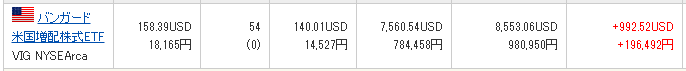

VIG運用実績(13ヶ月間)

13ヶ月間での運用実績はドルベースで+13.13%、円ベースで+25.05%の上昇でした。

先月比ではドルベースで▼6.80%の下落です。

バリューでも耐えられん相場や

VONG運用実績(13ヶ月間)

13ヶ月間での運用実績は、ドルベースで+12.40%、円ベースで+22.44%の上昇でした。

先月比ではドルベースで▼16.37%の下落です。

3銘柄の中ではもっとも

下落幅が大きかったわ!

為替によるリターン

円ベースでのリターンが大きいのは、2020年の年末が円高だったため円安傾向に進む現在は、為替リターンも受け取ることができます。

こちらの日本円表示は、購入時の為替に手数料を加えた単価(日本円)が反映されています。

しかし、実際には事前に『お得なドル転方法』でドル転していますので、もう少しリターンは大きいはずです。

SBI証券は米国ETFの定期買付ができ米国株の取扱数も豊富ですので、米国株投資をはじめる人におすすめなネット証券です。

VOO・VIG・VONGのリターン推移

VOO・VIG・VONGのリターン推移を見てみます。

筆者がこちらの3銘柄の比較記事を書いたのが、2021年4月(4ヶ月間実績)からですので、直近10ヶ月の比較となります。

| リターン (ドルベース) | VOO | VIG | VONG |

|---|---|---|---|

| 4ヶ月(4月末) | 12.44% | 8.82% | 10.47% |

| 5ヶ月(5月末) | 12.36% | 10.40% | 7.10% |

| 6ヶ月(6月末) | 15.48% | 9.32% | 14.42% |

| 7ヵ月(7月末) | 19.11% | 13.86% | 20.87% |

| 8ヶ月(8月末) | 21.54% | 15.89% | 22.39% |

| 9ヶ月(9月末) | 20.61% | 13.03% | 22.38% |

| 10ヶ月(10月末) | 22.71% | 17.11% | 23.60% |

| 11ヶ月(11月末) | 26.86% | 19.75% | 29.23% |

| 12ヶ月(12月末) | 26.65% | 19.93% | 28.77% |

| 13ヶ月(1月末) | 17.40% | 13.13% | 12.40% |

13ヶ月間リターンを眺めると3銘柄とも2021年は大きく上昇しましたが、2022年に入り調整局面を迎えていることがわかります。

S&P500のVOOは、12月も最高値を更新しましたが2022年は厳しいスタートとなりました。

バリュー株中心のVIGは、3銘柄の中では下落に関しても最も小幅でした。

これまで堅調だったグロース株のVONGでしたが、とうとうバリュー株の多いVIGにまでパフォーマンスが劣後してしまいました。

VOO・VIG・VONGの値動きに見える米国市場の見通し

VOO・VIG・VONGの値動きに注視することで、今後の米国市場の予想をしていきます。

VOOを市場全体の平均と考えるであれば、VONGはオフェンシブ銘柄(ハイリスク・ハイリターン)、VIGはディフェンシブ銘柄(ローリスク・ローリターン)と捉えることができます。

そして、その特徴がもたらす相関性は以下のようになります。

・米国市場全体が金融相場の時は、VONG(グロース株)がもっともリターン率がいい。

・業績相場がはじまると、VIG(バリュー株)がもっともリターン率がいい。

・市場平均のVOOは常に値動きが安定している

当たり前な理論で単純な相関性ですが、過去実績がハッキリと物語っています。

過去チャートでそれを確認し、2022年の見通しを予想してみましょう。

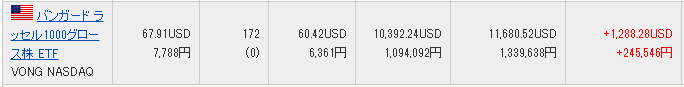

VOO・VIG・VONGのチャート比較

VOO・VIG・VONGのチャートを比較することで、これまでの上昇相場と直近のグロース株の成長度合いを確認してみましょう。

こちらが、直近1年のチャート比較です。

グロースETFのVONG(青)はボラティリティが高く、今回の下落ももっとも影響を受けています。

直近1年ではVOO(赤)のパフォーマンスがもっとも良いのですが、2021年7月の水準まで下落しています。

バリュー株中心のVIG(緑)はマイルドな値動きがゆえに、下落幅が小さいといったメリットがありそうです。

今後も利上げやバランスシートの縮小が予定されているので、グロース中心のVONGは軟調が予想されています。

まだまだこれからも下落しそうやな

どこまで下落するのかは推測不可能よ!

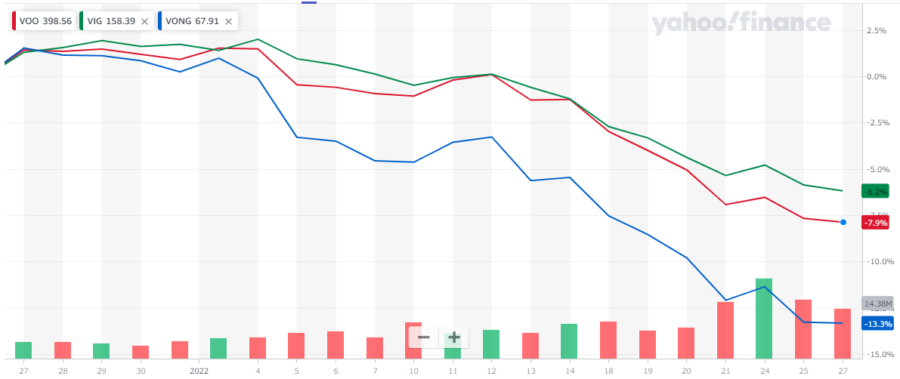

次に、直近1ヶ月のチャート比較です。

3銘柄とも大きく下落した1ヶ月となりましたが、VIG(緑)>VOO(赤)>VONG(青)のリターンです。

とくにグロース株は厳しいわね!

年初来リターンの推移による今後の米国市場予想

2022年の市場が開始してから1ヶ月ほどしか経過していませんが、今年の相場を予想をしてみます。

独断と偏見だから

参考程度にしとくのよ!

2021年まで堅調だったセクターは、エネルギーセクター、情報技術セクターなどで、実際にS&P500のリターンを超える40%~60%もの上昇を見せています。

S&P500銘柄の年初来ヒートマップを見てみます。

エネルギー株以外は下落を示す赤が目立ちます。

特に大型テック株や半導体銘柄は、2021年に上昇が大きかった分、反発も大きいようです。

S&P500指数が▼8.7%の下落、NASDAQ100指数が▼13.4%もの下落をしている中、銘柄によってはさらなる下落をしています。

・NFLX(ネットフリックス)▼40.29%

・MRNA(モデルナ)▼38.99%

・ETSY(エッツィー)▼35.46%

・NVDA(エヌビディア)▼22.57%

・AMD(アドバンスドマイクロデバイセス)▼23.07%

・AMZN(アマゾン)▼16.70% など

2022年には複数回の利上げが予想されているため、グロース株には厳しい相場が訪れるかも知れません。

一方で、PERの低いバリュー株や原油価格の上昇の恩恵を受けるエネルギー株などに、投資妙味があるかも知れません。

個人的に筆者が注目している銘柄をピックアップしておきます。

・XOM(エクソンモービル)

・CVX(シェブロン)

・PM(フィリップモリス)

・MO(アルトリア・グループ)

・BA(ボーイング)

・COST(コストコ)

・MCD(マクドナルド)

・KO(コカ・コーラ)

・PEP(ペプシコ)

・NKE(ナイキ)

・PG(プロクター&ギャンブル)など

まあ、個別株は予想するだけ無駄ですのでバリューが強いと思うのなら、バリュー株にまとめて投資できるバリューETFが安心できるかも知れません。

2022年は米国市場は低迷する?

2022年は始まったばかりですが、米国市場には重い空気が流れています。

テーパリングが始まったばかりなのに、すでに3月からの利上げ(FFレート引き上げ)は決定的で、年内の利上げ回数が4回から5回といった複数回の予想がされています。

インフレ退治のためにQT(バランスシートの縮小)までも予定されている市場では、株式にとって有利に働く材料がありません。

米国市場全体が上昇するといった期待は薄いようです。

好調な決算発表が続く

ハイテク株の大幅下落が続く中、続々と注目銘柄の決算が発表されています。

NFLX(ネットフリックス)の決算はガイダンスを大きく下回る発表をしたことから、▼23%もの大幅下落をしたため、市場全体に不穏な空気が流れました。

JPM(JPモルガン)などの金融銘柄も決算ミスをする中、心配されたQ4決算でしたがフタを開けてみるとS&P500銘柄の大半は好決算を発表している状況です。

MSFT(マイクロソフト)やTSLA(テスラ)に関しても好決算を発表していますので、本日発表されるAAPL(アップル)にも注目したいところです。

VOO・VIG・VONG 13ヶ月間運用実績公開:まとめ

VOO・VIG・VONGの 13ヶ月間運用実績を公開して、今後の米国市場の予想を立ててみました。

・VOO(S&P500)は反転するも高値更新は当分先

・VIG(バリュー株)は下落は小さいものの大きな上昇は難しい

・VONG(グロース株)は売り圧力が強く上昇が難航

・2月も引き続き売り圧力が強い

・利上げ上昇が早まればハイグロ株は低迷

・業績相場ではバリュー株に妙味あり

・2022年2月のFOMC議事録発表に注目

前回のFOMCも無事に通過したと思われ相場は上昇しましたが、実際に議事録が発表されるとネガティブなサプライズがあったことからマーケットは大きく揺さぶられました。

今回のFOMCもほぼ市場予想通りだったことから、大きな調整はありませんでしたが、議事録の発表の中により『タカ派』の内容が含まれているようですと、株価は大きく反応しそうです。

例年では2月は相場が弱いとされていますが、今年はどこで反転するか読めない状況が続いています。

不透明さがなくなるまでは、ある程度のキャッシュポジションを持って迎える方が賢明かも知れませんね。

投資は自己責任ですので、自分のリスク許容度を理解して、投資を楽しんでください。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント