・米国株を大きく分類する11のセクター

・各期間を切り取ったセクター別パフォーマンス

・おすすめのセクターETF

・セクター別パフォーマンスから見える現在の市場

・今後の上昇が予想されるセクター

⇩クリックでブログランキングの応援をしてください。

(あなたの大切な5秒間、いただけませんか?ポチって戻るだけで大感謝)

こんにちは!

2022年を生き抜くセクターを

探している『ここ屋』よ!

2022年の米国市場は、年明けからずっと急落が続いています。

いったい誰が予想できたのってくらいの下落ですよね。

利上げの回数や上げ幅だけではなくバランスシートの縮小まで示唆したFRBですが、先日行われたFOMCではマーケットを安定されてくれる発言が多かったように思います。

これまで過度に織り込みすぎた株価が、反発してくれることを願うばかりです。

長期化するインフレやオミクロン株急増に懸念を示すも、決算シーズンに突入した市場は待ったなしの状況です。

下落が止まらない米国市場で、これから上昇するセクターはあるのでしょうか?

そこで今回の記事では、【2022年1月】米国株セクター別パフォーマンスを解説していきたいと思います。

【2022年1月】米国株セクター別パフォーマンス

米国に上場する5,000以上の株を大きく分類すると、11セクターに分かれます。

・情報技術(Information Technology)

・ヘルスケア(Healthcare)

・一般消費財(Consumer Cyclical)

・通信(Communication Services)

・金融(Financial)

・資本財(Industrials)

・生活必需品(Consumer Defensive)

・公益事業(Utilities)

・素材(Materials)

・不動産(Real Estate)

・エネルギー(Energy)

それぞれのセクターが、どのようなパフォーマンスを出しているのかを確認していきましょう。

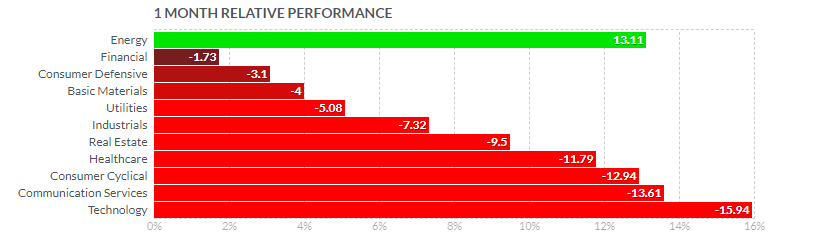

【1ヶ月(1月)】セクター別パフォーマンス

直近1ヶ月(2022年1月)のセクター別パフォーマンスを見ていきます。

エネルギーのひとり勝ち。。。

ハイテクなんて投げ売りされていますね。

利上げはまだだってのに

実際利上げしたらどうなるのよ!

ヘルスケアも一般消費財も通信も2桁下落でした。

ディフェンシブな生活必需品も売られてるって

お金はどこへ行ったのやら

直近1ヶ月は11セクターのうち、1セクターのみがプラスで、10セクターがマイナスでした。

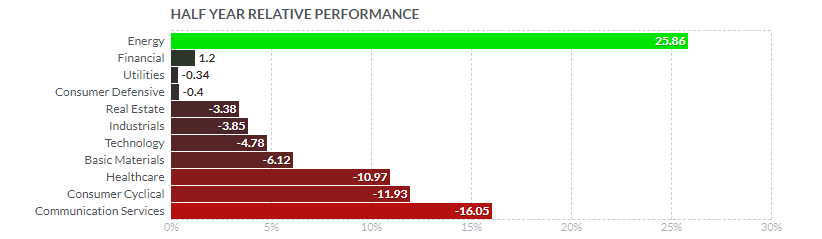

【6ヶ月(2021年8月~2022年1月)】セクター別パフォーマンス

次に、直近6ヶ月(8~1月)のセクター別パフォーマンスを見ていきます。

やはりここでもエネルギーセクターのみがプラスです。

半年間エネルギーセクターに集中投資していた人は、大きく利益を出せていますねー。

そんな人おるんかいな

金融セクターや公益事業セクター、生活必需品セクターは、まだ大きなマイナスではありませんが、その他セクターは『大やられ』しています。

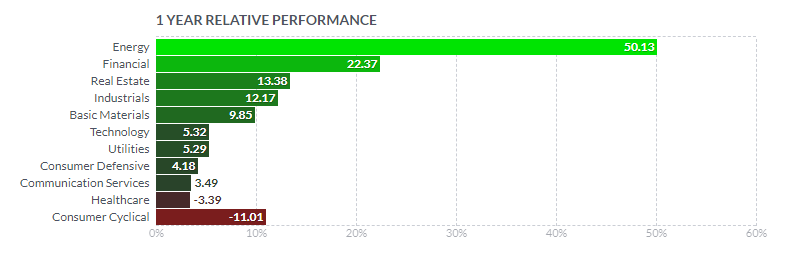

【1年(2021年2月~2022年1月)】セクター別パフォーマンス

2021年2月から2022年1月までの1年間のセクター別パフォーマンスを見ていきます。

エネルギーセクターと金融セクター以外は指数をアンダーパフォームしています。

昨年は強かったハイテクセクターも、1年で見るとすでに1桁成長。。。

ハイテクはオワコンか?

もう少しするとエネルギーセクター以外は、1年リターンがマイナスになるなんてことにもなりかねませんね。

おすすめのセクターETF11銘柄とチャート比較

セクター別のパフォーマンス比較するのに、各セクターの代表的なETFで比較したいと思います。

筆者の独断と偏見で、おすすめのセクターETFを紹介していきます。

おすすめのセクターETF11銘柄

おすすめのセクターETFは以下の11銘柄です。

購入を推奨するものではないから

投資するなら自己責任よ!

| セクター名 | おすすめETF | 1年リターン |

|---|---|---|

| 情報技術セクター | VGT | 9.39% |

| ヘルスケアセクター | VHT | 2.38% |

| 一般消費財セクター | VCR | 2.31% |

| 通信セクター | XLC | 3.67% |

| 金融セクター | VFH | 28.97% |

| 資本財セクター | XLI | 16.23% |

| 生活必需品セクター | VDC | 15.70% |

| 公益事業セクター | VPU | 7.92% |

| 素材セクター | XLB | 14.67% |

| 不動産セクター | XLRE | 30.03% |

| エネルギーセクター | XLE | 64.21% |

セクターによって

こんなにリターンの差があるんやな

こちらのセクター別おすすめETFは『まとめ記事』がありますので、リンクを貼っておきます。

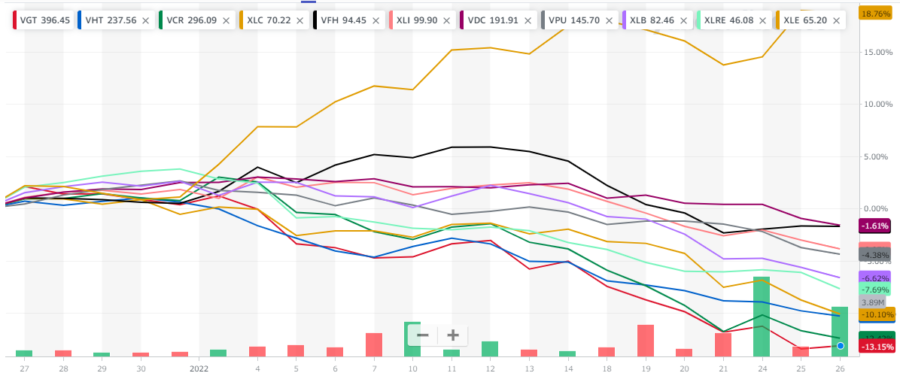

セクターETF比較チャート

直近1ヶ月の比較チャートを見ていきます。

おすすめのセクターETFで比較をしてみました。

わかりにくいわ!

11セクターすべてを同時に比較するのは無理がありましたね。

直近1ヶ月では、エネルギーセクターのXLE(+18.76%)がもっともパフォーマンスが良く、その他のセクターETFは全てマイナスという無残な結果でした。

エネルギーだけが強すぎるのよ!

では、今からエネルギーを買い向かうのは筋の良い投資かどうかと聞かれれば、答えるのが非常に難しい状況です。

エネルギーセクター今からでも買いなのか?

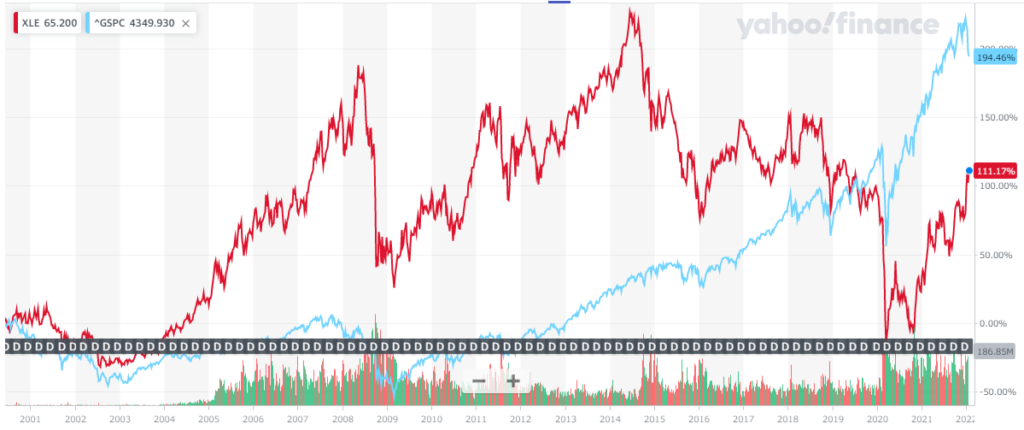

直近1年のリターンも良く、年初来のパフォーマンスも良好なエネルギーセクターに、これから投資しても間に合うのでしょうか?

短期的に見れば、原油価格の上昇に伴いエネルギー株は大きく上昇しています。

強い需要に支えられたエネルギー価格は、これからも高値を推移することが予想されています。

ウクライナ問題やOPECの強気な姿勢を見ると、原油価格は高止まりしそうな勢いがあります。

金利上昇に弱いセクターを我慢してホールドするよりも、上値の軽そうなエネルギーセクターに乗り換えることは、即効性のある薬であることには間違いなさそうです。

とはいえ、20年といった長期で見ればエネルギーセクターは指数に劣後するといった事実もあります。

売り抜けるタイミングが大事ってことになりますが、売買に自信がない人にとってみれば難しい投資になるかもしれません。

それでも、まだまだ上昇はしそうよ!

高値までは60%くらい

上昇の余地があるな

2021年のセクター別パフォーマンスは

2021年の通年パフォーマンスは以下の通りでした。(2021.12.25調査時)

| 1 | エネルギーセクター | 36.5% |

| 2 | 情報技術セクター | 26.9% |

| 3 | 不動産セクター | 24.9% |

| 4 | 通信セクター | 22.5% |

| 5 | 金融セクター | 21.1% |

| 6 | 資本財セクター | 18.2% |

| 7 | 素材セクター | 12.8% |

| 8 | ヘルスケアセクター | 12.7% |

| 9 | 公益事業セクター | 8.2% |

| 10 | 一般消費財セクター | 6.4% |

| 11 | 生活必需品セクター | 4.5% |

2021年は、年間を通してエネルギーセクターがもっともパフォーマンスが良く、次いで情報技術セクターが強い実績を残しました。

一方で、生活必需品セクターや一般消費財セクター、公益事業セクターは1桁成長と振るいませんでした。

上昇が予想されるセクターは

今後、米国市場へ最も大きな影響をあたえる要因は『インフレ』と『利上げ』です。

インフレが起きている要因は、新型コロナウイルスのパンデミックによる経済混乱から端を発し、量的緩和やゼロ金利政策による『金余り』のツケが回ってきたようです。

最近では、エネルギー価格の上昇から、物流の停滞、サプライチェーンのボトルネック、人件費の高騰など、複数の要因からインフレの長期化が懸念されています。

2022年には利上げ(政策金利の引き上げ)が予定されている中で、今後の上昇が期待されるのは、どのセクターなのでしょうか?

やはりエネルギーセクターはまだ上昇する

米国で大きな問題となっているインフレですが、モノやサービスの価格が上昇することにより、悪影響を受けるセクターが多い中、比較的影響の少ないセクターがあります。

それがエネルギーセクターです。

エネルギーセクターはXOM(エクソンモービル)やCVX(シェブロン)のような老舗の大手企業もありますが、原油や天然ガスの開発・生産などに関わる企業から、燃料の掘削およびエネルギー関連サービスを提供している銘柄にまで及びます。

エネルギーを直接販売している企業よりも、採掘や生産している銘柄にとってみればエネルギー価格の上昇はレバレッジがかかることで株価が上昇します。

強い経済の成長が見込まれる米国市場ですから、今後もエネルギーの需要は高いことが見込まれています。

金利上昇で株式の価格が不安定な相場では、安定した配当を出す企業の株も好まれます。

比較的高配当銘柄の多いエネルギーセクターは、2022年も引き続き上昇トレンドであることが予想されます。

エネルギーセクターETFのXLEの半年チャートを眺めると、S&P500指数と比較しても大きく上昇していることがわかります。

特に2022年がはじまってからの上昇は、目を見張るものがあります。

ちなみにエネルギーセクターは

S&P500の時価総額での占める割合は

もっとも小さいたったの2%よ!

米国株セクター別パフォーマンスまとめ

米国株セクター別パフォーマンスをまとめます。

◎米国株は大きく11セクターに分類される

・切り取る時期によって上昇セクターが異なる

・直近の上昇セクターはエネルギーセクター

・セクターによってボラティリティの大きさが異なる

・経済状況によって上昇セクターが変わる

◎今後上昇が予想されるセクターは

・まだエネルギーセクターが強い

・すでに大きく上昇しているが高値までは60%もある

どのセクターが上昇するのかは、プロの投資家にも予想することは難しいと言われています。

本記事の予想は、過去に見る一般論と筆者の独断によるものですので、投資は自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント