・資本財セクターETFの特徴について知りたい

・資本財セクターETFの比較をしたい

・資本財セクターETFの買い時を知りたい

クリックでブログランキングの応援をしてください。

応援してくれるみなさん、いつもありがとうございます。

こんにちは!

米国株の上昇を信じている

『ここ屋』よ!

2024年も大きく上昇した米国市場ですが、2025年はどうな相場となるのでしょうか。

特に景気敏感株(シクリカル銘柄)については、大統領選挙の翌年ということで資本財セクターにとっては好材料と考えられます。

そこで今回の記事では、資本財セクターETFの比較解説と今後の展望について解説していきたいと思います。

おすすめの資本財セクターETF

資本財セクターETFとは、資本財関連銘柄を集めたETFです。

BtoBビジネスを中心としたセクターで、産業向け製品や販売、運送や商業などを対象としたサービスです。具体的には、航空、鉄道、産業機械などがあげられます。

景気に左右されそうなセクターやな

ちなみに資本財セクターは、S&P500の時価総額での占める割合は8%程度で真ん中くらいの規模です。

今回、解説するおすすめの資本財セクターETFは以下の3銘柄です。それぞれの特徴を比較してきます。

おすすめの資本財セクターETFは『VIS』『XLI』『EXI』

おすすめの資本財セクターETF3銘柄『VIS』『XLI』『EXI』について比較解説していきます。

大手3社の販売しているETFね!

資本財セクターETF概要比較

資本財セクターETFの概要を比較していきます。

| ティッカー | VIS | XLI | EXI |

|---|---|---|---|

| 銘柄名 | バンガード インダストリアル ETF | インダストリアル セレクト セクター SPDRファンド | iシェアーズ グローバル 資本財ETF |

| 運用会社 | バンガード | ステート ストリート | ブラックロック |

| 設立日 | 2004/09/29 | 1998/12/22 | 2006/09/21 |

| 純資産額 | $5.559B | $20.530B | $817.243M |

| ベンチマーク | MSCI US インベスタブル マーケット 資本財サービス インデックス | インダストリアル セレクト セクター指数 | S&P グローバル 資本財 株価指数 |

| 経費率 | 0.10% | 0.09% | 0.41% |

| 分配金 | 1.17% | 1.29% | 1.58% |

XLIが設定日も古く、純資産額も最大で経費率も最安です。EXIは経費が少し高めですね。

全体的に分配金は少なめやな

資本財セクターETF過去リターン比較

資本財セクターETFの過去リターンを比較してみます。

| ティッカー | VIS | XLI | EXI |

|---|---|---|---|

| 1年リターン | 39.32% | 38.14% | 35.16% |

| 3年リターン | 10.19% | 10.33% | 7.51% |

| 5年リターン | 13.31% | 13.11% | 10.74% |

3銘柄とも似たようなパフォーマンスですが、直近1年は中々のリターンです。

1年リターンはS&P500の

35%を超えとる

資本財セクターETF上位組入れ銘柄比較

資本財セクターETFの上位組入れ銘柄の比較をしてみます。

| VIS | XLI | EXI |

|---|---|---|

| GE (ゼネラル・エレクトリック) | GE (ゼネラル・エレクトリック) | GE (ゼネラル・エレクトリック) |

| CAT (キャタピラー) | CAT (キャタピラー) | CAT (キャタピラー) |

| RTX (RTX) | RTX (RTX) | RTX (RTX) |

| UNP (ユニオン・パシフィック) | UBER (ウーバー・テクノロジーズ) | UBER (ウーバー・テクノロジーズ) |

| HON (ハネウェルインターナショナル) | UNP (ユニオン・パシフィック) | SIE (シーメンス) |

| UBER (ウーバー・テクノロジーズ) | HON (ハネウェルインターナショナル) | UNP (ユニオン・パシフィック) |

| HON (ハネウェルインターナショナル) | ENT (イートン) | SU (シーメンス) |

3銘柄とも上位組入れ銘柄は似たような感じですね。

防衛や建設機械製造なんか入っとるんやな

資本財セクターETFチャート比較

資本財セクターETFの直近5年のチャート比較をしていきます。

ほとんど変わりませんがVIS(赤)>XLI(青)>EXI(緑)のリターンの大きさです。

EXIが出遅れてるわね!

資本財セクターETFの特徴と今後の展望

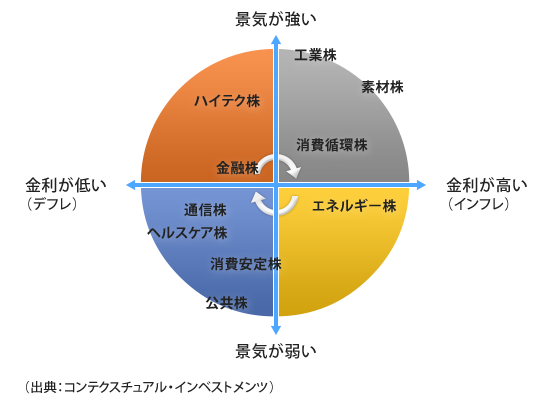

資本財セクターETFの今後の展望は、世界経済の回復にかかっていると考えています。理由として、資本財セクターの特徴である景気敏感株(シクリカル銘柄)が多いことがあげられます。

景気回復局面に強い資本財セクター

資本財セクターETFの平均リターンは、市場平均(S&P500)と比較すると基本的にはアンダーパフォームしています。

だったらS&P500買うわ

しかし、ある時期を切り取ると市場平均をアウトパフォームすることがあります。

こちらはコロナショックからの回復局面を切り取った1年のチャート比較ですが、資本財セクターETFのVIS(赤)がS&P500のSPY(青)をアウトパフォームしています。

次に2009年のリーマンショックからの回復局面のチャートも確認してみましょう。

やはり資本財セクターETFのVIS(赤)が、S&P500のSPY(青)を大きくアウトパフォームしています。

このような景気回復局面では資本財セクターETFのパフォーマンスが良いことがわかります。

資本財セクターETFの買い時はいつ?

資本財セクターETFの買い時は、景気回復局面の初期段階と言われています。

金利の上昇している今からでは、資本財セクターの買い時と言えないかも知れません。

前回のコロナショックの教訓として、次回の暴落後にエントリーすることで大きなリターンを狙うことができそうです。

テーマ型ETFとは

テーマ型ETFとは、広いセクターに分散された一般的なインデックスファンド(VTIやVOOなど)とは異なり、偏ったセクターに投資をするETFのことです。

その中でも大きく『セクター』と呼ばれる区分された分野に投資するETFをセクターETFと呼びます。

米国株におけるセクターとは

米国株におけるセクターとは、大きく11セクターほどに分けられています。今回解説した『資本財セクター』以外のもを確認しておきましょう。

それぞれに解説記事の

リンクを貼ってあるわ!

おすすめの資本財セクターETFまとめ

おすすめの資本財セクターETFをまとめます。

◎資本財セクターとはBtoB産業向け対象サービス銘柄

・S&P500の時価総額での占める割合は中間の9%程度

・航空、建設機械、鉄道や産業用機械など

◎おすすめの資本財セクターETFは『VIS・XLI・EXI』

・ リターンの大きさはVIS>XLI>EXI

・XLIがもっとも純資産額が大きい

・VISがもっとも経費が安い

◎資本財セクターETFの今後の展望は

・大統領選挙後の景気刺激策によって上昇が期待される

資本財セクターETFを購入するであれば、純資産額が大きく過去リターンの実績もあるXLIがおすすめです。

経済回復局面の初期段階が買い時と言われる資本財セクターETFですから、大統領選挙が終わった後の景気刺激策次第ではまだまだ上昇の余地があるのではないかと思います。

米国ETFに興味がある人は、まとめ記事がありますので参考にしてみて下さい。

投資は自分のリスク許容度を理解して、自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

kindleから書籍を出版しました。良かったら手に取ってみて下さい。

おかげさまで好評いただいています。低価格に抑えておりますので値上がりする前にお手に取ってください。

SBI証券の『クレカ積立』でお得にポイントがもらえるサービス

通常の申し込みページよりもお得な『最大10,000円+10%の紹介特典』がもらえるURL

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

コメント