・米国株に投資したい

・投資信託に投資してみたい

・今投資していいかわからない

・どの投資信託に投資していいかわからない

・積立投資か一括投資か悩んでいる

・ETFか投資信託か悩んでいる

クリックでブログランキングの応援をしてください。

こんにちは!資産のほとんどが

米ドルになってしまった『ここ屋』よ!

米国マーケットは、相変わらずの好調相場を継続していますね。

NYダウもS&P500もNASDAQも、高値を更新しています。

NASDAQだけは、2月中旬につけた最高値まで、もう一息といったところですね。

そんな好調相場の中、今回は、筆者が購入を決めた投資信託の銘柄と、金額、購入の理由や銘柄選定の理由などを記事にしていこうと思います。

また得意の一括購入か。。。

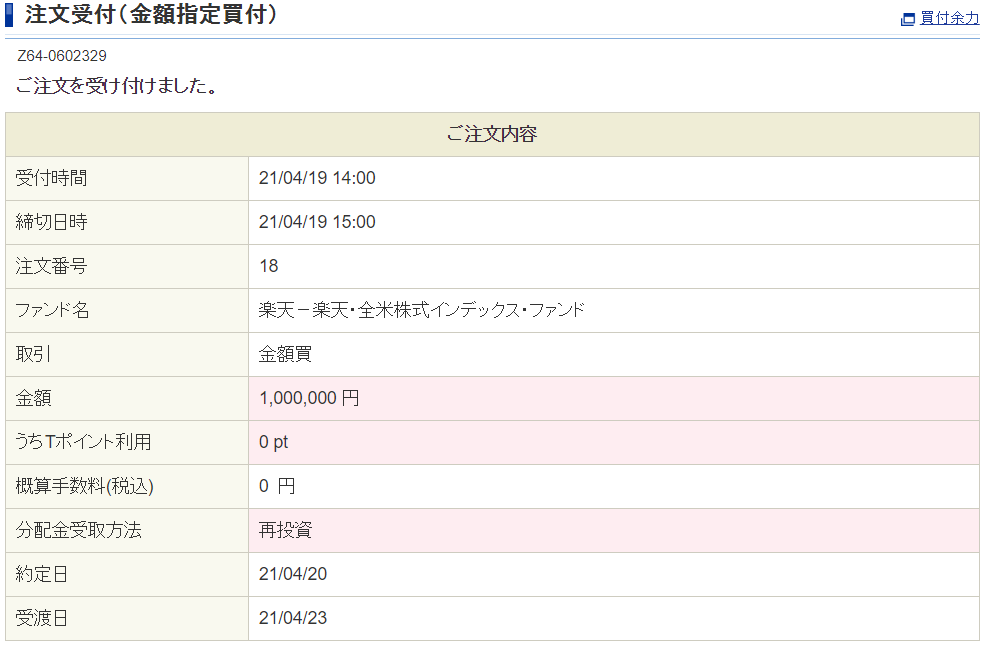

投資信託でVTI・S&P500・NASDAQ100に100万円ずつ一括投資してみた

冒頭でもあったように、今回は3銘柄を100万円ずつ購入しました。

意外に超有名どころやな

これらを選んだ理由は、それぞれのベンチマークの投資信託で、現時点での信託報酬が最安値だからです。

投資をはじめて『知らない人はいない』と言ってもいい銘柄ですが、おさらいをしておきましょう。

楽天VTI・SBIバンガード・eMAXIS NASDAQの概要

これら3種類の投資信託は、いわゆる『インデックスファンド』と呼ばれる類のものであり、超優良級の投資信託ですので、どれも購入をおすすめできます。

どこぞのゴミ投資信託の

アクティブファンドとは大違いやな

簡単な概要を紹介しておきます。

| 名称 | 楽天 全米株式 インデックス ファンド | SBI バンガード S&P500 インデックス ファンド | 三菱UFJ国際 eMAXIS NASDAQ100 インデックス |

|---|---|---|---|

| 設定日 | 2017/09/29 | 2019/09/26 | 2021/01/29 |

| ベンチマーク | CRSP USトータル マーケット インデックス (円換算ベース) | S&P500 株価指数 (円換算ベース) | NASDAQ100指数 (配当込み) (円換算ベース) |

| 信託報酬 | 0.162% | 0.0938% | 0.2035% |

| 信託財産保留額 | なし | なし | なし |

| 解約手数料 | なし | なし | なし |

| つみたてNISA | ◎ | ◎ | ✖ |

残念ながら2021年4月現在では、つみたてNISAでNASDAQ100に投資できる商品はありません。

3銘柄とも、信託報酬は最安値レベルです。

投資信託には、信託報酬以外にも経費がかかります。

あまり知られていませんが、『隠れコスト』と呼ばれる経費も存在します。

実質コスト=信託報酬+隠れコスト

隠れコストは、実際に運用してみないとわからないコストですので、事前にはわかりません。

決算時の報告書にて確認することができますので、気になる人は確認してみて下さい。

銘柄の売買手数料、外貨建ての資産保管費用、取引で発生する税金、監査費用などを含めた実際の経費のこと。

楽天VTI・SBIバンガード・eMAXIS NASDAQのベンチマーク

ベンチマークとは、インデックスファンドの指数のことです。

上記3銘柄のベンチマークは、世界でも5本の指に入る有名なものです。

本場、米国にも同様のベンチマークのETFが存在します。

それぞれのベンチマークの米国ETFを紹介します。

| 名称 | 楽天 全米株式 インデックス ファンド | SBI バンガード S&P500 インデックス ファンド | 三菱UFJ国際 eMAXIS NASDAQ100 インデックス |

|---|---|---|---|

| 米国ETF | VTI | SPY、IVV、VOO | QQQ |

| 経費率 | 0.03% | 0.03~0.09% | 0.2% |

厳密には、分配金や経費率などの違いがありますので、運用商品の値動きには多少の誤差が生じます。

S&P500をベンチマークとするETFは3つ紹介していますが、運用会社の違いですので、購入をするであれば、経費率の安いIVVかVOO(0.03%)をおすすめします。

楽天VTI・SBIバンガード・eMAXIS NASDAQの想定過去リターン

今回購入した投資信託は、比較的設定日が若いのものですので、それぞれ同じベンチマークのETFで、過去リターンを確認してみましょう。

| 名称 | VTI (全米株式) | IVV (S&P500) | QQQ (NASDAQ100) |

|---|---|---|---|

| リターン 1年 | 58.49% | 52.06% | 61.38% |

| リターン 3年 | 18.51% | 18.21% | 29.10% |

| リターン 5年 | 17.55% | 17.22% | 26.35% |

直近1年のリターンは、コロナショックからの回復ですので、今後の参考にはしない方が良いと思います。

また、QQQのリターンについても、近年はITバブルとも呼ばれており、今後もボラティリティ(価格変動率)の高い銘柄になりますので、過度な期待は禁物です。

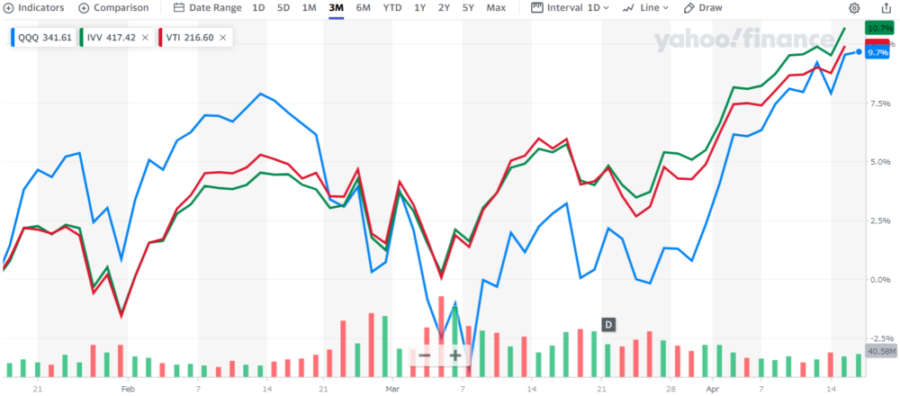

3銘柄の直近5年のチャート比較も見ておきましょう。

やはり、青のQQQ(NASDAQ100)が頭ひとつ抜けていますが、赤のIVV(S&P500)と緑のVTI(全米株式)は、ほぼ同様の値動きをしています。

なお、2021年6月29日より販売開始の『SBI・V・VTI』に関しては、『楽天VTI』よりも信託報酬が安いため(0.0938%)、今後は『SBI・V・VTI』に切り替えていく予定です。

S&P500や全米株式に、5年前から投資していれば2倍になっていた皮算用です。

NASDAQ100に関しては3倍ですね。

これだけ見ると、リターン率の高いNASDAQ100だけに投資すれば良いかと思ってしまうかも知れません。

しかし、先ほども言いましたが、NASDAQ100は非常にボラティリティの高いベンチマークです。

直近3ヶ月のチャート比較を見ると、こんな感じです。

値動きが激しく、ハイテク株などの金利に左右されやすい敏感銘柄を多く含んでいます。

ちなみに、この比較チャートは『Yahooファイナンス』を使用していますが、無料で色々な機能があり非常に便利です。

使い方はこちらの記事で詳しく解説しています。

投資信託でVTI・S&P500・NASDAQ100に一括投資の理由

投資信託でVTI・S&P500・NASDAQ100を購入した理由を、細分化して解説します。

①なぜETFではなく投資信託なのか

②なぜVTI・S&P500・NASDAQ100なのか

③なぜ積立投資ではなく一括投資なのか

なぜETFではなく投資信託なのか

まず、なぜETFではなく、投資信託で購入したのかの理由は、日本円でのアセットアロケーションが欲しかったからです。

筆者は最近ポートフォリオの見直しを計り、投資信託の大半を売却しました。

このため、筆者のポートフォリオのほとんどが、米ドル資産になってしまいました。

今回の買い増しにより、多少なりとも日本円での資産を増やし、最終的には米ドルとの比率を半々程度にしたいと考えています。

もう一つの理由は、経費削減のためです。

投資信託で経費の削減と聞くと、疑問に思われる人も多いかと思います。

当然ETFの方が、保有経費は安いことは知っています。

しかし、ETFを購入するためには、為替手数料や購入手数料がかかります。

また、分配金には海外税も加算されるため、再投資効率が悪いことがあげられます。

日本で購入できるベンチマークの投資信託であれば、再投資込みの長期投資だと、投資信託の方が効率的というデータもあるくらいです。

逆に、投資信託であれば為替リスクを回避できると考えている投資家も多いと思います。

しかし実際には、為替が反映されて円換算された基準価格が反映されていますので、為替リスクがなくなったわけではありませんので、注意が必要です。

なぜVTI・S&P500・NASDAQ100なのか

なぜVTI・S&P500・NASDAQ100なのかの理由としては、筆者のポートフォリオのコアが弱いことがあげられます。

以前に米国ETFのポートフォリオを公開していますが、構成比率のほとんどがグロースETFやテーマ型ETF(クリーンエネルギーETF・半導体ETF)です。

投資開始した時は、『VOOよりもVUGの方がリターンがいいじゃん!』などと、単純な思考でETFを購入していたためです。

リスクの高めなポートフォリオを組むことは、当初の計画通りでしたが、もう少しコア部分を強化したいと考え、VTI・S&P500・NASDAQ100への投資を選択しました。

なぜ積立投資ではなく一括投資なのか

なぜ積立投資ではなく一括投資なのかは、以下のような理由です。

まず、投資信託の売却で得たキャッシュ(約500万円)の使い方を考えたのですが、選択肢は3つありした。

①キャッシュのまま保有し、暴落局面の追加投資に備える

②毎月数10万円ずつ積立投資にまわす

③コアファンドに一括投資をする

今回は③を選択したのですが、理由は消去法でした。

①は、いつ暴落局面が来るかもわからないので、現在の上昇市場を機会損失してしまう。

②は、500万円を積立投資するとなると、数年間の機会損失をしてしまう。

よって、③の一括投資を選択しました。

もちろん、一括投資のリスクである『投資直後の暴落』を踏まえた上での判断です。

それは、投資先のベンチマークが、何度も直面してきた暴落から立ち直ってきた実績を信じることから導かれた決断です。

暴落リスクよりも、機会損失リスクを避けたいが故の一括投資です。

割高だと言われ続けながらも、成長を続ける米国市場に投資を躊躇するタイミングではないと考えました。

積立投資を選択しなかったもう一つの理由としては、すでにS&P500には【つみたてNISA】を含めた毎月10万円の積立投資をしていること。

全米株式、全世界株式、NASDAQ100にも、それぞれ数万円ずつ積立投資をしてるので、今回の余剰資金は一括投資をすることにしたのです。

米国株式市場はまだ上昇するのか?

米国株式市場はまだ上昇するのか?

という議論について、現在さまざまな憶測が飛び交っています。

2020年のコロナショックからの急回復は、コロナバブルと言われるほどの高騰相場です。

最近では、すでに過熱感が高く、割高だとささやかれることも多くなってきました。

しかし、実際にバブルがはじけて暴落する危機は、すぐそこまで来ているのでしょうか?

筆者は、まだ当分は米国市場が上昇トレンドであると考えています。

これは希望観測ではなく、いくつかの経済要因による予測です。

・FRBによる量的緩和やゼロ金利政策の継続などに起因される金利政策

・バイデン大統領に追加財政支援などの経済政策

・コロナワクチンの普及による集団免疫の確保

これらの要因をもとに、2023年まで米国市場の上昇トレンドは続く見込みが高いと考えるからです。

これらの見解は、筆者の憶測でしたありませんので、投資は自己責任でお願いします。

まとめ

kindleから書籍を出版しました。良かったら手に取ってみて下さい。

おかげさまで好評いただいています。低価格に抑えておりますので値上がりする前にお手に取ってください。

投資におけるコア・サテライト戦略は、非常に大切です。

コアをちゃんと固めてから、サテライトで楽しむ程度が投資を長続きさせるコツです。

今後の成長を期待できる全米株式やS&P500、NASDAQに投資することは、確固たるコアになることは言うもでもありません。

また、通貨の分散においても、日本円のみではなく、米ドルやユーロなどにも分散することをおすすめします。

現在の100万円の価値は、将来のいくらに相当するのでしょうかね?

2021年6月29日SBI証券から低コストの『SBI・V・全米株式』が発売開始されたため、楽天VTIからSBI・V・全米株式に乗り換えています。

投資は自己責任ですので、自分のリスク許容度を理解して、投資を楽しんでください。

最後まで読んでくれてありがとう!

他にもお得情報がいっぱいですので

別の記事も読んでみてね!

記事が良かったと思ったら⇩クリックしてもらえると励みになります

米国市場の情報収集はこちらのアプリがおすすめです。

⇩無料でダウンロードはこちら

SBI証券の新サービス『クレカ積立』でお得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『10,000円+10%の紹介特典』がもらえるURLです。

コメント