・他の投資家のポートフォリオを見たい

・どんな銘柄を購入しているのかを知りたい

・現在の相場に合ったポートフォリオを知りたい

⇩クリックでブログランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

7月も少し資産を増やした

『ここ屋』よ!

2023年7月の米国市場は、ダウが13連騰と大きく躍進しました。

ハイテク株を多く含んだナスダックも上昇はしているのですが、少し暗雲が立ち込めているように感じます。

このまま2023年後半も米国株が上昇するのかわからない中で、自分のポートフォリオはこのままで良いのか不安に思っている人も多いはずです。

そこで今回の記事では、筆者のアセットアロケーションと2023年7月のポートフォリオ公開をしていきたいと思います。

次なる目標は1億5,000万円やな

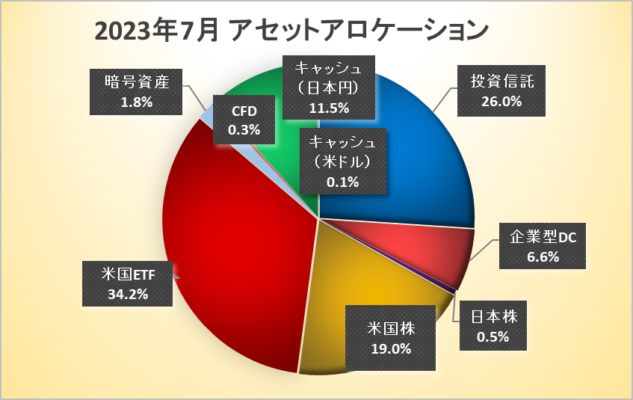

2023年7月のアセットアロケーション公開

2023年7月末のアセットアロケーションを公開していきます。

7月の米国市場はダウを中心に上昇したことで、筆者のポートフォリオも1ヶ月間でさらに増加しました。

7月末現在の筆者の総資産は1億2,160万円で、前月比で+130万円ほど増加しています。

この1ヶ月でのS&P500は+3.11%ほど上昇しているのに対して、総資産が1.1%ほどしか増えていないのには個人的に大きな支出があったからです。

それにしても現在のような上昇相場では、強気に追加投資をするようなタイミングではありませんが、筆者のアセットアロケーションにも改善の余地がありそうです。

・コア資産が少ない

・ハイテク株が多すぎる

筆者が保有しているETFや個別株、投資信託など、ほとんどの投資先は米国株ですが、現在は地域分散に関しては考えていないため、今後も全力米国株投資を継続したいと考えています。

長期的には米国株を信じとる

また、これには表現できていませんが、コア・サテライト戦略のコアに当たる部分がまだ不足しているため、今後もコア部分の強化に努めたいと思っています。

・コア…62.3%

・サテライト…37.7%

サテライトが少し増えたわ!

保有株が大きく上昇したからな

リセッション懸念が後退しており、これ以上キャッシュ比率を高めたくありませんので、徐々にコア投資の安値を拾っていこうとも考えています。

・投資資産…88.4%

・現金比率…11.6%

投資資産が増えたな

でもまだ現金比率が高いわね!

いまだに円安が続いている為替市場ですが、日本円しか持ち合わせていない人とドル資産を保有している人の格差を拡大しています。

筆者は日本円と米ドルにしか分散できていませんが、それでも比率はほぼ半々のためドル高の恩恵を享受することができています。

・日本円比率…44.9%

・米ドル比率…53.3%

・暗号資産比率…1.8%

と言っても、日本円資産の大半は米国株に連動する投資信託で『為替ヘッジなし』の商品のため、為替が円高に振れると一気に総資産は目減りしてしまうのですけどね。

2023年7月のポートフォリオ公開

2023年7月のポートフォリオを公開しますが、全てのポートフォリオを一挙に表現すると、割合の小さなものがわかりづらくなってしまうので、アセットアロケーションの『米国ETF』『米国株』『投資信託』の3つに分けてポートフォリオを公開していきます。

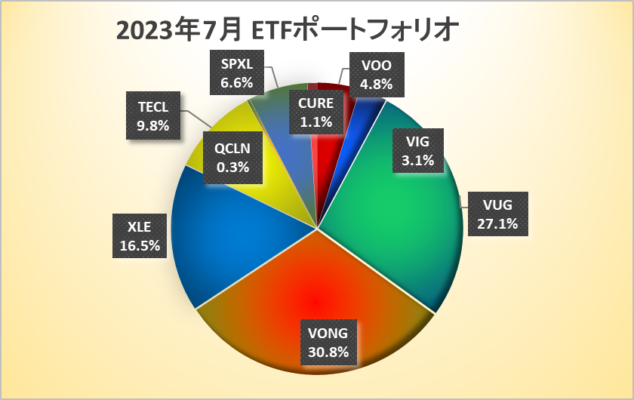

米国ETFのポートフォリオ公開

まずは、米国ETFのポートフォリオを公開していきます。

保有しているETFの大半がグロース系ETFが占めていますが、一部はセクターETFやレバレッジETFも保有しています。

『そもそも米国ETFって何?』と思った人は、こちらの記事で詳しく解説しています。

米国ETFは全体の3分の1を占めるアセットですので、割合としては大きい部分になります。

【VUG・VONG】

VUGとVONGはどちらも大型グロースETFですが、その割合は58%もあり少しリスクを取りすぎな状況ですが、まだまだ資産を増大させるためにリスクを大きめにとっています。

グロースETFもコア運用のつもりよ!

切り取る期間にもよりますが、米国市場はグロース株を中心に上昇を続けていますので、右肩上がりを信じるのであればS&P500ではなくグロース株ETFが優位性がありそうです。

【VOO】

VOO(S&P500)は2020年度NISA口座での購入をしましたが、その後S&P500への投資は投資信託に切り替えてコアを作成中です。

【XLE】

2022年には大きく上昇していたエネルギーセクターETFのXLEですが、この1年は思ったようなリターンは出していません。そろそろセクターETFの切り替えも検討していますが、原油需要が高まるのはこれからだと考えているのでもう少し保有するつもりです。

その他のETFの特徴を知りたい人は、こちらの記事で詳しく解説しています。

【VIG】

【SPXL・TECL・CURE】

指数の短期投資ならCFDがおすすめ

インデックス投資の長期投資は、再現性が高く誰もが資産を増やすことができる優秀な投資法です。

長期で資産を増やしてくれる代わりに爆発力は小さく、サテライト運用には向いていません。

一方の個別株やレバレッジETFは爆発力がある代わりに、暴落のリスクが高まります。

指数で短期投資をするのであればCFD投資がおすすめです。

毎日数千円から数万円といった、ちょっとしたお小遣い稼ぎをしたい人はチャレンジしてみて下さい。

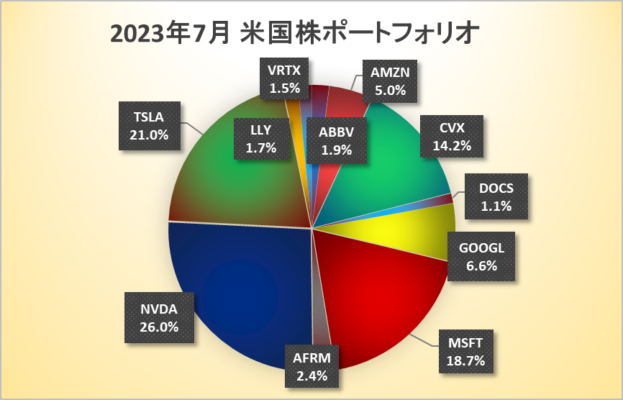

米国個別株のポートフォリオ公開

次に、米国個別株のポートフォリオを公開していきます。

2023年7月には銘柄の入れ替えはありませんでしたが、テスラを買い増ししています。

銘柄数としては先月から変わらず11銘柄を保有していますが、保有銘柄の買い増しや株価の変動と共に比率も変化しています。

ポジションの大きなエヌビディア、マイクロソフト、テスラといった大型株が年初来で大きく上昇しているので、マイポートフォリオも増加しています。

AIブームのおかげやな

昨年はエネルギー銘柄が強い1年となったため、CVX(シェブロン)が良いクッション材となってくれましたが、今年はどこで手放すか悩んでいる状況です。

ヘルスケアもイマイチね!

投資初心者にはS&P500などの指数に投資をするインデックス投資をおすすめしている当ブログですが、少し相場に慣れた頃には個別株投資にチャレンジしたくなる投資家さんも多いようです。

個別株を運用する際には企業決算や経済指標など、投資に関する情報収集が重要になってきます。

そんな時にはリアルタイムに多くの情報を無料で提供してくれるmoomooアプリがおすすめです。

筆者も利用していますが、これほど多くの機能が無料で利用できることに驚いています。

⇩無料でダウンロードはこちら

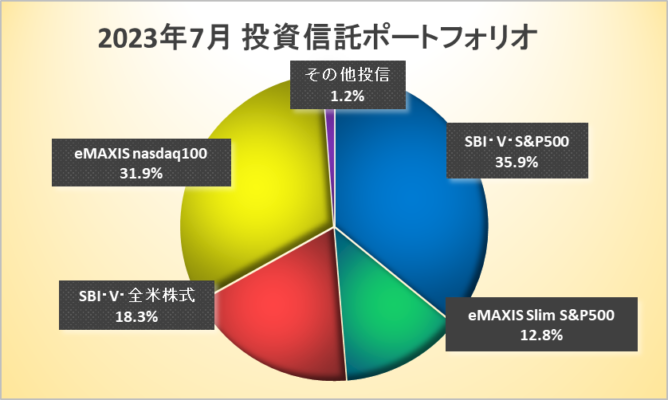

投資信託のポートフォリオ公開

最後に、投資信託のポートフォリオを公開していきますが、こちらは主に投資のコアに該当するインデックス投資に利用しています。

全米株式もS&P500もナスダックも全てがコア資産のつもりですが、ETFよりも投信のほうが配当金自動再投資をしてくれるので『ほったらかし投資』には適していると考えています。

投資信託を運用している理由については、以下の通りです。

・長期投資には配当金再投資のできる投資信託の方が有利だから

・定額の積立投資ならドルコスト平均法を利用できるから

・つみたてNISAの投資対象として

低コストで運用するためには米国ETFの方が有利ですが、実は購入手数料や配当金への課税、為替手数料などを考慮すると、長期投資では投資信託の方が有利になるとのデータもあります。

また、コア・サテライト戦略のコア部分にはS&P500や全米株式、NASDAQ100を選択しましたが、全世界株式に投資することも良い選択肢だと思います。

ちなみに『つみたてNISA』は楽天証券でeMAXIS Slim全米株式(S&P500)に投資をしています。

しかし、楽天証券は改悪に次ぐ改悪が続いているので、来年からはSBI証券に乗り換えるつもりです。

SBI証券では三井住友カードがお得や

将来的に大きなポイント差がつくわよ!

SBI証券の新サービス『クレカ積立』でお得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『+15%の紹介特典』がもらえるURLはこちら

来年からはじまる『新NISA』のためにも、今から三井住友カードを作って準備しておきましょう。

ポートフォリオの見直しと今後の方針

ポートフォリオの見直しと、今後の方針についても記述しておきます。

まずポートフォリオについては、コア・サテライト戦略のコア部分の強化をするために、投資信託にてS&P500とNASDAQ100の割合をもう少し増やしたいと考えています。

これは2024年からの新NISAで対応しようと考えています。

現在はNASDAQ100が大きく上昇してしまったため、買い増しをするタイミングではないと考えています。

去年の下げがチャンスだったの!

同時に、サテライト銘柄(個別株)の整理とETFリスクの低減を計る予定です。

サテライト運用では

積極的に上昇銘柄を探すつもりや

今年の米国市場は好調なまま半期を終えましたが、どんな時でもコツコツと積立投資を継続したいと考えています。

今後もリセッションなどにより相場が急落した時のために、買い増しする銘柄を模索しています。

ポートフォリオ公開 まとめ

ポートフォリオ公開記事をまとめていきます。

まず、現在のポートフォリオでは自分のリスク許容度に見合っていな部分があるため、各アセット(米国ETF・個別株・投資信託)の見直しを考えています。

・コア資産の強化(インデックス投資の拡大)

・ETFリスクの低減

・長期保有できる個別株の購入

筆者のポートフォリオはハイテク株を多く含んでいたため、昨年は総資産を大きく減少させてしまいました。

しかし、下落時に売却してしまうことなく軟調な相場を耐え抜いたからこそ今のリターンです。

資産形成は初めが肝心ですから、間違った手法をとってしまうと取り返しのつかない状況を招きかねません。

みなさんも自分の投資目的を明確にし、自分のリスク許容度の範囲内で正しい手段を選択してください。

今後もポートフォリオの公開と共に、資産状況も報告していきたいと思います。

先月の資産公開記事はこちらです⇩

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

記事が良かったと思ったら⇩クリックしてもらえると励みになります

米国市場の情報収集はこちらのアプリがおすすめです。

⇩無料でダウンロードはこちら

SBI証券の新サービス『クレカ積立』でお得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『+15%の紹介特典』がもらえるURLはこちら

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

コメント