・米国ETFの運用実績を見たい

・米国ETFの特徴を知りたい

・米国市場の今後の予想を知りたい

クリックでブログランキングの応援をしてください。

応援してくれるみなさん、いつもありがとうございます

こんにちは!

資産が回復しつつあるここ屋よ!

11月の米国市場は稀に見る急騰によって、8月から続いた下落を取り戻しました。

特にナスダックに関しては、年初来高値を更新して上場来高値を目指す展開です。

年末に向けて更なる上昇が期待される米国市場ですが、今後はバリュー株とグロース株のどちらを保有するのが正解なのでしょうか?

そこで今回の記事では筆者の実際の資産運用を参考にして、35ヶ月間の米国市場の推移と今後の展望を解説していきたいと思います。

【35ヶ月間運用実績公開】米国ETF『VOO・VIG・VONG』

運用実績を公開するのは、米国の代表的なETFで大きく特徴が異なる3銘柄のVOO、VIG、VONGです。

3銘柄の値動きを把握することで、現在の米国市場のトレンドを感じることができます。

まずは、3銘柄の基本的な概要と特徴を把握した上で、実際の運用状況を見て今後の米国市場の予想を解説していきたいと思います。

米国ETF『VOO・VIG・VONG』の概要

米国ETF『VOO・VIG・VONG』の概要(2023.11.28現在)です。

ちなみにこの3銘柄は、実際に筆者本人と家族の2020年度にNISA口座で購入した銘柄です。

| ティッカー | VOO | VIG | VONG |

|---|---|---|---|

| 名称 | Vanguard S&P500 ETF | Vanguard Dividend Appreciation ETF | Vanguard ussell1000 Growth |

| 運用会社 | バンガード | バンガード | バンガード |

| 設立日 | 2010/09/09 | 2006/04/27 | 2010/09/22 |

| ベンチマーク | S&P500 指数 | ナスダック 米国ディビデンド アチーバーズ セレクト指数 | ラッセル1000 グロース インデックス |

| 純資産総額 | $352.354B | $70.554B | $16.133B |

| 経費率 | 0.03% | 0.06% | 0.08% |

| 配当利回り | 1.43% | 1.88% | 0.69% |

VOOがダントツ純資産総額が大きく経費率も最安値ですね。

時価総額が復活してきたな

VOO・VIG・VONGのベンチマークと特徴

それぞれのベンチマークと特徴を、簡単に解説していきます。

VOOの概要

ベンチマークは【S&P500】

米国の株式市場に上場している大型株500銘柄の時価総額加重平均指数。

およそ500銘柄で、時価総額は米国に上場している約4,000株の8割を占める。

構成銘柄上位は、Apple、Microsoft、Amazon、Tesla、Alphabet(Google)、NVIDIA。

米国全体の株価指数と言っても過言ではない。

SPYとIVVは同じS&P500がベンチマーク。

米国株式全体をベンチマークとするVTIとはほぼ同等の値動きをする。

VTIについて詳しくはこちらの記事

ベーシックかつ

世界最高峰のベンチマークよ!

VIGの概要

ベンチマークは【ETF tracks the S&P US Dividend Growers指数】

10年以上連続増配実績を持つ銘柄で構成される。(REITは除く)

連続増配株を集めているわりに、近年の分配金率は低くVOOとそれほど変わらない。

増配株を集めているだけあって、比較的大型バリュー株が中心。

比較的ディフェンシブ銘柄が多め。

NASDAQと名前についているが、NASDAQ市場に限った銘柄ではない。

構成銘柄上位は、Microsoft、Apple、UnitedHealth、JPMorgan、J&J、P&G、Home Depot、VISA

地味やけど底堅い

バリュー株寄りのETFやな

VONGの概要

ベンチマークは【ラッセル1000グロース・インデックス】

ラッセル1000(大型株)のうちのグロース株で構成される。

グロース銘柄中心のため、上昇相場ではリターンはS&P500を凌ぐ。

景気敏感株を多く含むので、下落局面ではディフェンス力は低め。

構成銘柄上位は、Apple、Microsoft、Amazon、tesla、Alphabet(Google)、NVIDIA

個人投資家が好きそうな

グロース株ETFよ!

VOO・VIG・VONGの過去リターン

前項の特徴を踏まえた上で、過去リターンを見ていきましょう。

まずは、Bloombergから引用した直近のリターンです。(赤がワースト青がベスト)

| リターン | VOO | VIG | VONG |

|---|---|---|---|

| 3ヶ月 | +4.59% | +3.24% | +7.77% |

| 年初来 | +20.28% | +9.28% | +36.56% |

| 1年 | +15.01% | +6.79% | +28.15% |

| 3年 | +9.49% | +7.65% | +9.40% |

| 5年 | +13.48% | +11.64% | +17.64% |

3銘柄ともにすべてプラスとなりましたが、グロース株を多く含むVONGのパフォーマンスがほとんどの期間において優れています。

一方で、バリュー株ETFのVIGのリターンは、直近5年間で見ても他のETFよりも劣後しています。

また、VOOのパフォーマンスはバリューのVIGとグロースのVONGの中間といったところですが、直近3年のリターンはもっとも優れたパフォーマンスを見せています。

年初来ではグロースが圧倒的やな

VOO・VIG・VONGの運用実績【35ヶ月間】

家族のNISA口座とジュニアNISA口座での運用実績ですが、それぞれ2020年の12月の購入ですので35ヶ月間程度の運用利回りとなります。

保有期間中にも分配金を受け取っていますが、ETFは分配金自動再投資ができないのでキャピタルゲインのみの実績です。

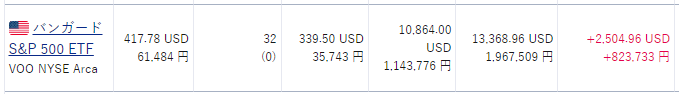

VOO運用実績(35ヶ月間)

35ヶ月間の運用実績はドルベースで+23.06%、円ベースで+72.02%の上昇でした。

11月はS&P500が上昇に転じたため、先月比ではドルベースで+11.92%の上昇をしています。

ドル高の恩恵で円ベースでは

大きな含み益になっとるな

為替リスクはプラスにも働くのよ!

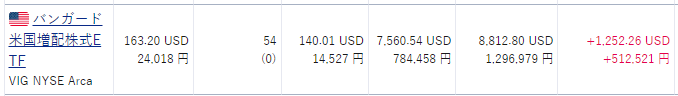

VIG運用実績(35ヶ月間)

35ヶ月間での運用実績はドルベースで+16.56%の上昇、円ベースで+65.33%の上昇でした。

11月はバリュー株も上昇しており、先月比ではドルベースで+10.05%の上昇でした。

やっと反発してくれたな

年末に向けて続伸して欲しいわね!

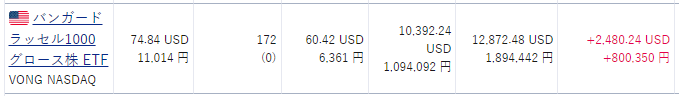

VONG運用実績(35ヶ月間)

35ヶ月間での運用実績はドルベースで+23.87%の上昇、円ベースで+73.15%の上昇でした。

11月はグロース株がもっとも買われたため、先月比ではドルベースで+14.15%の上昇となっています。

11月は大型グロースが強かったな

年初来でもグロース株が断トツね!

為替によるリターン

円ベースでのリターンが大きいのは、ETFを購入した2020年年末が円高($1=105円前後)だったため、円安の現在は為替リターンも受け取ることができます。

さらに『お得なドル転方法』でドル転していますので、無駄な経費もかかっていません。

SBI証券は米国ETFの定期買付ができ米国株の取扱数も豊富ですので、米国株投資をはじめる人におすすめなネット証券です。

VOO・VIG・VONGのリターン推移

VOO・VIG・VONGのリターン推移を見てみます。

| リターン (ドルベース) | 35ヶ月 (11月末) | 34ヶ月 (10月末) | 33ヶ月 (9月末) | 32ヶ月 (8月末) | 31ヶ月 (7月末) | 30ヶ月 (6月末) | 29ヶ月 (5月末) | 28ヶ月 (4月末) | 27ヶ月 (3月末) | 26ヶ月 (2月末) | 25ヶ月 (2023年1月末) | 24ヶ月 (12月末) | 23ヶ月 (11月末) | 22ヶ月 (10月末) | 21ヶ月 (9月末) | 20ヶ月 (8月末) | 19ヶ月 (7月末) | 18ヶ月 (6月末) | 17ヶ月 (5月末) | 16ヶ月 (4月末) | 15ヶ月 (3月末) | 14ヶ月 (2月末) | 13ヶ月 (2022年1月末) | 12ヶ月 (12月末) | 11ヶ月 (11月末) | 10ヶ月 (10月末) | 9ヶ月 (9月末) | 8ヶ月 (8月末) | 7ヶ月 (7月末) | 6ヶ月 (6月末) | 5ヶ月 (5月末) | 4ヶ月 (2021年4月末) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| VOO | 23.06% | 11.14% | 15.95% | 22.15% | 22.41% | 17.71% | 13.66% | 12.53% | 7.09% | 7.28% | 10.0% | 3.64% | 8.92% | 2.87% | 0.04% | 9.72% | 9.96% | 2.17% | 12.46% | 12.68% | 22.57% | 14.23% | 17.40% | 26.65% | 26.86% | 22.71% | 20.61% | 21.54% | 19.11% | 15.48% | 12.36% | 12.44% |

| VIG | 16.56% | 7.25% | 11.49% | 16.87% | 18.43% | 13.56% | 10.32% | 12.54% | 6.59% | 8.69% | 11.03% | 8.59% | 12.26% | 4.26% | ▲0.69% | 7.94% | 8.80% | 2.47% | 10.56% | 10.74% | 15.78% | 10.25% | 13.13% | 19.93% | 19.75% | 17.11% | 13.03% | 15.89% | 13.86% | 9.32% | 10.40% | 8.82% |

| VONG | 23.87% | 9.72% | 13.34% | 20.03% | 18.97% | 14.73% | 10.31% | 5.11% | 0.76% | ▲1.75% | ▲1.0% | ▲8.44% | ▲2.73% | ▲6.72% | ▲7.70% | 2.33% | 2.30% | ▲6.85% | 1.84% | 4.53% | 17.38% | 8.19% | 12.40% | 28.77% | 29.23% | 23.60% | 22.38% | 22.39% | 20.87% | 14.42% | 7.10% | 10.47% |

35ヶ月間リターンを眺めると、S&P500指数のVOOが安定したパフォーマンスを見せており、35ヶ月間1度もマイナスに転じていないことは心強いですね。

バリュー株中心のVIGは2023年の上げ幅がもっとも小さく、3銘柄のうちもっともリターンが劣後しています。

一方で、グロース株ETFのVONGは今年に入りもっとも急激に上昇しており、11月の急騰によってVOOのパフォーマンスを超えることができました。

VOO・VIG・VONGの値動きに見える米国市場の展望

VOO・VIG・VONGの値動きに注視することで、今後の米国市場の展望を見ていきます。

VOOを市場全体の平均と考えるであれば、VONGはオフェンシブ銘柄(ハイリスク・ハイリターン)、VIGはディフェンシブ銘柄(ローリスク・ローリターン)と捉えることができます。

そして、その特徴がもたらす相関性は以下のようになります。

・上昇相場ではVONG(グロース株)がもっともリターンが大きい

・利上げ局面ではVIG(バリュー株)がもっともリターンが大きい

・市場平均のVOOは常に値動きが安定している

2023年はAIブームもあってグロース株のターンが続いています。

とはいえ、まだリセッション懸念がなくなったワケではありませんので、いつバリュー株のターンに転じるかわかりませんね。

VOO・VIG・VONGのチャート比較

VOO・VIG・VONGのチャートを比較することで、今年の上昇相場の状況を確認してみましょう。

こちらが、直近1年のチャート比較です。

昨年10月の安値をボトムに3銘柄共大きく上昇してきましたが、グロース株ETFのVONG(青)がもっとも大きなリターンを叩き出しています。

一方の、バリュー株中心のVIG(緑)は今年に入り苦戦している様子がうかがえます。

また、その中間に位置するVOO(赤)ですが、バリューが強い期間でもグロースが強い期間でも平均的なリターンを望めます。

3銘柄の株価が直近1ヶ月でどのように変動しているのか、もう少し詳しく見ていきましょう。

3銘柄とも大きな上昇をしていますが、グロース株ETFのVONGの上げ幅がもっとも大きいようです。

やはりメガテックが相場をけん引する間はグロース株に投資妙味があるようです。

一方で、バリュー株ETFのVIGは単月で見ればそれほど見劣りしていませんが、それでもハイテク株の上昇を享受できていないことが響いていますね。

また、VOOも順調に上昇しており、11月は今年に入りもっとも大きな上昇率となりました。

ある程度のリスクを受け入れてでも資産の最大化を目指すのであれば投資対象はグロース株にすべきですし、保有資産を守りながら効率的に資産を増やしたいのであれば投資対象はバリュー株が適しています。

バランスがとれてるのが

S&P500ってとこやな

どれがいいかは投資目的と

リスク許容度によるわね!

1ヶ月リターンの推移による今後の米国市場予想

2023年もすでにのこすところ1ヶ月となりましたが、直近の1ヶ月のS&P500のヒートマップを見て今後の米国市場を予想してみましょう。

個人的見解よ!

11月のS&P500振り返り

11月はほとんどの銘柄が上昇していますが、一部のセクターには大きく下げた銘柄もあったようです。

インフレ鈍化によって利上げ観測が遠のき、グロース株の上昇が目立ちましたね。

・AMZN(アマゾン)…+23.55%

・NVDA(エヌビディア)…+19.63%

・INTC(インテル)…+35.55%

・AMD(アドバンスド・マイクロ・デバイセズ)…+30.94%

・LRCX(ラムリサーチ)…+23.47%

・ADBE(アドビ)…+20.41%

・DIS(ディズニー)…+19.29%

・DXCM(デクスコム)…+40.56%

特に半導体銘柄の上昇が目立ち、日本人投資家に人気のSOXLは+55.94%の爆上げをしましたね。

一方で、少数ですが大きく下落している銘柄もありました。

・BMY(ブリストルマイヤーズ)…▲7.46%

・CVX(シェブロン)…▲6.71%

・ON(オンセミコンダクター)…▲17.04%

・PAYC(ペイコム)…▲28.10%

・CSCO(シスコシステムズ)…▲6.70%

・EL(エスティローダ)…▲8.57%

・F(フォード)…▲8.90%

労組のストの影響によってフォードは続落、原油価格の下落によってエネルギー銘柄が弱かった他、ヘルスケアも全般的に弱かった印象ですね。

決算シーズンもひと段落しましたが、今回は決算ミスによって株価を急落させた銘柄も多く見受けられました。

株価が急落する前に

どうしたら気付けるんやろな

個別株に関する情報はこちらのアプリで手軽に調べることができます。株価の変動理由や決算結果、投資家の空売り比率なども見ることができますので、保有銘柄をワークさせるためにダウンロードしておきましょう。

⇩無料でダウンロードはこちら

24時間取引もできますから、時間外で株価が大きく変動する時でも売買できるってのがいいですね。

11月のビットコイン

一方で、2023年に入って爆上げしていた暗号資産市場ですが、10、11月にはさらなる急騰が待っていました。

年初来の週足チャートを眺めると、値固めをしながら徐々に上値を切り上げています。

10月にはビットコインETFに良いニュースがあったことで一気に価格を上昇させています。

年初来で+150%以上もの爆上げをしており、次の半減期に向けて急騰していく期待が持てます。

ここ屋のビットコインも

プラ転してるわよ!

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

VOO・VIG・VONG 35ヶ月間運用実績公開:まとめ

VOO・VIG・VONGの 35ヶ月間運用実績を公開して、今後の米国市場の見通しをまとめます。

・VOO(S&P500)は安定している

・VIG(バリュー株)は波が小さい

・VONG(グロース株)はボラティリティーが高い

・市場は金利の高止まりと地政学リスクを織り込みはじめた

・年初来ではバリュー株よりグロース株がまだ優勢

・年末に向けてクリスマスラリーが期待される

8月から3ヶ月の下落が続いていた米国市場ですが、11月には大きなリバウンドがありました。

やはり下げたところが良い買い場だったようです。

今後も長期にわたり相場を眺めていれば、また良い機会が訪れるはずです。

その時に判断を誤らないように、知識という防具を備えておきたいでね。

自分の投資目的とリスク許容度を理解して、投資対象を判断してくださいね。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

記事が良かったと思ったら⇩クリックしてもらえると励みになります

SBI証券の『クレカ積立』でお得にポイントがもらえるサービス

通常の申し込みページよりもお得な『最大10,000円+10%の紹介特典』がもらえるURL

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

コメント