・米国株を大きく分類する11のセクター

・期間ごとのセクター別パフォーマンス

・おすすめのセクターETF

・下落を抑えて上昇が狙えるセクター

⇩クリックでブログランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

ドル建てリターンがヒドいことになってる

『ここ屋(@Ram Tky)』よ!

9月に入っても下落が止まらない米国市場は、インフレの加速を受けてさらに急落しました。

FOMCを無事に通過してくれることを願っていたのですが、そう簡単にはいかなかったようです。

S&P500指数は年初来から▲20%以上も下落しており、再びベアマーケット入りしています。

そんな状況で下落を限定的に抑えて上昇が狙えるセクターがあれば知りたいと思いませんか?

そこで今回の記事では、『下落を抑えて上昇が狙えるセクターはどれ?』2022年9月米国株セクター別パフォーマンスを解説していきたいと思います。

【2022年9月】米国株セクター別パフォーマンス

米国に上場する5,000以上の株を大きく分類すると、11セクターに分かれます。

・情報技術(Information Technology)

・ヘルスケア(Healthcare)

・一般消費財(Consumer Cyclical)

・通信(Communication Services)

・金融(Financial)

・資本財(Industrials)

・生活必需品(Consumer Defensive)

・公益事業(Utilities)

・素材(Materials)

・不動産(Real Estate)

・エネルギー(Energy)

それぞれのセクターが、どのようなパフォーマンスを出しているのかを確認していきましょう。

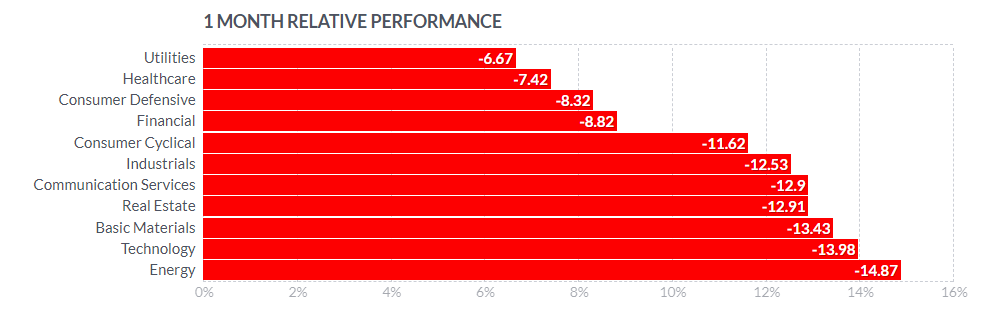

【1ヶ月(9月)】セクター別パフォーマンス

直近1ヶ月(2022年9月)のセクター別パフォーマンスを見ていきます。

・公益事業…▲6.67%

・ヘルスケア…▲7.42%

・生活必需品…▲8.32%

・金融…▲8.82%

・一般消費財…▲11.62%

・資本財…▲12.53%

・通信…▲12.9%

・不動産…▲12.91%

・素材…▲13.43%

・情報技術…▲13.98%

・エネルギー…▲14.87%

直近1ヶ月は11セクター全てがマイナスとなった相場でした。

S&P500は▲10%程度の下落やったな

公益事業やヘルスケア、生活必需品セクターなどの下落は限定的でしたが、7セクターが2桁マイナスとなりました。

特に弱かったのがエネルギーセクターで▲14.87%と急落しています。

中でもバフェット銘柄で知られるOXY(オキシデンタル・ペトロリウム)は▲21.60%と急落しており、バフェットに乗った投資家は痛い目を見ていることでしょう。

また、半導体銘柄も大きく売られており、NVDA(エヌビディア)は▲27.33%、AMD(アドバンスド・マイクロ・デバイセズ)は▲26.71%の下落をしました。

7月には大きく反転したエネルギーセクターやけど

9月にはエラく急落しとるな

ウクライナ侵攻前の水準にまで

落ち込んでいるのは不思議ね!

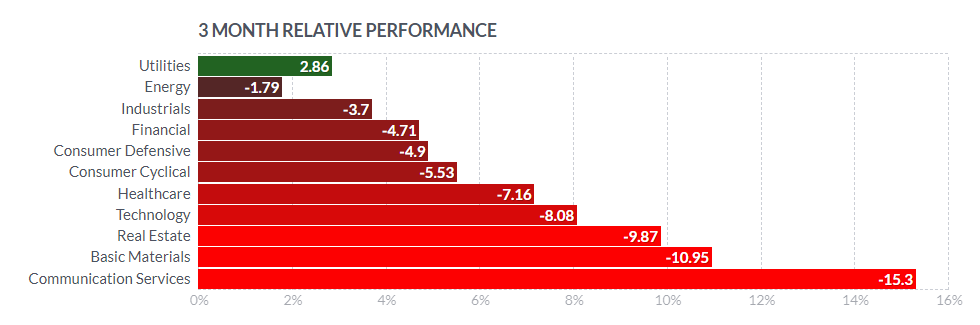

【3ヶ月(2022年7月~2022年9月)】セクター別パフォーマンス

直近3ヶ月(2022年7月~9月)のセクター別パフォーマンスを見ていきます。

・公益事業…+2.86%

・エネルギー…▲1.79%

・資本財…▲3.7%

・金融…▲4.71%

・生活必需品…▲4.9%

・一般消費財…▲5.53%

・ヘルスケア…▲7.16%

・情報技術…▲8.08%

・不動産…▲9.87%

・素材…▲10.95%

・通信…▲15.3%

11セクターのうち1セクターがプラス、10セクターがマイナスでした。

唯一のプラスとなった公益事業セクターでしたが、このところ安定したパフォーマンスを見せています。

中でもNEE(ネクステラ・エナジー)は+5.77%、SO(サザン・カンパニー)は+7.39%の上昇を見せており、市場平均を大きくアウトパフォームしています。

また、3ヶ月リターンで見るとエネルギーセクターの下落も限定的に見えますが、これは夏の上昇相場でエネルギーが大きく上昇したことを受けており、今後のパフォーマンスには懐疑的です。

一方で、通信セクターは▲15%も下落しており、大手通信キャリアのVZ(ベライゾン)やT(AT&T)が▲22%以上も下落していることや、META(メタ・プラットフォームズ)▲17.5%やCMCSA(コムキャスト)▲19.5%の下落が要因です。

S&P500のリターンは▲5%程度だったわ!

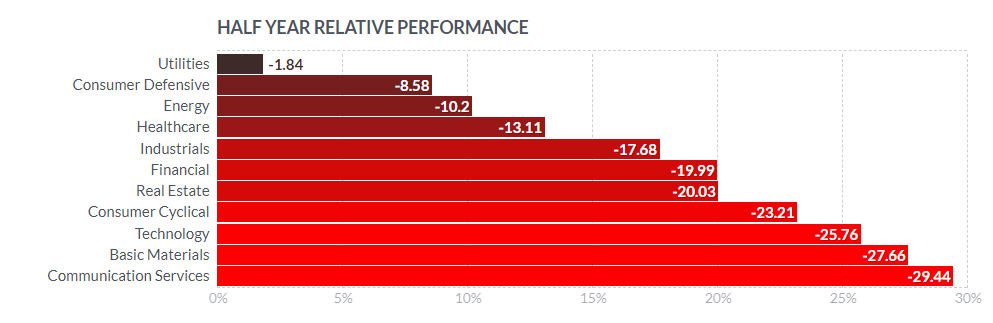

【6ヶ月(2022年4月~2022年9月)】セクター別パフォーマンス

直近6ヶ月(2022年4月~9月)のセクター別パフォーマンスを見ていきます。

・公益事業…▲1.84%

・生活必需品…▲8.58%

・エネルギー…▲10.2%

・ヘルスケア…▲13.11%

・資本財…▲17.68%

・金融…▲19.99%

・不動産…▲20.03%

・一般消費財…▲23.21%

・情報技術…▲25.76%

・素材…▲27.66%

・通信…▲29.44%

11セクターのうち全セクターがマイナスとなる相場でした。

S&P500のリターンは▲18%だったわ!

上位にはディフェンシブセクターが占めており、相場が弱気であることを示しています。

中でも5セクターは▲20%以上の下落をしており、昨年までの上昇分を吐き出してしまう結果となっています。

特に昨年まで大きく上昇してきた通信、情報技術、一般消費財セクターなどは、巻き戻し相場が起きているようです。

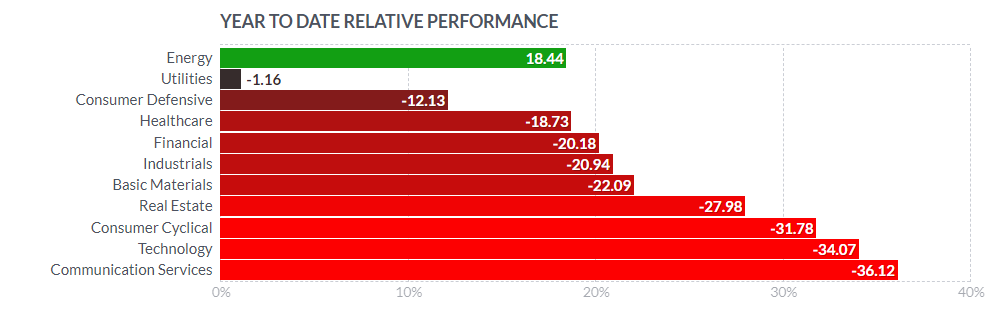

【年初来(2022年1月~2022年9月)】セクター別パフォーマンス

次に、2022年1月から2022年9月までの年初来のセクター別パフォーマンスを見ていきます。

・エネルギー…+18.44%

・公益事業…▲1.16%

・生活必需品…▲12.13%

・ヘルスケア…▲18.73%

・金融…▲20.18%

・資本財…▲20.94%

・素材…▲22.09%

・不動産…▲27.98%

・一般消費財…▲31.78%

・情報技術…▲34.07%

・通信…▲36.12%

11セクターのうち1セクターがプラス、10セクターがマイナスとなっています。

ここではエネルギーセクターが+18.44%と大きなプラスとなっています。

ただし、1月からの半年間で70%近くも上昇していたエネルギーセクターですから、その大半を吐き出してしまったとも見えます。

残りのセクターはマイナスリターンとなっていますが、特に▲30%を超える急落をしているセクターがあります。

通信セクターや情報技術セクター、一般消費財セクターなどは上昇相場で効率の良いパフォーマンスを見せるセクターのため、下落相場に弱い一面を持ち合わせています。

S&P500のリターンは▲22%だったわ!

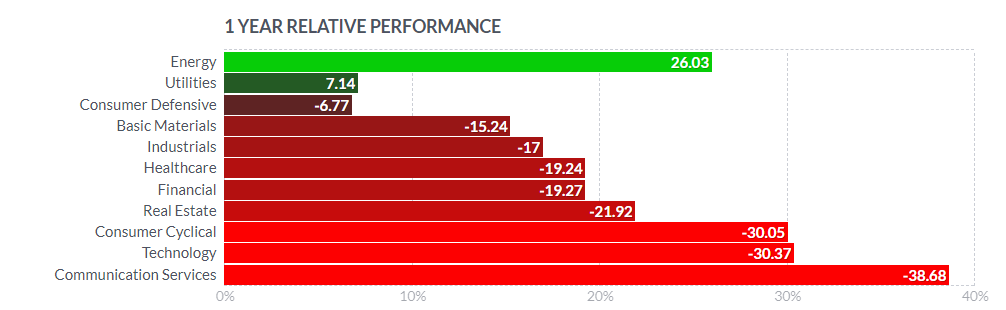

【1年(2021年10月~2022年9月)】セクター別パフォーマンス

さらに遡って、2021年10月から2022年9月までの1年間のセクター別パフォーマンスを見ていきます。

・エネルギー…+26.03%

・公益事業…+7.14%

・生活必需品…▲6.77%

・素材…▲15.24%

・資本財…▲17%

・ヘルスケア…▲19.24%

・金融…▲19.27%

・不動産…▲21.92%

・一般消費財…▲30.05%

・情報技術…▲30.37%

・通信…▲38.68%

11セクターのうち2セクターがプラス、9セクターがマイナスとなっています。

上位2セクター以外はマイナスとなっていますが、こちらでもエネルギーセクターのプラスが群を抜いていることがわかります。

一方で、通信、一般消費財、情報技術セクターは▲30%を超えるマイナスとなっていますが、通信セクターはどうしちゃったんでしょうかね。

S&P500指数は▲17%ほど下落しとるな

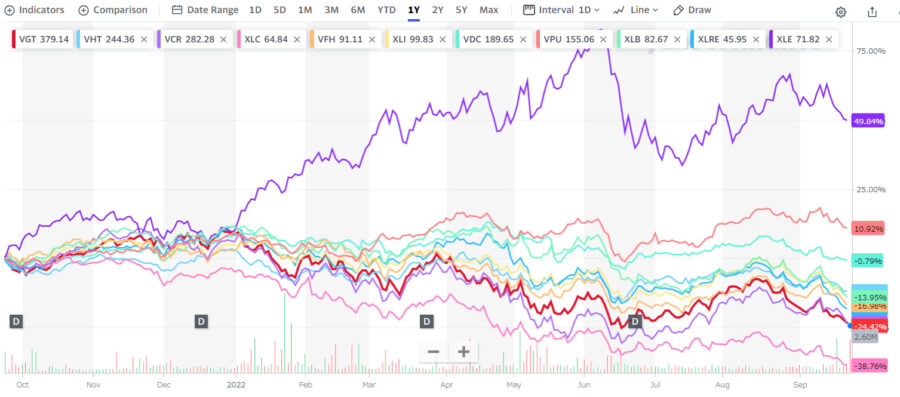

おすすめのセクターETF11銘柄とチャート比較

セクター別のパフォーマンス比較するのに、各セクターの代表的なETFで比較したいと思います。

筆者の独断と偏見で、おすすめのセクターETFを紹介していきます。

おすすめのセクターETF11銘柄

おすすめのセクターETFは以下の11銘柄ですが、直近1年のリターンと共に紹介していきます。

購入を推奨するものではないから

投資するなら自己責任よ!

| セクター名 | おすすめETF | 1年リターン |

|---|---|---|

| 情報技術セクター | VGT | -24.43% |

| ヘルスケアセクター | VHT | -11.91% |

| 一般消費財セクター | VCR | -25.21% |

| 通信セクター | XLC | -40.44% |

| 金融セクター | VFH | -18.89% |

| 資本財セクター | XLI | -15.96% |

| 生活必需品セクター | VDC | +2.72% |

| 公益事業セクター | VPU | +9.64% |

| 素材セクター | XLB | -15.59% |

| 不動産セクター | XLRE | -18.41% |

| エネルギーセクター | XLE | +38.47% |

セクターによって

こんなにリターンの差があるんやな

エネルギーセクターETFのXLEは、8月には1年リターンが+70%まで上昇していたのですが、9月には+38%まで減少しています。

マイナスのセクターが多い中で、生活必需品セクターのVDCと公益事業セクターのVPUはプラスのリターンを出しており、インフレや景気後退局面に強いパフォーマンスを見せています。

ちなみにVOOの1年リターンは▲17%よ!

こちらのセクター別おすすめETFは『まとめ記事』がありますので、リンクを貼っておきます。

セクターETF比較チャート

おすすめのセクターETFの直近1年の比較チャートを見ていきます。

わかりにくいわ!

エネルギーセクターだけが

別次元の値動きをしているわね!

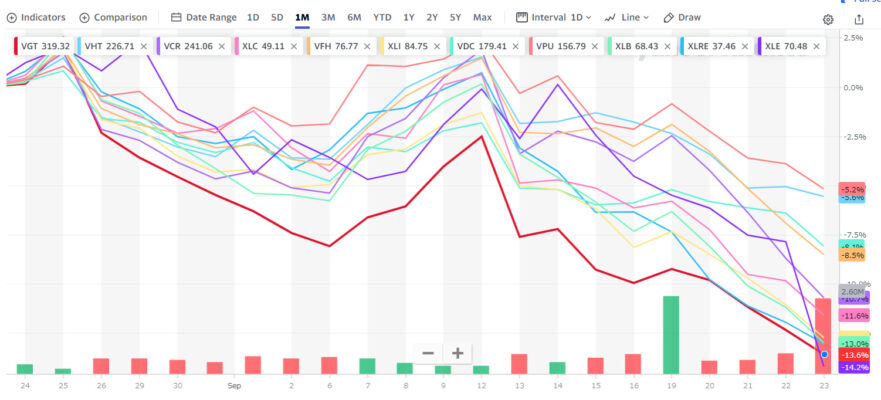

次に直近1ヶ月の比較チャートを見ていきます。

おおむね下落傾向にあるわね!

直近1ヶ月では全ETFがマイナスのパフォーマンスとなりましたが、下落が限定的だったのが公益事業セクターETFのVPUやヘルスケアセクターETFのVHTでした。

一方で、エネルギーセクターETFのXLEや情報技術セクターETFのVGT、不動産セクターETFのXLREなどは2桁以上の大きなマイナスとなっています。

| セクター名 | おすすめETF | 1ヶ月リターン |

|---|---|---|

| 情報技術セクター | VGT | ▲13.75% |

| ヘルスケアセクター | VHT | ▲5.89% |

| 一般消費財セクター | VCR | ▲11.12% |

| 通信セクター | XLC | ▲12.13% |

| 金融セクター | VFH | ▲8.89% |

| 資本財セクター | XLI | ▲13.04% |

| 生活必需品セクター | VDC | ▲8.36% |

| 公益事業セクター | VPU | ▲5.53% |

| 素材セクター | XLB | ▲13.21% |

| 不動産セクター | XLRE | ▲13.75% |

| エネルギーセクター | XLE | ▲15.27% |

YahooとGoooleで多少株価が

異なるけど気にしないのよ!

この先どのセクターが上昇するのかを予想するのは非常に難しい状況ですが、逆金融相場ではディフェンシブセクターが活躍しそうですね。

少なくとも下落は限定的やな

米国株9月のセクター別パフォーマンス まとめ

米国株9月のセクター別パフォーマンスをまとめます。

◎米国株は大きく11セクターに分類される

・切り取る時期によって上昇セクターが異なる

・直近の上昇セクターはエネルギーセクター

・セクターによってボラティリティの大きさが異なる

・経済状況によって上昇セクターが変わる

◎下落を抑えて上昇が狙えるセクターは

・公益事業セクターとヘルスケアセクター

下落を抑えて上昇が狙えるセクターを考えるのであれば、現在の金融市場の状況を考えるべきです。

FRBはこれからも金融引き締めを継続することを言明しており、リセッションも覚悟の上だとしています。

経済成長の鈍化は火を見るよりも明らかだとすれば、ディフェンシブセクターに注目せざるを得ません。

ただし、どのセクターが上昇するのかはプロの投資家にも予想することは難しいことです。

本記事の予想は、過去に見る一般論と筆者の独断によるものですので、投資は自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント