・米国株を大きく分類する11のセクター

・期間ごとのセクター別パフォーマンス

・おすすめのセクターETF

・下半期に上昇が予想されるセクター

⇩クリックでブログランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

セクターETFを買い増したい

『ここ屋』よ!

2023年7月の米国市場も続伸となりました。

ダウが36年ぶりに13営業日連続の上昇をするなど、今年米国株を買った人はほとんどが利益を出せているのではないでしょうか?

とはいえ、AIブームなどで割高になった株価は、いつ反落するかわからないと考えています。

セクター別のパフォーマンスにも変化が起きていますから、個人投資家もトレンドを把握しておきたいところです。

そこで今回の記事では、『下半期に上昇が予想されるセクターはどれ?』2023年7月米国株セクター別パフォーマンスを解説していきたいと思います。

【2023年7月】米国株セクター別パフォーマンス

米国に上場する5,000以上の株を大きく分類すると、11セクターに分かれます。

・情報技術(Information Technology)

・ヘルスケア(Healthcare)

・一般消費財(Consumer Cyclical)

・通信(Communication Services)

・金融(Financial)

・資本財(Industrials)

・生活必需品(Consumer Defensive)

・公益事業(Utilities)

・素材(Materials)

・不動産(Real Estate)

・エネルギー(Energy)

それぞれのセクターが、どのようなパフォーマンスを出しているのかを確認していきましょう。

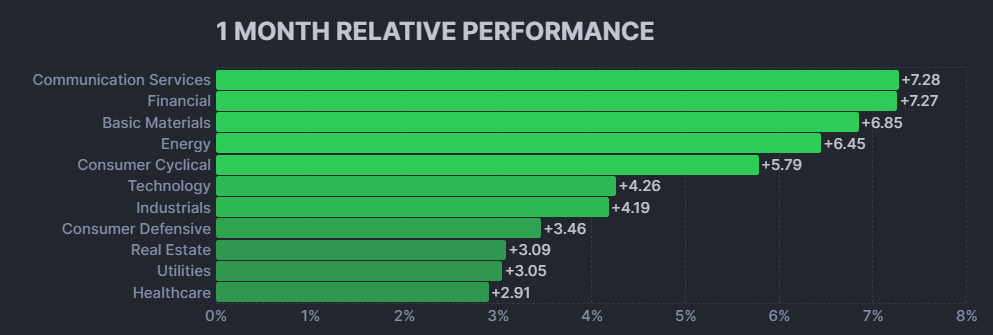

【1ヶ月(7月)】セクター別パフォーマンス

直近1ヶ月(2023年7月)のセクター別パフォーマンスを見ていきます。

直近1ヶ月は11セクター全てがプラスとなった相場でした。

| 順位 | セクター | 騰落率 |

|---|---|---|

| 1位 | 通信 | +7.28% |

| 2位 | 金融 | +7.27% |

| 3位 | 素材 | +6.85% |

| 4位 | エネルギー | +6.45% |

| 5位 | 一般消費財 | +5.79% |

| 6位 | 情報技術 | +4.26% |

| 7位 | 資本財 | +4.19% |

| 8位 | 生活必需品 | +3.46% |

| 9位 | 不動産 | +3.09% |

| 10位 | 公益事業 | +3.05% |

| 11位 | ヘルスケア | +2.91% |

| 順位 | セクター | 騰落率 |

|---|---|---|

| 1位 | 一般消費財 | +11.57% |

| 2位 | 資本財 | +11.27% |

| 3位 | 素材 | +8.88% |

| 4位 | エネルギー | +7.84% |

| 5位 | 金融 | +6.75% |

| 6位 | 情報技術 | +6.3% |

| 7位 | 不動産 | +5.27% |

| 8位 | ヘルスケア | +3.81% |

| 9位 | 生活必需品 | +3.66% |

| 10位 | 通信 | +1.98% |

| 11位 | 公益事業 | +1.86% |

S&P500は+4.53%の上昇やったな

直近1ヶ月では通信セクターがもっとも大きく上昇しています。メタやアルファベットが好決算を発表したことでセクターをけん引しました。

2位には金融セクターがランクインしましたが、3月の地銀破綻によって株価を下げていた銘柄が好決算によって反発しました。

続いて素材とエネルギーが上位に並びますが、前月から景気に敏感な2セクターが伸びているというのは米国の経済が強いことを示唆しています。

また、情報技術セクターは前月に続けて6位のパフォーマンスに甘んじていますが、半導体銘柄が好調な割にマイクロソフトが決算で下落したことが響いていますね。

一方で、下位にはディフェンシブセクターが集中しており、相変わらずイマイチなパフォーマンスです。

米国市場も2023年の後半に突入していますが、今後も景気敏感株の上昇が続くと考えています。

エネルギーと素材に注目してるわ!

決算シーズンも本格化していますが、セクターのパフォーマンスは個別株の業績に大きく左右されますので、決算内容や市場のニュースなどは把握しておきたいですね。

米国市場の情報収集はこちらのアプリがおすすめです。

⇩無料でダウンロードはこちら

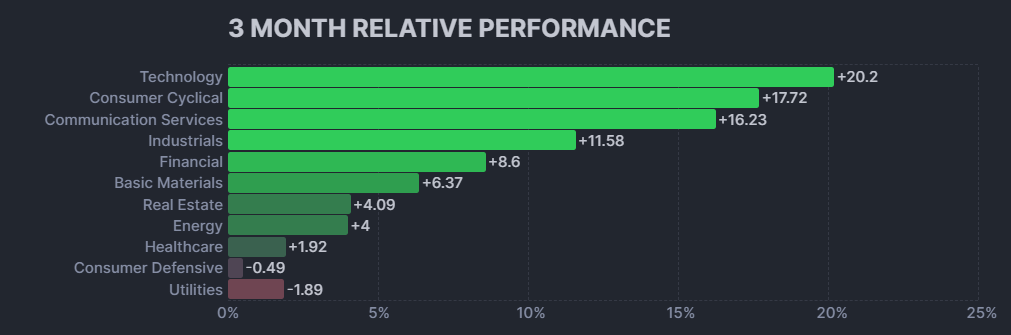

【3ヶ月(4月~7月)】セクター別パフォーマンス

次に直近3ヶ月(2023年5月~2023年7月)のセクター別パフォーマンスを見ていきます。

年初来では11セクターのうち9セクターがプラス、2セクターがマイナスとなった相場でした。

| 順位 | セクター | 騰落率 |

|---|---|---|

| 1位 | 情報技術 | +20.2% |

| 2位 | 一般消費財 | +17.72% |

| 3位 | 通信 | +16.23% |

| 4位 | 資本財 | +11.58% |

| 5位 | 金融 | +8.6% |

| 6位 | 素材 | +6.37% |

| 7位 | 不動産 | +4.09% |

| 8位 | エネルギー | +4.0% |

| 9位 | ヘルスケア | +1.92% |

| 10位 | 生活必需品 | ▲0.49% |

| 11位 | 公益事業 | ▲1.89% |

| 順位 | セクター | 騰落率 |

|---|---|---|

| 1位 | 情報技術 | +16.46% |

| 2位 | 通信 | +13.21% |

| 3位 | 一般消費財 | +11.3% |

| 4位 | 資本財 | +8.25% |

| 5位 | 金融 | +6.35% |

| 6位 | ヘルスケア | +4.24% |

| 7位 | 不動産 | +3.38% |

| 8位 | エネルギー | +1.29% |

| 9位 | 生活必需品 | +4.7% |

| 10位 | 素材 | +0.18% |

| 11位 | 公益事業 | ▲0.8% |

S&P500は+10.99%の上昇やったな

情報技術と通信セクター、一般消費財セクターが大きな上昇を見せています。

エヌビディアやメタなどAI関連銘柄やテスラなどがけん引した上昇です。

一方で、ディフェンシブセクターはそろって軟調ですね。

中でも公益事業セクターや生活必需品セクターは米国株の地合いが良い中でマイナスのパフォーマンスでした。

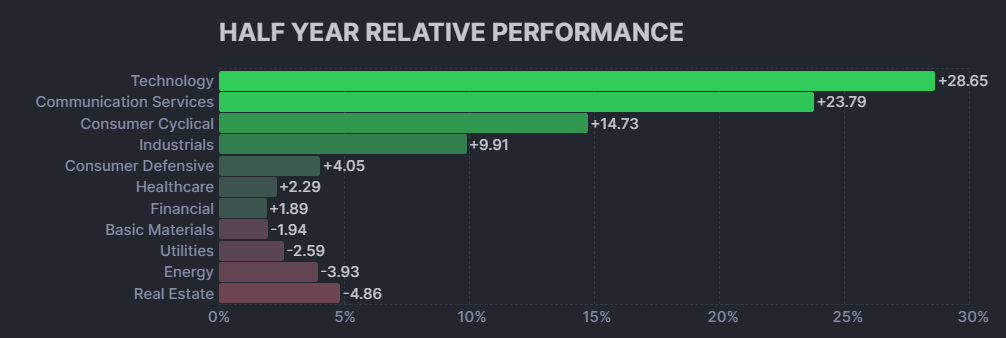

【6ヶ月】セクター別パフォーマンス

もう少し期間を延ばして、直近6ヶ月(2023年2月~2023年7月)のセクター別パフォーマンスを見ていきます。

直近6ヶ月は7セクターがプラス、4セクターがマイナスとなった相場でした。

| 順位 | セクター | 騰落率 |

|---|---|---|

| 1位 | 情報技術 | +28.65% |

| 2位 | 通信 | +23.79% |

| 3位 | 一般消費財 | +14.73% |

| 4位 | 資本財 | +9.91% |

| 5位 | 生活必需品 | +4.05% |

| 6位 | ヘルスケア | +2.29% |

| 7位 | 金融 | +1.89% |

| 8位 | 素材 | ▲1.94% |

| 9位 | 公益事業 | ▲2.59% |

| 10位 | エネルギー | ▲3.93% |

| 11位 | 不動産 | ▲4.86% |

| 順位 | セクター | 騰落率 |

|---|---|---|

| 1位 | 情報技術 | +39.0% |

| 2位 | 通信 | +30.28% |

| 3位 | 一般消費財 | +25.08% |

| 4位 | 資本財 | +11.78% |

| 5位 | 素材 | +4.11% |

| 6位 | 金融 | +3.83% |

| 7位 | 不動産 | +1.81% |

| 8位 | 生活必需品 | +1.0% |

| 9位 | ヘルスケア | +0.71% |

| 10位 | エネルギー | ▲3.37% |

| 11位 | 公益事業 | ▲4.46% |

S&P500は+13.34%の上昇だったわ!

こちらもで情報技術セクターと通信セクターが飛び抜けたパフォーマンスを見せています。

この期間の米国市場は大きく上昇していますが、やはり大型ハイテク株がけん引しているようです。

多くのセクターがS&P500のパフォーマンスに劣後しており、指数を買うよりもハイテク株を買いたくなる理由がわかります。

一方で、下位4セクターはマイナスのパフォーマンスになりました。

いくらリターンは収束に向かうと言えども、この時点でマイナスセクターを買い向かうのは勇気がいりますね。

ワイはエネルギーセクターが

もう一度上昇することを信じとるんやけどな

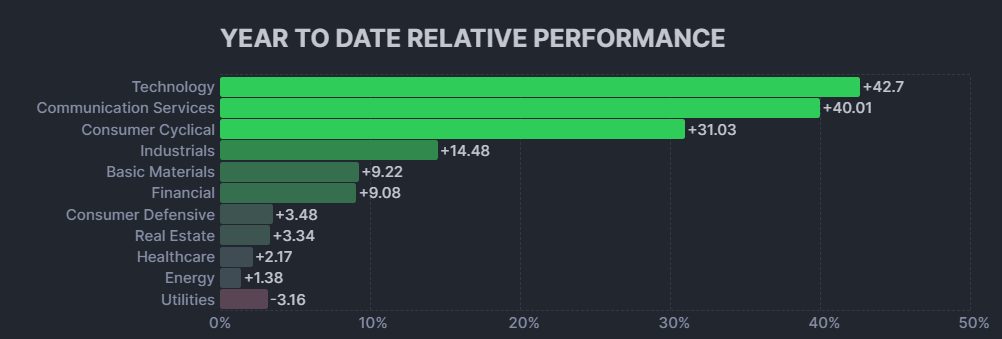

【年初来】セクター別パフォーマンス

2023年に入ってからの年初来(2023年1月~2023年7月)のセクター別パフォーマンスを見ていきます。

年初来では11セクターのうち10セクターがプラス、1セクターがマイナスとなった相場でした。

| 順位 | セクター | 騰落率 |

|---|---|---|

| 1位 | 情報技術 | +42.7% |

| 2位 | 一般消費財 | +40.01% |

| 3位 | 通信 | +31.01% |

| 4位 | 資本財 | +14.48% |

| 5位 | 素材 | +9.22% |

| 6位 | 金融 | +9.08% |

| 7位 | 生活必需品 | +3.48% |

| 8位 | 不動産 | +3.34% |

| 9位 | ヘルスケア | +2.17% |

| 10位 | エネルギー | +1.38% |

| 11位 | 公益事業 | ▲3.16% |

| 順位 | セクター | 騰落率 |

|---|---|---|

| 1位 | 情報技術 | +39.0% |

| 2位 | 通信 | +30.28% |

| 3位 | 一般消費財 | +25.08% |

| 4位 | 資本財 | +11.78% |

| 5位 | 素材 | +4.11% |

| 6位 | 金融 | +3.83% |

| 7位 | 不動産 | +1.81% |

| 8位 | 生活必需品 | +1.0% |

| 9位 | ヘルスケア | +0.71% |

| 10位 | エネルギー | ▲3.37% |

| 11位 | 公益事業 | ▲4.46% |

S&P500は+18.92%の上昇やったな

情報技術セクターと一般消費財セクターが40%以上の上昇と異次元のパフォーマンスを見せています。

一般的に指数の上昇は年率6%とも言われますから、わずか7ヶ月で7年分の上昇を果たしてしまったことになります。

他にも通信セクターも30%の上昇を見せていますが、市場の波に乗ることができれば短期で大きな上昇を取りに行くこともできるんですね。

一方で下位にはディフェンシブセクターが集中しています。特に公益事業セクターはマイナスリターンですが、バイデン政権の公共事業政策を信じた人は痛い目を見てしまいましたね。

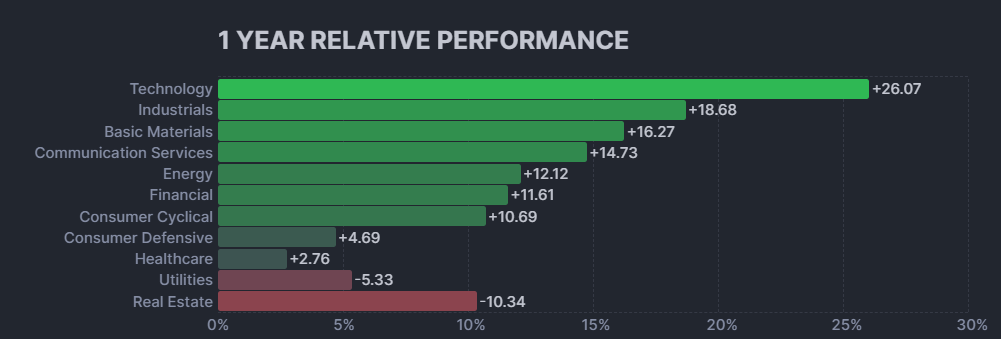

【1年】セクター別パフォーマンス

さらに遡って、直近1年間(2022年8月~2023年7月)のセクター別パフォーマンスを見ていきます。

直近1年では11セクターのうち9セクターがプラス、2セクターがマイナスとなっています。

| 順位 | セクター | 騰落率 |

|---|---|---|

| 1位 | 情報技術 | +26.07% |

| 2位 | 資本財 | +18.68% |

| 3位 | 素材 | +16.27% |

| 4位 | 通信 | +14.73% |

| 5位 | エネルギー | +12.12% |

| 6位 | 金融 | +11.61% |

| 7位 | 一般消費財 | +10.69% |

| 8位 | 生活必需品 | +4.69% |

| 9位 | ヘルスケア | +2.76% |

| 10位 | 公益事業 | ▲5.33% |

| 11位 | 不動産 | ▲10.34% |

| 順位 | セクター | 騰落率 |

|---|---|---|

| 1位 | 情報技術 | +32.6% |

| 2位 | 資本財 | +23.28% |

| 3位 | 一般消費財 | +14.17% |

| 4位 | 金融 | +10.26% |

| 5位 | エネルギー | +9.95% |

| 6位 | 素材 | +9.52% |

| 7位 | 通信 | +8.88% |

| 8位 | 生活必需品 | +4.8% |

| 9位 | ヘルスケア | +4.55% |

| 10位 | 公益事業 | ▲3.47% |

| 11位 | 不動産 | ▲7.5% |

S&P500は+13.8%も上昇しとるな

やはり情報技術セクターがトップパフォーマンスを見せていますが、2位には意外にも資本財セクターがランクインしています。3位の素材セクターも予想できませんでした。

一般消費財セクターや通信セクターはもっと上位に位置していると思っていましたが、やはり大型株の影響を受けやすいのでしょうか。

多くのセクターが2桁リターンを出していますが、一方で不動産、公益事業セクターは未だにマイナスのままです。

おすすめのセクターETF11銘柄とチャート比較

セクター別のパフォーマンス比較するのに、各セクターの代表的なETFで比較したいと思います。

筆者の独断と偏見でおすすめのセクターETFを紹介していきます。

おすすめのセクターETF11銘柄

おすすめのセクターETFは以下の11銘柄ですが、直近1ヶ月と1年のリターンと共に紹介していきます。

購入を推奨するものではないから

投資するなら自己責任よ!

セクターによって

こんなにリターンの差があるんやな

| セクター名 | おすすめETF | 1ヶ月リターン | 1年リターン |

|---|---|---|---|

| 情報技術セクター | VGT | +3.97% | +22.25% |

| ヘルスケアセクター | VHT | +2.57% | +1.67% |

| 一般消費財セクター | VCR | +4.06% | +8.31% |

| 通信セクター | XLC | +6.80% | +22.07% |

| 金融セクター | VFH | +6.35% | +3.41% |

| 資本財セクター | XLI | +3.52% | +15.18% |

| 生活必需品セクター | VDC | +3.57% | +4.14% |

| 公益事業セクター | VPU | +3.38% | ▲9.72% |

| 素材セクター | XLB | +3.86% | +9.14% |

| 不動産セクター | XLRE | +1.04% | ▲14.55% |

| エネルギーセクター | XLE | +6.45% | +9.47% |

1年リターンを眺めると11セクターのうち9セクターが上昇しており、その中でも3セクターは2桁のプラスでした。

一方で、7月単月で見るとセクター別でそれほど大きな差は出ておらず、相場全体が上昇していることが分かります。

『今年はリセッションが来るぞ』と言っているアナリストやインフルエンサーがいますが、彼らは大きな機会損失をしていますね。

米国株はまだ上目線よ!

ちなみにVOOの1年リターンは+13.66%でしたね。

S&P500の1年リターンを

超えたのは3セクターのみやな

こちらのセクター別おすすめETFは『まとめ記事』がありますので、リンクを貼っておきます。

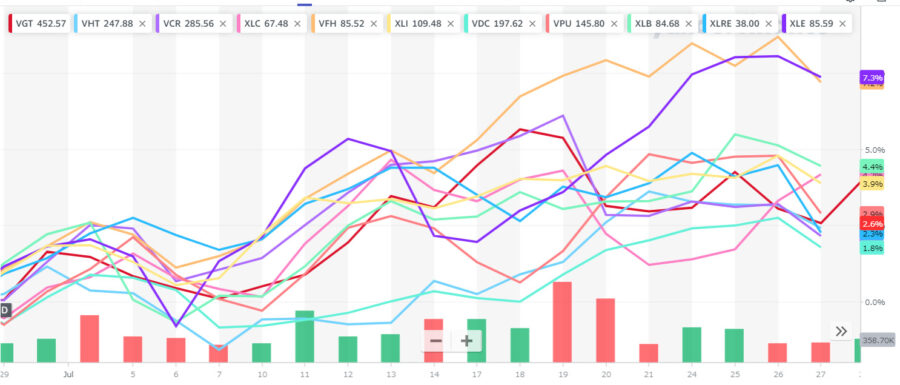

セクターETF比較チャート

おすすめのセクターETFの直近1ヶ月の比較チャートを見ていきます。

わかりにくいわ!

一緒に比較するのは無理やな

7月のS&P500は1日を残して+2.96%と上昇していますが、セクター別で見ると多くのセクターが指数をアウトパフォームしています。

時価総額の小さなセクターの変動は、指数に大きな影響はないと言えそうです。

それでも全セクターETFがプラスというのが米国株投資家にとっては嬉しいことですね。

このまま上がり続けて欲しいわ!

米国株7月のセクター別パフォーマンス まとめ

米国株7月のセクター別パフォーマンスをまとめます。

◎米国株は大きく11セクターに分類される

・切り取る時期によって上昇セクターが異なる

・セクターによってボラティリティの大きさが異なる

・経済状況によって上昇セクターが変わる

◎2023年上昇が予想されるセクターは

・AI期待から情報技術、通信セクターに注目

・景気に敏感な素材やエネルギーが上昇をはじめている

・政策金利が高止まりすると金融セクターが上昇する

・不動産、公益事業は引き続き厳しい年になる

2023年7月にも続伸した米国市場ですが、8月にも上昇できるとは限りません。

足元の強い経済に支えられて景気は堅調なようですが、5%を超える金利は企業にとって決して楽観できる水準ではありません。

高金利に耐えられない企業の業績が悪化をはじめれば、逆業績相場に入るかも知れませんね。

決算シーズンが本格化していますが、企業業績確認のためにもmoomooアプリをダウンロードしておきましょう。

米国市場の情報収集はこちらのアプリがおすすめです。

⇩無料でダウンロードはこちら

本記事の予想は、過去に見る一般論と筆者の独断によるものですので、投資は自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

SBI証券の新サービス『クレカ積立』でお得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な特典がもらえるURLはこちら

コメント