・投資をはじめようと思っている

・投資をはじめたばかり

・投資初心者の失敗談を知りたい

・投資に失敗しない方法を知りたい

クリックでブログランキングの応援をしてください。

こんにちは!失敗を重ねて

成長している『ここ屋』よ!

2020年より本格的に投資をはじめて、5ヶ月が経過しました。

投資を始めた直後は、米国の好景気の波に乗り、どの投資先も上昇をしていましたが、昨今のハイテク株を中心をした下落のあおりを喰らい、今では当初の含み益は泡と消えています。

一方、S&P500は年初来でも11%ものリターンを叩き出しています。

半年近い運営をしているのに、S&P500指数の足元にも及ばない運用実績であることを反省し、原因の究明と今後の方針を記事にまとめようと考えました。

今回学んだこととして、大きくは2つです。

『積立投資が大切』と『コア・サテライト戦略が必要』

これらの重要性と、その理由を失敗談を交えて解説していきたいと思います。

これから投資をはじめる人の、参考になれば嬉しいです。

投資初心者のうちは積立投資をすることが大切

投資初心者のうちは積立投資をすることが大切、なんてセリフはどこでも聞かれます。

筆者も頭では理解して、投資をスタートさせています。

保有資金を時間分散して投資することで、リスクを低減させることの重要性は学んだつもりでした。

しかし、実際に投資をはじめると、現金を持ってしまっているという『機会損失への焦り』を感じてしまいました。

毎月10万円などと決めて積立投資をすることで、ドルコスト平均法を使うことができ、リスクの低減を図る。そんなことは、わかっているつもりでした。

でも、もしあなたが1,000万円持っていたら、8年以上(100ヶ月)かけて積立投資をしますか?

S&P500などの成長率を知ってしまうと、投資を先送りにした分は機会損失にあたると考えてしまいます。

だったら一括投資した方がいいんじゃないか?などと考えてしまいがちです。

積立投資と一括投資どっちがいいの?

積立投資と一括投資はどっちがいいのかは、以前記事にもしました。

どちらが良いのかは一概に言えませんが、私自身は一括投資で良いと判断しました。

しかし、実際に自分の資産を運用してみて、いざ下落に直面してみると、本当にそれでよかったのかと疑問が沸きました。

近道に見えた一括投資ですが、積立投資の機会損失よりも大きなリスクが潜んでいたのです。

実際に自分が経験してみると、やはり投資初心者のうちは積立投資の方がいいのではないかと実感しました。

せめて10ヶ月くらいの

積立投資にすれば良かったな

ドルコスト平均法は大切

ドルコスト平均法は大切だと感じた瞬間は、多額の資金を一括投資した翌日から、大きな下落をした時です。

結局その銘柄は3ヶ月にわたり下落を続け、現在では30%近い含み損を抱えています。

その銘柄は中期から長期にかけて成長する分野であると信じて購入をしたのですが、現在では私のポートフォリオでは1番のお荷物となっています。

もし、その銘柄への投資を積立投資にしていれば、現在でもそこまで大きくない損失で抑えられていたことでしょう。

そして、初めに思い描いていた成長をしていないであれば、投資の継続は中止していたかも知れません。

ある程度の資金を投入するであっても、少なくとも1年間くらいに分けて積立投資をするべきかと感じています。

やはり、ドルコスト平均法は大切なんだなと学ぶことになった出来事でした。

高い勉強代金になったな

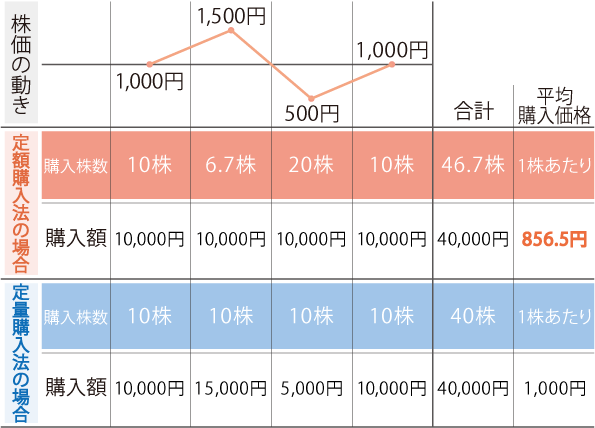

価格が変動する金融商品を、一定の金額で時間分散して定期的に買い付ける手法です。

この手法で金融商品を購入し続けた場合、価格が低いときの購入量は多くなり、価格が高いときの購入量は少なくなります。

ちなみに、こちらが筆者のポートフォリオの問題児です。

筆者は〇印のあたりでエントリーしているので、現段階では200日移動平均線を割り込み、30%程度の含み損を抱えています。

こちらでも、投資初心者が陥りやすい失敗を紹介しています。

コア・サテライト戦略が必要

コア・サテライト戦略の必要性は、投資をはじめた頃には認識していませんでした。

投資をはじめて3ヶ月が経過したころに、学んだ言葉でした。

保有する資産をコア(中核)部分とサテライト(衛星)部分に分けて考え運用すること。コア部分は長期かつ安定的に運用し、サテライト部分はコア部分よりも高いリターンを求めて積極的に運用する。コア部分とサテライト部分をバランスよく保有することで、資産全体としてのリスクやコストを抑えつつ、市場平均よりも大きいリターンの確保を目指す。(引用:野村證券)

一般的にコアの割合は、コア(8割):サテライト(2割)程度と言われていますが、これも個人のリスク許容度によるかと思います。

どちらにせよ、コアの割合を大きく保ちつつ、サテライトでそれ以上のリターンを目指すものです。

これは、投資をはじめる前にアセットアロケーションを決定しておくことと同じような意味となりますが、私の感想を言うならば『コアが整うまでサテライト運用はしない方がいい』と言うことです。

事前に割合を決定した上で、同時に投資をしていけば良いのかも知れませんが、コアが整うまでにサテライト(ハイリスク)の値動きが大きすぎると、アセットアロケーションを整えることすらままならなくなるからです。

現在の投資可能額が100万円で、コアに80万、サテライトに20万と決めたとしたら、毎月10万円の積立投資でコア部分を形成した後に、サテライト運用をはじめると言った手法をおすすめします。

積立投資の重要性:まとめ

積立投資の重要性を再確認した記事でしたが、要点は以下の通りです。

・投資初心者は積立投資がおすすめ

・ドルコスト平均法を利用することが大切

・一括投資はリスクが高い

・ある程度の機会損失は構わない

・コアサテライト戦略で運用することがおすすめ

・コア部分を先に形成した方がいい

投資は自己責任ですので、自分のリスク許容度を理解して、投資を楽しんでください。

リスク許容度に関しては、こちらの記事で解説しています。

最後まで読んでくれてありがとう!

他にもお得情報がいっぱいですので

別の記事も読んでみてね!

2021年6月30日よりSBI証券が新サービス『クレカ積立』を開始しました。

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

コメント