・投資をはじめたけど積立投資か一括投資のどちらがいいか知りたい

・まとまったお金があるけど一括投資をしていいのか知りたい

・積立投資をしているけどスポット購入もしてみたい

クリックでブログランキングの応援をしてください。

こんにちは!

迷わず一括投資をした『ここ屋』よ!

投資をするお金はあるけど『積立投資がいいのか』『一括投資がいいのか』投資初心者によく聞かれる悩みです。

現時点で、まとまったお金のない人は毎月、積立投資をする選択肢で問題ありません。

しかし、投資に目覚めた時点で多少のまとまったお金を持っている人や、相続や一時金を得た人などは、どちらを選択したら良いか悩みどころです。

今回の記事では、積立投資がいいのか一括投資がいいのかを考察していきます。

積立投資か一括投資どっちがいいの?

積立投資か一括投資か、どちらがいいのかという問題に対して結論から言うと

どちらとも言えません!

結局そう言うんか

つまらんな

しかし、人によったり状況によったりで、どちらの方がおすすめできるかの助言はできると思います。

それを決定する要因としては『リターン』『リスク』『投資対象』『投資目的』があげられます。

それぞれの要因について解説していきますので、みなさんがどちらに向いているか確認してみて下さい。

積立投資と一括投資のリターンで比較

積立投資と一括投資のリターンを比較する際に、考慮しなければならないことは『投資期間』『投資金額』『投資対象』などがあげられます。

インデックス投資の大前提として、長期・分散・積立があげられますので、少なくとも期間は10年以上で比較する必要があると考えられます。

また、投資金額については、毎月積み立てるか一括で投資するのかを比較しますので、一括投資の金額を10年かけて積立てるものと比較をしてみます。

投資対象については、インデックス投資に向いている全世界株式やS&P500などの右肩上がりの商品である必要がありそうです。

例として、毎月10万円を10年間積立投資した場合と、1,200万円を一括投資した場合のシミュレーションをしてみます。

【毎月10万円を積立投資した場合】

・元金は1,200万円

・含み益は360万円

・合計は1,560万円

【1,200万円を一括投資した場合】

・元金は1,200万円

・含み益は770万円

・合計は1,970万円

(*配当金は再投資、税金・手数料は考慮しないものとする)

当然の結果ですが、一括投資した場合の方がリターンは大きくなります。

このシミュレーションの注意点として、年利5%がコンスタントに得られた場合であることや、一括投資した時の株価が高値掴みでなかった場合となります。

単純なシミュレーションでは

ドルコスト平均法の利点が

活かせんから判断できんな

ただし、右肩上がりの商品に投資するのであれば、積立投資を選んだ場合、少なからず機会損失は被りそうです。

積立投資と一括投資のリスクで比較

積立投資と一括投資のリスクで比較する場合、積立投資の方がリスクが低いであろうことは予測がつきます。

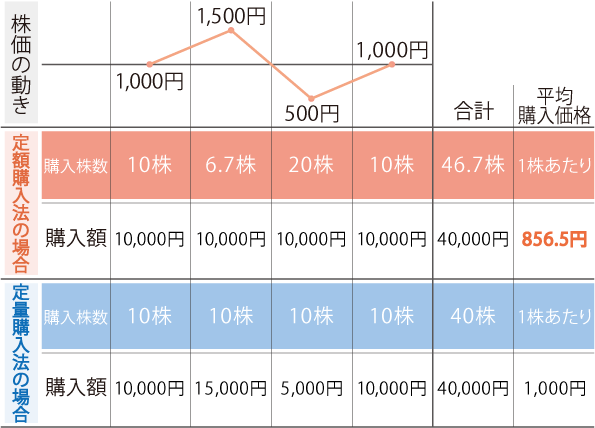

リスクを低くしてくれる積立投資の利点といえば、言わずと知れたドルコスト平均法です。

価格が変動する金融商品を、一定の金額で時間分散して定期的に買い付ける手法です。

この手法で金融商品を購入し続けた場合、価格が低いときの購入量は多くなり、価格が高いときの購入量は少なくなります。

ドルコスト平均法は、結果的に1株当たりの購入単価を低く抑えられるメリットがあります。

しかし一方で、その期間の株価の値上がりを受けることができないというデメリットもあります。

一方の、一括投資のリスクといえば、やはり高値掴みです。

購入した矢先に、大暴落をしたなんてことがあれば、何年間も含み損を抱えたままなんてことになってしまいます。

逆に言えば、その場合でも何年間か我慢できるであれば、一括投資の方がリターンを得られる可能性はあります。

また、一括投資の際に多少でも安値で購入したいであれば、こちらの記事が参考になるかも知れません。

積立投資を選択した方が、ドルコスト平均法を利用でき、暴落時にも有利な状況が作れることは理論上わかっています。

しかし、所持しているキャッシュの投資が終わるまで、機会損失をしてしまうリスクもあります。

このあたりも本人のリスク許容度と相談する必要がありそうですね。

積立投資か一括投資を投資対象で比較

積立投資か一括投資かを投資対象で検討する場合に、重要になってくるのが『ボラティリティ』です。

価格変動の度合いを表す言葉で、ボラティリティが大きければ価格変動が大きく、ボラティリティが小さければ価格変動は小さいことを示します。

同じ右肩上がりで年利回りが同じ商品だとしても、ボラティリティの大きい商品は高値掴みの可能性が高まります。

同時にドルコスト平均法のメリットを受けることができそうです。

一方で、ボラティリティの小さい商品であれば、いつ購入してもそれほど大きな損失にはならないかと思います。

ですから、ドルコスト平均法はそれほど効果を発揮しないでしょう。

例えば、下のチャートはハイテク株をメインとするNASDAQ100に連動するQQQと、全世界株式に連動するVTの比較チャートです。

赤のVTに対して、青のQQQのボラティリティが大きいことがわかると思います。

投資対象のボラティリティが大きい場合は、高値掴みの危険性もありますし、ドルコスト平均法の利点も使えます。

一方、ボラティリティの小さい投資対象であれば、それほど高値掴みの危険性もありませんので、一括投資をしてもいいのではないでしょうか。

ちなみに、この比較チャートは『Yahooファイナンス』を使用していますが、無料で色々な機能があり非常に便利です。

使い方はこちらの記事で詳しく解説しています。

積立投資か一括投資を投資目的で比較

積立投資か一括投資を投資目的で比較した場合、確認すべきは投資するお金のリスク許容度です。

『銀行に預金しているだけではもったいないから投資でもするか~』くらいのリスク許容度の人であれば、高値掴みをしてしまっても何年かすれば含み損もなくなり『10年でこのくらいしか増えなかったな~』で済みそうですよね。

一方で『この投資で得たお金を老後資金にしよう!』だとか、『娘の大学入学時の教育資金に使おう!』と考えているような人であれば、売却の期限が決まっていそうですよね。

その場合は、高値掴みからの含み損を続けてしまうと、『投資したのにお金が一切増えなかった』という状況は非常に困ってしまうでしょう。

投資の目的によっても、リスクの低い積立投資にする必要があるかも知れません。

積立投資と一括投資どっち?まとめ

積立投資と一括投資どっちがいいのかを判断するには

『リターン』『リスク許容度』『投資対象』『投資目的』で判断する。

・安全に運用したい

・一度投資設定したらほったらかしたい

・投資経験が浅い

・マーケットの状況を定期的に確認できる

・下落相場でも追加投資できるメンタルがある

・投資経験を積んでいる

どちらにしても、迷って投資できない期間は機会損失になる可能性があります。

迷っている人は少額から積立投資をはじめてみて、自分のリスク許容度を確認できたなら、一括投資に切り替えることをおすすめします。

まずは資産1,000万円を目指しましょう!

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

SBI証券の『クレカ積立』でお得にポイントがもらえるサービス

通常の申し込みページよりもお得な『最大10,000円+10%の紹介特典』がもらえるURL

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

コメント