・9月の米国市場のニュースを知りたい

・9月の米国の代表的指数の値動きを知りたい

・9月の米国の主要銘柄の値動きを知りたい

・9月の米国ETFの値動きを知りたい

・2021年今後の投資戦略を知りたい

⇩クリックでブログランキングの応援をしてください。

(みなさんの力でランキング押し上げて下さい!)

こんにちは!9月は

キャッシュ高めの『ここ屋』よ!

2021年の好調な米国市場は、金融相場が終焉を迎え実績相場に転換する時期が近付いてきたようです。

年内の暴落予想をするアナリストもいる中で、われわれ個人投資家はどんなポートフォリオにしておくべきなのでしょうか。

今後の投資方針を決定するためにもマーケットの状況は把握しておきたいところです。

そこで今回の記事では、2021年9月を振り返り米国市場に大きな影響を与えた出来事と、マーケットの1ヶ月の値動きをまとめていきたいと思います。

【2021年9月】米国市場の振り返り

【2021年9月】米国市場の振り返りとして、米国経済指数の発表をはじめとした米国市場に大きな影響を与えた出来事について解説していきます。

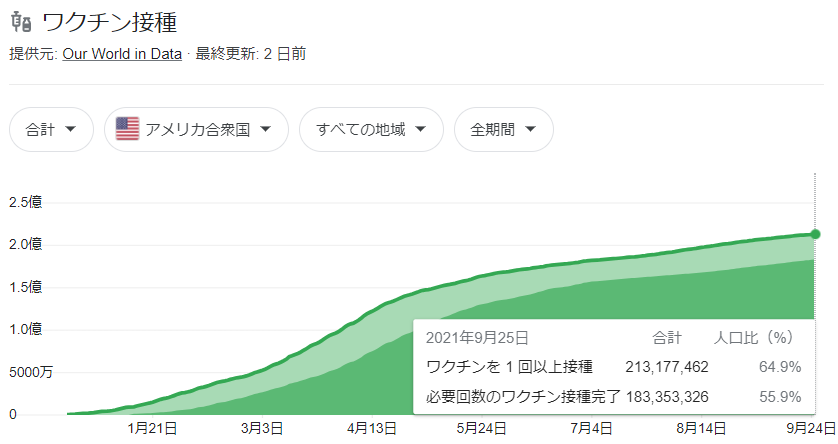

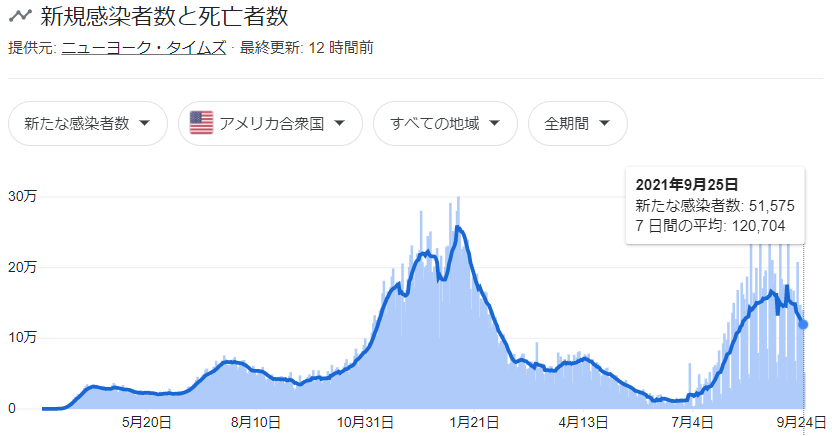

【2021年9月】コロナワクチンの普及率

2021年9月25日現在の米国で、コロナワクチンを1回以上摂取した人口比率は64.9%と、先月から1ヶ月で3.3%しか増加していないことから、ワクチン接種スピードは完全に鈍化しています。

2回目の接種を完了した人口比は55.9%と、集団接種といわれる70%には程遠い状況です。

感染者数についてはピークを打ったとの報道もされていますが、死亡者数は依然として高い状況です。

感染者数の減少が見られない限り、雇用の促進にブレーキがかかり物価の高騰が高止まりする懸念が高まっています。

人件費と材料費が

どんどん値上がりしとる

2021年9月米国市場に大きな影響を与えた出来事

2021年9月米国市場に大きな影響を与えた出来事を、時系列順に簡単にまとめてみました。

・9/ 1 ISM製造業景気指数(8月)発表

・9/ 3 ISM非製造業景気指数(8月)発表

*9/ 3 雇用統計発表(8月)

・9/10 PPI生産者物価指数(8月)発表

・9/14 CPI消費者物価指数(8月)発表

・9/16 小売売上高(8月)発表

*9/21~22 FRB政策金利【FOMC】

・9/30 米国第2四半期実質GDP(確報)

予想を遥かに下回る雇用統計

9月に発表された8月の雇用統計は、予想を大幅に下回るサプライズがありました。

・非農業部門雇用者数 結果+23.5万人(予想+73.3万人)

・失業者数 結果5.2%(先月5.4%)

・平均時給(前月比) 結果+0.6%(予想+0.3%)

9/3に発表された8月の雇用統計では、予想を大幅に下回る結果(予想73.3万人に対して実質23.5万人)だったため、一部では年内のテーパリングが見合わされるとの見解も出されていました。

また、失業者数は予想と一致し、先月より改善が見られていました。

一方、平均時給は予想の2倍増となる+0.6%と、先月の+0.4%を上回る結果となりインフレ懸念を加速させる結果となりました。

NMIは景気の強さを表す指数

ISMが3日に発表した8月の非製造業総合指数(NMI)は、景気の強さを表す指数です。

・実績61.7(予想61.5)

・7月は64.1

*指数は50を中央値をして景気拡大なら数字が大きくなる

予想を超える数字を出したものの、先月につけた過去最高値を緩和する結果となりました。

予想を上回る消費者物価指数

9月に発表された8月のCPIについては、7月の実績に対しては鈍化したものの2ヶ月連続のインフレを示していました。

・総合 予想5.4%に対して実績5.3%

・コア 予想4.2%に対して実績4.0%

先月よりは鈍化したインフレ懸念について、パウエル議長は『一時的』との見解を崩しません。

とはいえ、5%を超えるインフレ指標には、何か手を打たないと経済の混乱を避けることができなそうです。

米国市場の向かう先

リスクオンの米国市場に、9月のアノマリーが襲ったのはレイバーデイ明けでした。

中国の恒大集団デフォルト懸念が広まる中、米国市場は昨年10月以来の続落により大幅に値を下げました。

しかし、S&P500が50日移動平均線を切ったところで反発し、その後は続伸により値を戻す動きを見せています。

果たして相場はこのまま上昇トレンドを維持できるのか、はたまた暴落が訪れるのか、市場関係者は固唾をのんで見守る状況が続きそうです。

【2021年9月】アメリカ10年債

米国市場で『長期金利』と言えば、アメリカ10年債のことを指します。

現在も、FRBによるゼロ金利政策が継続されているため、長期金利は低水準で安定しています。

長期金利と株式はシーソーの関係にあるため、急激な長期金利の上昇は株価の下落を促します。

特にボラティリティの高いハイテク株や、ハイパーグロース株から売られる傾向にあります。

期待インフレ率が上がると

長期金利も上昇するんやな

9月は1.321で明けて9/15には1.265まで下落しましたが、9/23から連日高騰しているのが気になります。

株式市場は楽観視していますが、債券投資家は警戒感を抱いているようです。

【2021年9月】米国市場の主要4指数

米国市場の主要4指数とは、NYダウ、S&P500、NASDAQ100、Russell2000を指します。

それぞれの特徴が、マーケットの状況を把握するのに適していることから、代表的な指数とされています。

NYダウとは、正式名称を『ダウ・ジョーンズ工業株価平均』といい、ウォール・ストリート・ジャーナルを発行するダウ・ジョーンズ社が発表する平均株価指数のこと。代表的な上場された30銘柄の推移をもとに算出されている。名前に『工業株』と入っているが、1896年に設定された当初の名前の名残り。

S&P500とは、米国の格付け会社スタンダード&プアーズが算出している株価指数のこと。米国の株式市場に上場している大型株500銘柄の株価を基準にした『時価総額加重平均』で算出された指数。その選出された500社で全米上場企業の時価総額のほぼ8割を占める。

NASDAQ100とは、NASDAQに上場した時価総額上位100銘柄(金融を除く)の時価総額加重平均で算出された指数のこと。NASDAQ総合指数が3,000銘柄以上からなるのに対し、NASDAQ100は上位100銘柄(金融を除く)に絞られていることから、ハイテク株が中心となる。

Russell2000とは、ラッセルインベストメント社が算出する米国の代表的な小型株指数。上場銘柄の時価総額が1,001位から3,000位までの銘柄の浮動株調整後の時価総額加重平均型の株価指数。ちなみに、1位から1,000位がRussell1000指数。

それでは、それぞれの指数の値動きを見ていきましょう。

2021年9月のダウ・ジョーンズ

2021年9月のダウ・ジョーンズは、35,387で明けてダラダラと右肩下がりの後に、9/20には窓を開けての下落が待っていました。

最大で2.5%程度の下落に見舞われたダウでしたが、現在は反発して窓を埋めています。

2021年9月のS&P500

2021年9月のS&P500は4,531.04で明けて、ダウ同様レイバーデイ明けからの続落に9/20の大幅下落がありました。

一度は8/19に4,305まで急落しましたが、一旦は反発して窓を埋めています。

1ヶ月を通してマイナスで終わりそうな9月ですが、10月にも更なる調整が入る可能性もあります。

2021年9月のNASDAQ100

2021年9月のNASDAQ100は15,639で明け、9/20には15,000付近まで下落しました。

3指数の中では長期金利の影響を最も受けやすいと考えられるため、10月も厳しいスタートになるかも知れません。

2021年9月のRussell2000

2021年9月のRussell2000は、2,277.90で明けて1時は2,154まで下落をしました。

最近好調なRussell指数だけあって、回復もいち早く月初の価格まで戻す勢いがありました。

年始からレンジ相場のRussell2000ですが、小型株は『炭鉱のカナリア』とも呼ばれマーケットの先行指数でもあるため、どちらに抜けるのか注目を集めています。

【2021年9月】金(ゴールド)

2021年9月の金(ゴールド)は、1,817.7で明けて続落していました。

株価が大きく下落した9/20には金価格は反発しましたが、債券利回りの上昇下では金(ゴールド)価格の上昇は望めないかも知れません。

長期では上昇の可能性の高い金価格ですが、2022年以降の金利上昇を控える相場では大きな上昇は期待しない方が良さそうです。

とはいえ、『有事の金』と呼ばれるゴールドですから、株式市場の暴落に備えるのであればアセットの一部に組み込んでおくのが賢明な投資と言えそうです。

資産の一部はゴールドを持っとくべきか

【2021年9月】仮想通貨(BTC)

2021年に入って乱高下するBTCですが、9月には更なる暗雲が立ち込めています。

9月のビットコイン価格は47,444で明け、レイバーデイを境に急落しました。

その後も、中国当局による仮想通貨全面禁止の発表により続落しています。

しかし、今までも中国の情報操作により仮想通貨は必要以上に価格の乱高下をしていましたので、今回の発表で『材料出尽くし』となってくれれば、今後は無駄な価格変動に付き合わされることはなくなるかも知れませんね(笑)。

【2021年9月】主要銘柄

【2021年9月】主要銘柄の値動きを確認していきます。

ここでは、GAFAM+テスラ及び、9月に大きな動きのあった銘柄に絞って解説していきます。

【2021年9月】GAFAM+TSLAの値動き

2021年9月GAFAMの1ヶ月の値動きですが、全体的には下落基調です。

比較的エネルギーセクターの上昇を感じることもできますが、ヘルスケアセクターの下落が目立ちます。

・GOOGL(+0.10%)

・AAPL(▲0.97%)

・FB(▲4.19%)

・AMZN(+3.83%)

・MSFT(▲0.88%)

・TSLA(+8.88%)

先月大きな下落のあったAmazon(アマゾン)が反発を見せていますが、反対にFacebook(フェイスブック)は大きく売られています。

年初来堅調だったMicrosoft(マイクロソフト)とGoogle(グーグル)でも、9月は下落傾向にありました。

Apple(アップル)に関しては、ようやく高値を更新したと思ったところに、サプライズのないiPhone13の発表があり、市場に残念感が浸透してしまいました。

9月にもっとも買われたのがTesla(テスラ)でした。

Tesla(テスラ)は、1月につけたクローズハイを最後に、下落トレンドを抜けられずにいましたが、直近では三角持ち合いを上に抜けて面白いチャートをしています。

爆上げの予感がするな

ちなみに、こちらのヒートマップを目にすることも多いと思いますが、無料の情報ツール『finviz』です。

【2021年9月】その他大きな値動きのあった銘柄

9月に目立った上昇があったのは、CRM(セールスフォース)でした。

5月から上昇トレンドを形成していましたが、9月23日から暴騰をしています。

CRM(セールスフォース)は2022年の売上高予想の上方修正をし、2023年の高い売上高予想を出しました。

年初来で30%近い上昇を見せているCRM(セールスフォース)には、今後の成長も期待できそうです。

【2021年9月】米国ETFの値動き

2021年9月米国ETFの値動きは全体的に軟調だったのにも関わらず、エネルギーセクターは大きく上昇していました。

その他、日本株が強かった以外にインド株の暴騰がはじまっていることも注目したい点です。

『ここ屋』も9月は

資産を減少させたわ!

2021年10月注目スケジュール

2021年10月に予定されている、米国相場に大きな影響を及ぼしそうな注目のスケジュールについて記載しておきます。

・10/ 1 ISM製造業景気指数(9月)発表

・10/ 5 ISM非製造業景気指数(9月)発表

*10/ 8 雇用統計発表(9月)

・10/13 CPI消費者物価指数(9月)発表

・10/14 FOMC議事録

・10/14 PPI生産者物価指数(9月)発表

・10/15 小売売上高(9月)発表

・10/28 米国実質GDP(速報値)第3四半期

10/8の雇用統計次第では

年内テーパリング確定やろな

9月のFOMCで2022年の上半期でテーパー完了を示唆するコメントがあったことから逆算すると、2021年内からのテーパリング開始はほぼ確定と言えます。

また、FOMCメンバーの大半は、2022年内での政策金利の切り上げを開始に賛同を示しています。

どこかのFOMCでパウェル議長による金利上昇を示唆する発言があれば、少なくとも市場の混乱は避けられないでしょう。

2021年9月振り返りまとめと今後の予想

・9月の雇用統計発表(8月)では金融引き締めは行われず

・長期金利(米10年債)は警戒レベルの高騰

・主要4指数は続落の後に回復

・金価格は長期下落トレンドの予感

・仮想通貨(BTC)はサプライズによる暴落も

・GAFAMはそろって軟調

・テスラは三角持ち合いから上に抜ける

・CRM(セールスフォース)は上昇トレンドから爆上げ

*9月FOMC無事通過するも年内テーパリング開始確定か

S&P500銘柄のほとんどが下落をする中、テスラやセールスフォースは株価を切り上げています。

金融相場が終わりを告げる中、これからは業績相場がはじまります。

10月からギクシャクした相場が予想されますが、不用意な押し目買いは大きな損失につながる可能性もあります。

個人投資家がやるべきことは、VTIやVOOなどのインデックス投資を軸に、業績の好調な銘柄に注視する必要がありそうです。

投資は自己責任ですので、自分のリスク許容度を理解して、投資を楽しんでください。

最後まで読んでくれてありがとう!

他にもお得情報がいっぱいですので

別の記事も読んでみてね!

2021年6月30日よりSBI証券が新サービス『クレカ積立』を開始しました。

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

コメント