・11月の米国市場のニュースを知りたい

・11月の米国の代表的指数の値動きを知りたい

・11月の米国の主要銘柄の値動きを知りたい

・11月の米国ETFの値動きを知りたい

・2021年今後の投資戦略を知りたい

⇩クリックでブログランキングの応援をしてください。

(みなさんの力でランキング押し上げて下さい!)

こんにちは!含み益が

どんどん増えてく『ここ屋』よ!

2021年の終盤を迎えた米国市場は、9月の調整期間を終えて10月は再び上昇相場に転換しました。

11月に入った米国市場は、決算シーズンが続く中FOMCや雇用統計など重要な指数の発表やイベントが続きます。

まだまだ不安要素が残りつつも上値の軽い展開の相場ですが、われわれ個人投資家はどのような投資戦略をとるのが正解なのでしょうか。

年末の上昇相場を予想するアナリストが多い中、マーケットの状況も把握しておきたいところです。

そこで今回の記事では、2021年11月1週目を振り返り米国市場に大きな影響を与えた出来事と、マーケットの1週間の値動きをまとめていきたいと思います。

【2021年11月1週目】米国市場の振り返り

【2021年11月1週目】米国市場の振り返りとして、米国経済指数の発表をはじめとした米国市場に大きな影響を与えた出来事について解説していきます。

2021年11月1週目の米国市場に大きな影響を与えた出来事

2021年11月1週目の米国市場に大きな影響を与えた出来事を、時系列順に簡単にまとめてみました。

・11/ 1 ISM製造業景気指数(10月)発表

・11/ 3 ISM非製造業景気指数(10月)発表

*11/ 4 アメリカFRB政策金利(FOMC)

・11/ 5 雇用統計発表(10月)

ISM製造業景気指数(10月)発表

11/1にISM製造業景気指数(10月)が発表されました。

・実績60.8(予想60.5)

・9月は61.1

*指数は50を中央値をして景気拡大なら数字が大きくなる

先月よりは鈍化したものの、予想を上回る高い数値でした。

新規受注指数が1年4ヶ月ぶりの低水準になった他、人手不足や原材料調達にかかる時間が過去最長となりサプライチェーンのボトルネックは解消されておらず、経済活動の足かせになっていることが明らかになりました。

ISM非製造業景気指数(10月)発表

ISMが発表した10月の非製造業総合指数(NMI)は、景気の強さを表す指数です。

・実績66.7(予想62.0)

・9月は61.9

*指数は50を中央値をして景気拡大なら数字が大きくなる

1997年の調査開始以降、過去最高値となったようです。

外食・旅行などレジャー産業を中心に需要が拡大する一方で、価格の高騰が問題になっているようです。

アメリカFRB政策金利(FOMC)

今まであれだけ騒がれていたテーパリングでしたが、実際に11月から開始されると発表されても相場は上昇したことから、市場はすでに織り込み済みだったようです。

・2021年11月~2022年6月(期間8ヶ月)

・毎月800億ドル買い付けていた米国債は、月々100億ドルずつ縮小

・毎月400億ドル買い付けていたMBS(住宅ローン担保証券)は、月々50億ドルずつ縮小

市場の関心はすでに『インフレ』と『利上げ』に向いているようです。

FRBは『インフレは一過性』の姿勢を崩さない様子ですが、どこまでが一過性なんでしょうかね?

1年くらい一過性って言ってそうや

パウエル議長のコメント

『需給の混乱は解消に向かっているため、雇用は上向きインフレも低下していく(タイミングは不確実)』『インフレ率が2%を超える軌道が安定するまでは政策金利はゼロ付近を維持』『テーパリングは情勢次第では縮小ペースを柔軟に変化させることができる』

雇用統計発表(10月)

11月に発表された10月の雇用統計は、先月に続き予想を下回る結果でした。

・非農業部門雇用者数 結果+53.1万人(予想+45万人)

【先月19.4万人→31.2万人(修正)】

・失業者数 結果4.6%(予想4.7%)先月4.8%

11月に発表された10月の雇用統計では、新規雇用者数は予想を下回る結果で失業率の低下が明確に進行していることから、FRBの使命である『雇用の安定』は達成されつつあると言っても良さそうな数値でした。

また、先月の雇用者数が19.4万人から31.2万人に修正されましたが、ものすごい大きなブレですね。

各自治体から給付されていた失業手当の減少や、労働賃金の上昇が雇用の促進を後押ししたと言えそうですが、まだまだ人手不足は解消されておらずインフレの長期化は既定路線のようです。

米国市場の向かう先

10月の米国市場は、9月の下落から反転上昇し歴史的な上昇率で最高値を更新し続けています。

11月に入ってもダウ、S&P500、NASDAQの3指数ともクローズハイを連発している状況です。

果たして相場はこのまま上昇トレンドを維持できるのかが焦点になってきます。

不安要素も多い米国市場ですが、筆者は楽観視しており、アノマリー通り11月から年始にかけて上昇相場が続く公算が高いと考えています。

・長期金利が安定している

・思いの他、小売業の決算も悪くない

・FRBが上手に手綱を捌いている

・経済自体は回復している

とはいえ、年末年始が株高で終わったとしても、2022年以降のGDP成長率は鈍化する予想がされており、市場のお祭り騒ぎは残すところ数ヶ月かも知れませんけどね。

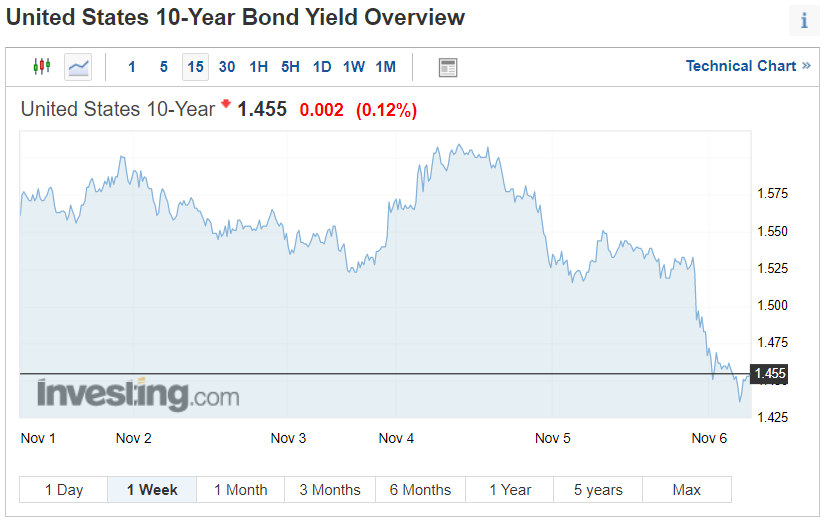

【2021年11月1週目】アメリカ10年債

米国市場で『長期金利』と言えば、アメリカ10年債のことを指します。

現在も、FRBによるゼロ金利政策が継続されているため、長期金利は低水準で安定しています。

長期金利と株式はシーソーの関係にあるため、長期金利の急激な上昇は株価の下落を促します。

特にボラティリティの高いハイテク株や、ハイパーグロース株から売られる傾向にあります。

期待インフレ率が上がると

長期金利も上昇するんやな

11月の1週目は、1.575で明けて1.5~1.6のレンジで推移していましたが、金曜日には1.45まで急落しました。

このまま低レンジで落ち着いていてくれると、株式投資家には心地の良い状態なんですけどね。

【2021年11月1週目】米国市場の主要4指数

米国市場の主要4指数とは、NYダウ、S&P500、NASDAQ100、Russell2000を指します。

それぞれの特徴が、マーケットの状況を把握するのに適していることから、代表的な指数とされています。

NYダウとは、正式名称を『ダウ・ジョーンズ工業株価平均』といい、ウォール・ストリート・ジャーナルを発行するダウ・ジョーンズ社が発表する平均株価指数のこと。代表的な上場された30銘柄の推移をもとに算出されている。名前に『工業株』と入っているが、1896年に設定された当初の名前の名残り。

S&P500とは、米国の格付け会社スタンダード&プアーズが算出している株価指数のこと。米国の株式市場に上場している大型株500銘柄の株価を基準にした『時価総額加重平均』で算出された指数。その選出された500社で全米上場企業の時価総額のほぼ8割を占める。

NASDAQ100とは、NASDAQに上場した時価総額上位100銘柄(金融を除く)の時価総額加重平均で算出された指数のこと。NASDAQ総合指数が3,000銘柄以上からなるのに対し、NASDAQ100は上位100銘柄(金融を除く)に絞られていることから、ハイテク株が中心となる。

Russell2000とは、ラッセルインベストメント社が算出する米国の代表的な小型株指数。上場銘柄の時価総額が1,001位から3,000位までの銘柄の浮動株調整後の時価総額加重平均型の株価指数。ちなみに、1位から1,000位がRussell1000指数。

それでは、それぞれの指数の値動きを見ていきましょう。

2021年11月1週目のダウ・ジョーンズ

2021年11月1週目のダウ・ジョーンズは、35,920で明けて週末には36,327をつけ1.14%の上昇をしています。

11月に入り最高値を更新しているダウですが、どこまで続伸できるか注目を集めています。

2021年11月1週目のS&P500

2021年11月1週目のS&P500は4,610で明けて7日連続の上昇を見せるなど、現在は4,697で1週間で2.02%の上昇をしています。

10/4から1ヶ月で6.81%の上昇は、歴史的な上昇であると共に警戒に値するレベルです。

2021年11月1週目のNASDAQ100

2021年11月1週目のNASDAQ100は15,879で明け、こちらも7日連続の上昇をしています。

現在では16,359で1週間で3.23%の上昇をしました。

2021年に入り『新高値更新』という言葉を何度聞いたことでしょう。

直近1ヶ月で9.82%アップと、とても指数の値上がりとは思えない上昇率です。

2021年11月1週目のRussell2000

2021年11月1週目のRussell2000は、2,298で明けて週末には2,436と大幅上昇をしました。

小型株で構成されたRussel2000は、もともと値動きの激しい指数ですが1週間で6.05%の圧巻の上昇でした。

ついに2021年3月につけた高値を更新したRussell2000ですが、小型株は『炭鉱のカナリア』とも呼ばれマーケットの先行指数でもあるため、今後の米国市場の上昇を暗示しているのかもしれません。

【2021年11月1週目】主要銘柄

【2021年11月1週目】主要銘柄の値動きを確認していきます。

ここでは、GAFAM+テスラ及び、11月1週目に大きな動きのあった銘柄に絞って解説していきます。

FB(フェイスブック)が

MVRS(メタ)に社名変更したけど

とりあえずはGAFAMと呼ぶわよ!

【2021年11月1週目】GAFAM+TSLAの値動き

【2021年11月1週目】GAFAM+TSLAのヒートマップに注目してみます。

2021年11月1週目のGAFAM+Tの値動きですが、基本的には全面高でした。

・GOOGL(+0.54%)

・AAPL(+0.99%)

・FB(+5.43%)

・AMZN(+4.35%)

・MSFT(+1.34%)

・TSLA(+9.70%)

決算をミスしたFB(フェイスブック)とAMZN(アマゾン)ですが、先週売られた分今週は反発上昇しています。

好決算を出したMSFT(マイクロソフト)、GOOGL(グーグル)は順調に価格を切り上げていますが、AAPL(アップル)は好材料なく50日移動平均線も横を向いています。

先月トリリオンダラークラブの仲間入りをしたTSLA(テスラ)ですが、今週に入っても続伸が止まりませんね。

トリリオンダラークラブとは、時価総額が1T(トリリオン)=1兆ドルを超えた企業のことを指します。米国企業では、Apple(アップル)、Microsoft(マイクロソフト)、Alphabet(グーグル)、Facebook(フェイスブック)に続いてTesla(テスラ)は5社目のトリリオンダラークラブメンバーとなりましたが、FB(フェイスブック)は株価が続落しトリリオンダラークラブから除名されました。

1ヶ月で54%の上昇ってバケモンや

ちなみに、こちらのヒートマップを目にすることも多いと思いますが、無料の情報ツール『finviz』です。

【2021年11月1週目】その他大きな値動きのあった銘柄

11月1週目に目立った上昇があったのは、NVDA(エヌビディア)です。

10月のまとめ記事でも紹介したのですが、11月に入ると更なる上昇が待っていました。

NVDA(エヌビディア)は、11/4には1日で驚異の12.04%の上昇をしました。

1週間では16.37%の上昇よ!

同じ半導体セクターのQCOM(クアルコム)やAMD(アドバンスト・マイクロ・デバイセズ)も大きな上昇をしましたが、NVDA(エヌビディア)に魅力は、良い意味でボラティリティが小さいことです。

2020年の米国市場を眺めると、2月、5月、9月に大きな調整局面がありましたが、NVDA(エヌビディア)は相場の影響を最小に自社の株価を切り上げていくことです。

年初来では128%も上昇をしており、半導体3倍レバレッジETFのSOXLを上回るパフォーマンスを見せています。

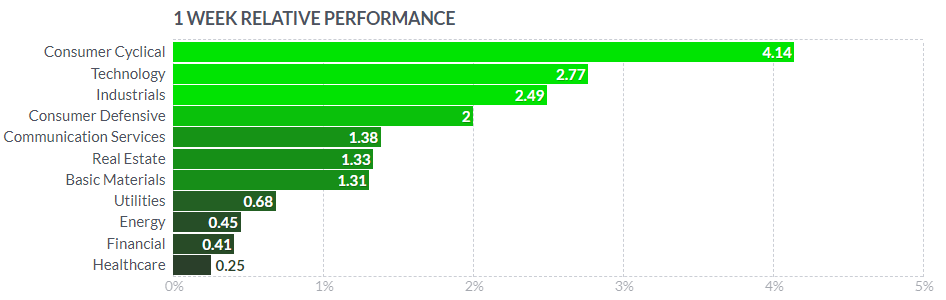

【2021年11月1週目】米国ETFの値動き

【2021年11月1週目】米国ETFの値動きについて、ヒートマップで確認していきます。

2021年11月1週目の米国ETFの値動きは全体的に堅調でしたが、これまで堅調だったエネルギーセクターが下落しており、ハイテクセクターや一般消費財セクターが強い1週間でした。

一般消費財セクターは

テスラがけん引したようなものよ!

半導体も全面高やな

S&P500指数をアウトパフォームしたセクターは、一般消費財セクター、情報技術セクター、資本財セクターでした。

『ここ屋』も1週間で

資産を増加させたわ!

2021年11月2週目の注目スケジュール

2021年11月2週目に予定されている、米国相場に大きな影響を及ぼしそうな注目のスケジュールについて記載しておきます。

・11/ 9 PPI生産者物価指数(10月)発表

・11/10 CPI消費者物価指数(10月)発表

市場の注目はインフレに移行しつつあるな

11月にテーパリングの開始が正式に発表され、次なる注目がインフレの長期化と政策金利の利上げ開始に移行しました。

サプライチェーンのボトルネックや労働賃金の上昇、エネルギ価格の上昇や労働者不足など、インフレ懸念は何ひとつ解消されていませんが、インフレの高止まりは経済成長にブレーキをかけてしまうので、早く解消されることを願うばかりですね。

2021年11月1週目の振り返りまとめと今後の予想

・雇用統計は予想を上回る

・景気指数は強い数字

・テーパリングは11月から開始が確定

・長期金利(米10年債)は下落

・主要4指数は高値更新

・GAFAMはAAPLとFBが反発

・テスラの爆上げは続伸

・NVDA(エヌビディア)は今週も爆騰

ダウ、S&P500、NASDAQ100、Russell2000、全ての指数は最高値更新。

アノマリー的には、11月から1月までの3ヶ月は特に強い相場が予想されます。

足元をすくわれない程度にフルインベストメントしても良いかも知れません。

ただし、決算をミスした銘柄は大きな下落もみせているため、保有銘柄の決算は必ず確認するように心掛けたいところです。

投資は自己責任ですので、自分のリスク許容度を理解して、投資を楽しんでください。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

2021年6月30日よりSBI証券が新サービス『クレカ積立』を開始しました。

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント