・12月の米国市場のニュースを知りたい

・12月の米国の代表的指数の値動きを知りたい

・12月の米国の主要銘柄の値動きを知りたい

・12月の米国ETFの値動きを知りたい

・2022年の投資戦略を知りたい

⇩クリックでブログランキングの応援をしてください。

(みなさんの力でランキング押し上げて下さい!)

こんにちは!含み益が

完全復活した『ここ屋』よ!

2021年も残すところ数日となった米国市場は、サンタラリーによる上昇相場が続いています。

オミクロン株騒動により下落ではじまった12月も、終わってみれば指数は最高値を更新しています。

まだ不安要素を残しつつも1月上昇に期待する市場ですが、われわれ個人投資家はどのような投資戦略をとるのが正解なのでしょうか。

2022年を不安視するアナリストが多い中、マーケットの状況を把握して来年に備えておきたいところです。

そこで今回の記事では、2021年12月後半を振り返り米国市場に大きな影響を与えた出来事と、マーケットの値動きをまとめていきたいと思います。

【2021年12月後半】米国市場の振り返り

【2021年12月後半】米国市場の振り返りとして、米国経済指数の発表をはじめとした米国市場に大きな影響を与えた出来事について解説していきます。

2021年12月後半の米国市場に大きな影響を与えた出来事

2021年12月後半の米国市場に大きな影響を与えた出来事を、時系列順に簡単にまとめてみました。

・12/14 PPI生産者物価指数(11月)発表

・12/15 小売売上高(11月)発表

*12/14~15 アメリカFRB政策金利(FOMC)

・12/22 米国実質GDP(確報値)第3四半期

PPI生産者物価指数(11月)発表

12/14にPPI生産者物価指数(11月)が発表されました。

・生産者物価指数…前年比+9.6%

(予想+9.2%、10月+8.8%)

先月よりもさらに上昇し、予想を上回る高い数値でした。

エネルギー価格の上昇が多方面に波及し、価格上昇に歯止めが効かない状況です。

個人消費も強く小売価格にも転嫁しやすいため、今後もインフレの加速は継続しそうです。

アメリカFRB政策金利(FOMC)

12/14~15には、アメリカFRB政策金利いわゆるFOMCが開催されました。

大注目のイベントやな

・オミクロン株は経済見通しのリスクに

・労働市場は最大雇用に向け進展

・インフレ圧力高まりに対してテーパリングを加速させる

(2022年3月までに終了)

・賃金上昇が加速し人材不足が続く見通し

・インフレは多方面に波及

・早期利上げ開始が可能な状況

今回のFOMCを受けて、テーパリングが早まることが決定しましたが、市場はすでに織り込み済のようでした。

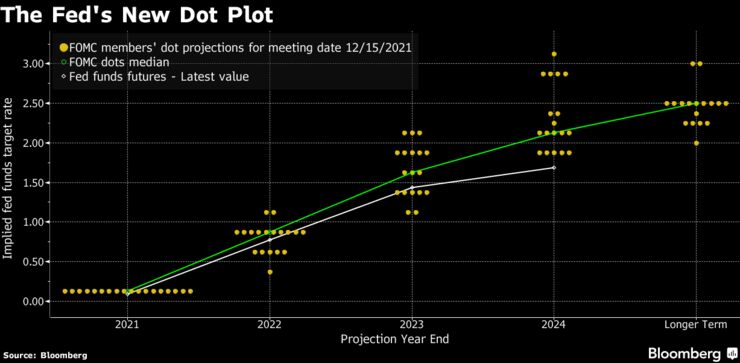

2022年3月には債券買付プログラムが終了することで、FFレートの引き上げは早ければ3月から開始されることが示唆されました。

利上げの見通しは2022年に3回、2023年に3回が有力視されていますが、今後のFOMCで利上げペースが速まるようですと、市場は癇癪を起すかもしれませんね。

Bloombergが出しているドットプロットを見ても、2022年の利上げ回数は3回で確定なんじゃないかと思わせます。

米国市場の向かう先

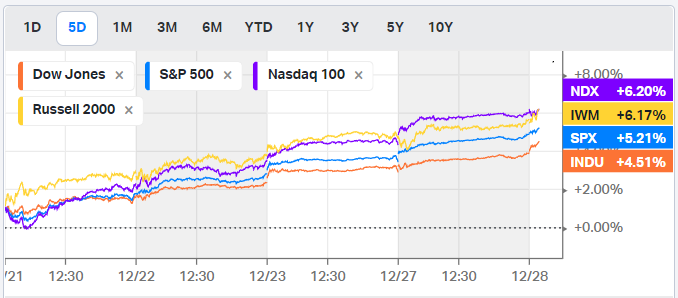

12月の米国市場は、後半にかけてダウ、S&P500、NASDAQの3指数とも上昇傾向にあります。

オミクロン株の不安が広がる中で、米FDAはファイザー製の経口治療薬の緊急承認をしました。

感染力の強いオミクロン株ですが、重症化リスクが小さいことやワクチンのブースターショットの有効性が高いことにつけて、経口薬の承認とくればオミクロン株の市場に与える影響は抑えられたと考えても良さそうです。

一方、インフレに対する懸念は高まるばかりで、多方面に広がるインフレ圧力はエネルギー価格の高止まりのみならず、人件費の上昇による要因は根強いものとなる公算が高いです。

また、2022年に3回の利上げが予想されているものの、更なる利上げの加速が発表されるようなことがあれば、市場の混乱は避けられそうにありません。

次回、2022年1月末のFOMCで何が発表されるのかに注目が集まっています。

【2021年12月後半】アメリカ10年債

米国市場で『長期金利』と言えば、アメリカ10年債のことを指します。

現在も、FRBによるゼロ金利政策が継続されていますが、2022年3月からはFFレートの引き上げが予想されています。

長期金利と株式はシーソーの関係にあるため、長期金利の急激な上昇は株価の下落を促します。

長期金利の上昇がはじまれば、ボラティリティの高いハイパーグロース株は続落する可能性があります。

期待インフレ率が上がると

長期金利も上昇するんやな

12月の米10年債は、1.477で明けて何度か1.4を割り込む場面もありましたが、基本的には1.5以下の比較的低いレンジで推移しています。

長期金利が落ち着いているからこそ、オミクロン株の影響も最小限に抑えらたと言っても良いでしょう。

【2021年12月後半】米国市場の主要4指数

米国市場の主要4指数とは、NYダウ、S&P500、NASDAQ100、Russell2000を指します。

それぞれの特徴が、マーケットの状況を把握するのに適していることから、代表的な指数とされています。

NYダウとは、正式名称を『ダウ・ジョーンズ工業株価平均』といい、ウォール・ストリート・ジャーナルを発行するダウ・ジョーンズ社が発表する平均株価指数のこと。代表的な上場された30銘柄の推移をもとに算出されている。名前に『工業株』と入っているが、1896年に設定された当初の名前の名残り。

S&P500とは、米国の格付け会社スタンダード&プアーズが算出している株価指数のこと。米国の株式市場に上場している大型株500銘柄の株価を基準にした『時価総額加重平均』で算出された指数。その選出された500社で全米上場企業の時価総額のほぼ8割を占める。

NASDAQ100とは、NASDAQに上場した時価総額上位100銘柄(金融を除く)の時価総額加重平均で算出された指数のこと。NASDAQ総合指数が3,000銘柄以上からなるのに対し、NASDAQ100は上位100銘柄(金融を除く)に絞られていることから、ハイテク株が中心となる。

Russell2000とは、ラッセルインベストメント社が算出する米国の代表的な小型株指数。上場銘柄の時価総額が1,001位から3,000位までの銘柄の浮動株調整後の時価総額加重平均型の株価指数。ちなみに、1位から1,000位がRussell1000指数。

それでは、直近1週間のそれぞれの指数の値動きを見ていきましょう。

4指数ともに大きく続伸しています。特にNASDAQ100とラッセル2000が強い値動きをしています。

2021年12月後半のダウ・ジョーンズ

2021年12月のダウ・ジョーンズは、34,773で明けて5日連続の陽線で36,000付近まで上昇しました。

その後20日にかけて下落をしましたが、現在は最高値を更新しています。

2021年12月後半のS&P500

2021年12月のS&P500は4,602で明けて大きく乱高下したものの、その後は株価を切り上げてきました。

一時的な下落は『買い場』でしかなく、S&P500は2021年69回目の最高値を更新しています。

今年は70回以上

最高値を更新しそうやな

2021年は30%近い上昇を見せているS&P500ですが、結局は指数を買っているだけが正解だと思わせるパフォーマンスを見せてくれました。

2021年12月後半のNASDAQ100

2021年12月のNASDAQ100は大陰線で始まったものの、終わってみれば連日のクローズハイです。

2021年の年初ではS&P500に遅れをとっていたNASDAQ100でしたが、最終的にはS&P500をアウトパフォームしそうですね。

2021年12月後半のRussell2000

2021年12月のRussell2000は、2,215で明けて乱高下を繰り返し現在は月初来とかわらない価格まで戻しています。

11月には2,440まで上昇しましたが、1年を通してみてもRussell2000には厳しい1年となりました。

小型株で構成されるRussell2000は、『炭鉱のカナリア』とも呼ばれマーケットの先行指数でもあるため、大きく値が動いた時には注意が必要です。

【2021年12月後半】主要銘柄

【2021年12月】主要銘柄の値動きを確認していきます。

ここでは、GAFAM+テスラ及び、12月に大きな動きのあった銘柄に絞って解説していきます。

FB(フェイスブック)が

MVRS(メタ)に社名変更したけど

とりあえずはGAFAMと呼ぶわよ!

【2021年12月】GAFAM+TSLAの値動き

【2021年12月】GAFAM+TSLAのヒートマップに注目してみます。

直近1ヶ月のGAFAM+Tの値動きですが、明暗が分かれた1ヶ月でした。

・GOOGL(+3.17%)

・AAPL(+14.34%)

・FB(+3.93%)

・AMZN(▼2.61%)

・MSFT(+3.51%)

・TSLA(+0.60%)

GOOGL(グーグル)、MSFT(マイクロソフト)、FB(メタ)が3%以上の上昇する中、AAPL(アップル)が暴騰しています。

もはや今年のうっ憤を一気に晴らすかのように、1年の上昇のうちの1/3をここ1ヶ月で上昇させています。

逆に弱かったのがAMZN(アマゾン)でした。

現在でも7月の高値を超えられず、ボックス相場を形成しています。

決算をミスした上に来期の予想も低いとくれば、買いたいと思う人もいませんよね。

ワイは7月に買ってもうたで

TSLA(テスラ)に関しては、1ヶ月のパフォーマンスは良くないものの、イーロン・マスクの売却が終了したと伝えられた日から、連日大きく株価を切り上げています。

年末にかけて上昇が続きダウントレンドから抜けることができれば、2022年は再び上昇の年になるかも知れませんね。

ちなみに、こちらのヒートマップを目にすることも多いと思いますが、無料の情報ツール『finviz』です。

【2021年12月前半】その他大きな値動きのあった銘柄

12月に目立った上昇があったのは、ヘルスケアセクターです。

PFE(ファイザー)の経口薬が緊急承認されたことを受け、ヘルスケアセクター全体が買われた1ヶ月でした。

中には、ワクチン銘柄のMRNA(モデルナ)や以前に経口薬の発表があったMRK(メルク)などは売り傾向にありますが、ヘルスケアETFのXLVなどは6%もの上昇をしています。

筆者が保有しているCURE(ヘルスケア指数に3倍のレバレッジをかけたETF)に関しては、12月に入りキレイな右肩上がりの上昇を見せ、1ヶ月で20%以上のリターンを出しています。

今後もヘルスケアセクターには注目よ!

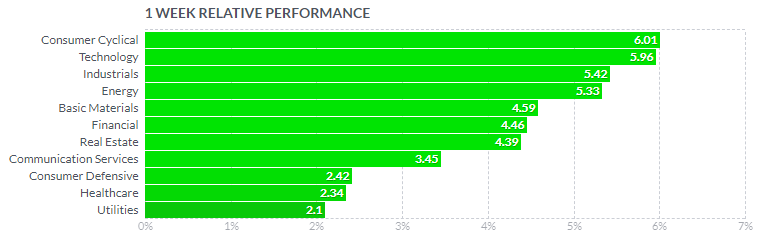

【2021年12月】強いセクターは?

直近1週間の米国市場は全体的に堅調でしたが、特にテクノロジー株が買われています。

サンタラリーのおかげで全部高ですが、一般消費財セクターと情報技術セクターが大きく上昇しています。

一般消費財ではテスラが

情報技術ではAAPLがけん引したのね!

資本財とエネルギーも上昇しとるな

半分以上のセクターがS&P500指数をアウトパフォームしていますが、インフレ圧力が高まれば生活必需品やヘルスケア、素材セクターなんかが上昇する局面が訪れるはずです。

『ここ屋』も1週間で

資産を増加させたわ!

2022年1月の注目スケジュール

2022年1月に予定されている、米国相場に大きな影響を及ぼしそうな注目のスケジュールについて記載しておきます。

・1/ 5 ISM製造業景気指数(12月)発表

・1/ 6 FOMC議事録

・1/ 7 雇用統計発表(12月)

・1/ 7 ISM非製造業景気指数(12月)発表

・1/12 CPI消費者物価指数(12月)発表

・1/13 PPI生産者物価指数(12月)発表

・1/14 小売売上高(12月)発表

*1/27 アメリカFRB政策金利(FOMC)

・1/27 米国実質GDP(速報値)

FOMCで利上げ加速について

触れたらなら株価ヤバいな

あれほど警戒されていたテーパリングですが、ふたを開けてみれば開始時期や縮小ペースは予想よりも早まりました。

市場も癇癪を起すことなく徐々に織り込んでいきましたが、利上げに関しても現在の予想通りに実行されるとは限りません。

利上げはテーパリングとは異なり、市場への影響はダイレクトであるため2022年の米国市場は鈍化が予想されます。

2021年12月の振り返りまとめと2022年の予想

・消費者の購買意欲は高くインフレ圧力は強い

・テーパリングの早期終了が既定路線(2022年3月終了)

・2022年利上げは3回が有力な予想

・長期金利(米10年債)は低水準を持続

・主要指数は乱高下するも高値更新

・GAFAMはAAPLが爆上げ中、AMZNが低迷

・テスラはイーロンの売却終了報道で再浮上

・ヘルスケアの一部企業が上昇を見せる

アノマリー的には、年末ラリーから年明け2日間の市場が強い年は1年間の相場は上昇するといった傾向があります。

とはいえ、利上げ開始はハイパーグロース株などの金利上昇局面に弱い銘柄が大きく売られる可能性があります。

グロース株からバリュー株へのトレンド転換を、見逃すと痛い目に会うかも知れませんね。

投資は自己責任ですので、自分のリスク許容度を理解して、投資を楽しんでください。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

2021年6月30日よりSBI証券が新サービス『クレカ積立』を開始しました。

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント