・1/5米国市場の値動き

・S&P500指数の展望

・米国経済に関するトピックス

⇩クリックでランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

昨日の米国市場は大きく反落して、初日の底値を割り込んでしまいました。民間の雇用者数が発表され、強い数字が出たことで利上げ観測を高めたようです。

市場の利上げ予想にも変化があったようですが、今夜発表の雇用統計次第では株価は一段安となる可能性もありますね。

それでは1/5の米国市場を振り返り【2023年もバリュー株のターン】年末の政策金利は〇%まで引き上げられる?!について解説していきます。

記事の後半では重要な経済ニュースや

今後のS&P500について解説してるで

1/5米国市場の値動き

2023年3日目となった米国市場は、うねりを伴いながら急落しました。

強い雇用が示されたことが要因ですが、ひとまず昨日のマーケットの値動きを振り返っていきましょう。

大きく下落した米主要3指数

昨日の米国市場は3指数ともに下落した1日となりました。

・S&P500…▲1.16%

・ダウ…▲1.02%

・NASDAQ…▲1.47%

プレマーケットから売られていた相場は、マーケットがオープンすると急落しました。その後も、上昇と下落をくりかえしながら、引けにかけては売られたことでナスダックを中心に1日の安値を掘り下げました。

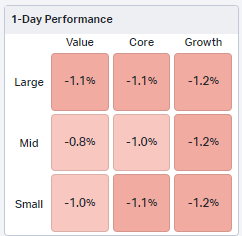

全体的に下落していますが、グロース株の売り圧力が強かったようです。

ハイパーグロース株は急落よ!

・AFRM(アファーム)…▲7.08%

・COIN(コインベース)…▲11.06%

・CRWD(クラウドストライク)…▲9.08%

・DDOG(データドッグ)…▲7.92%

・DOCS(ドクシミティー)…▲4.39%

・MQ(マルケタ)…▲5.31%

・U(ユニティ)…▲7.94%

わずかに上昇した長期金利

昨日の長期金利(米10年債利回り)は、前日の終値3.694から3.722に上昇しました。

今年に入り3日目となった債券市場ですが、連日で大きな買いが入ったことから一旦の利確といったところでしょうか。それでもなお、現在のような景況感ですと債券は買われ続けるため、長期金利は下げ目線だと考えています。

雇用統計次第やな

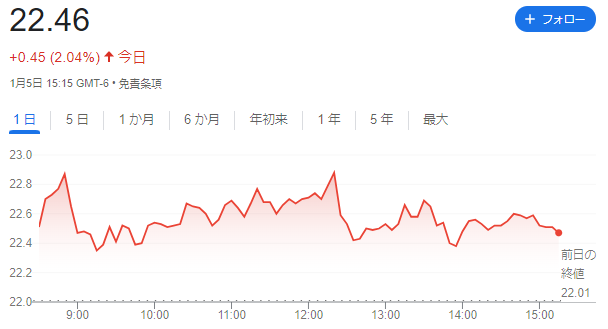

停滞するVIX

昨日のVIX(S&P500恐怖指数)は、前日の終値22.01から22.46に上昇しました。

VIXは昨年の12月から20から22といった低水準で停滞しています。通常VIXが低い水準にあれば株式市場は上がっていけるのですが、今回はそうもいかないようです。

ただし、今夜の雇用統計で強い数字が出るようなら、一気に上昇する可能性があります。

そのうちまた30とかに上がるんやろな

S&P500ヒートマップ

昨日のS&P500のヒートマップを眺めると、エネルギー以外は下落を示す赤で染まっています。

昨年も見慣れた光景ね!

全体的に下落している中でも大型株でも▲2%以上も下落した銘柄も多かったようです。

・MSFT(マイクロソフト)…▲2.96%

・GOOG(アルファベット)…▲2.13%

・AMZN(アマゾン)…▲2.37%

・TSLA(テスラ)…▲2.90%

・NVDA(エヌビディア)…▲3.28%

・UNH(ユナイテッドヘルス)…▲2.88%

他にもソフトウェア企業には▲4%以上も下落した銘柄も多く、年が変わってもトレンドはそのままって感じです。

一方で、エネルギー以外にも上昇している銘柄もあり、TMUS(Tモバイル)+3.23%、WBD(ワーナーブラザーズ)+4.62%、MRK(メルク)+1.39%と上昇を見せています。

特にメルクに関しては、昨年も米国市場全体が下落した中で+44%も上昇しています。

市場から退場しないためにも、こういった優良銘柄を探さなきゃならないんでしょうね。

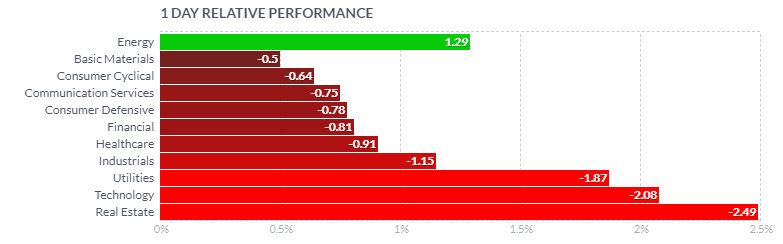

セクター別パフォーマンス

昨日のセクター別パフォーマンスは、11セクターのうち1セクターのみ上昇、他10セクターが下落した1日となりました。

・エネルギー…+1.29%

・素材…▲0.5%

・一般消費財…▲0.64%

・通信…▲0.75%

・生活必需品…▲0.78%

・金融…▲0.81%

・ヘルスケア…▲0.91%

・資本財…▲1.15%

・公益事業…▲1.87%

・情報技術…▲2.08%

・不動産…▲2.49%

エネルギーセクターのみ大きなプラスとなりましたが、その他10セクターは全てマイナスとなりました。前日の値動きと真逆ですね。

もっとも下落したセクターは不動産でしたが、テックが▲2%以上の下落をしたことが指数を押し下げた大きな要因です。

2023年もエネルギーは別ルートね!

下落トレンドを止めたかに見えるS&P500

2023年3日目のS&P500は下落となりましたが、少し下落トレンドを止めたかにも見えます。

昨日のS&P500の終値は3,808となり、昨年11月末をピークとして▲6.67%下落した状況ではありますが、私が予測した下落トレンドのラインからは外れつつあります。

このままボックス相場を形成してくれれば、グッドニュースひとつで上に抜けてくれるかもしれません。

去年もこのくらいの外れはあったけどな

まずは今夜の雇用統計よ!

米国市場のトピックス

昨日のトピックスのうち米国市場に影響を与えそうなニュースをピックアップしていきます。

予想を上回ったADP雇用者数

昨日は12月の米民間雇用者数(前月比)の発表がありましたが、予想を大きく上回る増加が示されました。

12月

結果…235千人(予想…149千人)

前回…127千人(修正値…182千人)

雇用の伸びは従業員500人未満といった中小企業に集中しており、大企業では15万1000人減で2020年4月以来最大の減少率です。

業種別では娯楽・ホスピタリティー、教育・医療サービス、プロフェッショナル・ビジネスサービスで増加が目立っています。

引き続き労働需要が高いことが賃金の伸びにつながっているようですが、強い雇用が示されたことで、利上げペースを引き上げる追い風となり株価には逆風となりました。

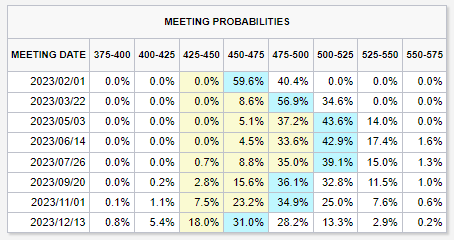

これまで最大で4.75-5.0の予想がもっとも多数だったのが、5.0-5.25に引き上げられています。とはいえ、FRBが出したドットプロットでは2023年末に金利は5.1でしたから、まだまだ市場は楽観視しているようです。

米下院議長10回の投票でも決まらず

米下院議長を決める選挙で、共和党のマッカーシー氏が10回目の投票でも過半数を獲得できない状況が続いています。

20名ほどの造反議員がマッカーシー氏を支持しないことが原因ですが、トランプ氏が『マッカーシー氏に投票すること』と呼び掛けても効果はなかったようです。

すでに『ねじれ国会』となっている米議会ですが、ここまで話がこじれるといざ大統領選を前に経済政策を打ち立てても、法案を通過することは難しいんじゃないかと考えています。

大統領選挙前年には

株価が上がる期待があるのよ!

2023年もバリューの優位変わらず

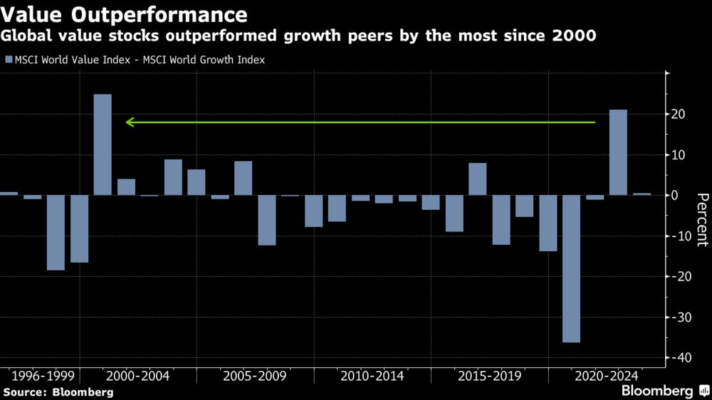

ゴールドマン・サックスのストラテジストは、昨年に続き2023年もバリュー株がグロース株をアウトパフォームすると予想しています。

およそ15年に渡ってグロース株が優位だった米国市場において、2022年はバリュー株のターンとなりました。2023年もバリュー株優位となれば完全にトレンド転換となりそうです。

ゴールドマン以外にもバンク・オブ・アメリカやモルガン・スタンレーも大型テック株への集中投資を避けるよう警告を出しています。

連銀総裁は金利5%超えを強く維持する構え

カンザスシティー連銀のジョージ総裁はCNBCのインタビューで、『自分の予想金利を5%超えに引き上げた』と答えています。

アトランタ連銀のボスティック総裁も、今のインフレ率はあまりにも高すぎると言明しており、各地区連銀総裁がタカ派のコメントを残しています。

2022年当初は『当面はゼロ金利政策を維持する』とコメントしていたFRB高官でしたが、ふたを開けてみれば4.25%にまで引き上げていたのですから、2023年末には2.5%まで下げているかも知れないし、7%にまで引き上げているかも知れませんね。

どちらにせよ今の予想とは

違った結果になっとるんやろな

今月の注目イベントについて

今月も重要な経済指標の発表をはじめ、米国市場に大きな影響を与えそうなイベントが目白押しです。

・1/ 6 雇用統計(12月)

・1/ 7 ISM非製造業景気指数(12月)

*1/12 消費者物価指数(CPI)(12月)

・1/14 ミシガン大学消費者信頼感指数(速報値)

・1/17 ニューヨーク連銀製造業景気指数

・1/18 生産者物価指数(PPI)(12月)

・1/18 小売売上高(12月)

・1/27 PCEデフレーター確報値(11月)

・1/31 シカゴ購買部協会景気指数(PMI)(12月)

・1/31~2/1 FRB政策金利(FOMC)

1月も雇用統計や消費者物価指数など重要な経済指標の発表が続きます。今後も注目イベントについてはウォッチしていきたいと思います。

まとめ

【2023年もバリュー株のターン】年末の政策金利は〇%まで引き上げられる?!をまとめます。

【1/5の米国市場の値動き】

・S&P500…▲1.16%

・ダウ…▲1.02%

・NASDAQ…▲1.47%

・長期金利は3.722に上昇

・VIXは22.46に上昇

【経済トピックス】

・予想を上回ったADP雇用者数

・米下院議長10回の投票でも決まらず

・2023年もバリューの優位変わらず

・連銀総裁は金利5%超えを強く維持する構え

2023年3日目の取引では米国市場は大きく下落しました。米雇用がまだ強いことが示唆されたことで、利上げ観測が高まったことが要因でした。

今夜には政府による雇用統計が発表されますが、予想を上回る強い数字が出てしまうと昨日よりも大きな下落が予想されます。

これまでのようなインフレの低下が見られなくなれば、今年中のより一層の利上げが待っているかも知れません。

やはりリセッションが避けられないのであれば、グロース株なんてすべて手放してバリュー株に切り替えるべきなんでしょうかね?

投資は自分のリスク許容度を理解して、自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

記事が良かったと思ったら⇩クリックしてもらえると励みになります

SBI証券の新サービス『クレカ積立』でお得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『+15%の紹介特典』がもらえるURLはこちら

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント