・米国市場における過去の暴落

・暴落から反転する時の前兆

・前兆を判断するための経済指標

⇩クリックでランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

反転を待ち望んでいる

『ここ屋(@Ram Tky)』よ!

2022年に入り下落が続く米国市場ですが、何度か相場が上昇した『ダマし上げ』にトレンド転換の期待を裏切られてきた人も多いのではないでしょうか?

『そろそろ大底だ!』

『もう買い向かっても大丈夫だ!』

そう考える投資家も多いようですが、過去の暴落からの回復を参考にするとまだその前兆は確認できないようです。

これまでの暴落から回復してきた米国市場には、必ず転換点の前に前兆がありました。

そこで今回の記事では【下落相場からの転換いつか?】暴落から反転する前兆を見逃すな!について解説していきたいと思います。

暴落から上昇への転換点には前兆はあったのか

米国株式に大きな影響を与える指標などによって、下落相場からの転換点を判断できるのかを検証していきたいと思います。

長期金利(米10年債利回り)で判断できるか

下のグラフは長期金利(米10年債利回り)の月足チャートですが、1981年9月を境に長期の下落トレンドにありました。

それが2020年7月に底打ちして急激な上昇をはじめています。

長期金利のチャートを見る限りは、リーマンショックやITバブル崩壊からの回復時にも長期金利は下落を続けているため、上昇トレンドの転換点を判断することは難しそうです。

基本的に長期金利が上がってる時は

株価にとっては厳しい局面やな

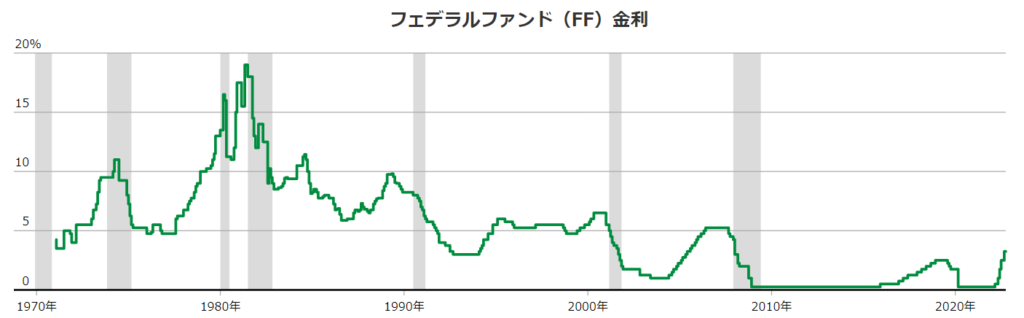

政策金利(FFレート)で判断できるか

FRBによって決定される政策金利(FFレート)の変動によって、上昇トレンドへの転換点の前兆があったのかを検証してみます。

上のチャートは1971年からのFFレートの推移ですが、リーマンショックの大底(トレンド転換点)をつけたのは、政策金利が5%を超える水準から一気に低下して0-0.25%にまで落ち切った2009年2月時点でした。

さらに遡ってITバブル崩壊の大底は2002年10月でしたが、やはりFFレートは2000年12月の6.5%から大きく低下して1.75%にまで水準を落とした時でした。

過去の歴史を振り返ってみると、米国市場の暴落からの転換点は上昇させた政策金利を一気に低下した後だと判断できます。

ブラックマンデーからの回復も

FFレートが底を付けてからだったわね!

過去実績から鑑みると

政策金利上昇時には

株価の大底はまだ遠いってことか

VIX(S&P500の恐怖指数)で判断できるか

S&P500の恐怖指数であるVIXの変動によって、上昇トレンドへの転換点を推測できるのかを検証してみます。

VIXは上昇すると株式市場への恐怖が高まって、株価が下落することで知られています。

過去の米国市場を襲った暴落時にはVIXはどこまで上がって、どこで下落の底を付けたのでしょうか。

ITバブル崩壊の時はVIXは2002年9月に40付近まで上昇して、その翌月には株価の大底を付けました。

リーマンショック時には2008年10月にVIXは60付近まで上昇し、その5か月後の2009年3月に株価の大底を付けました。

記憶に新しいコロナショックの時には、2020年3月にVIXは50を超えてそこが下落の大底となりました。

3回の暴落に共通しているのは、VIXが異常に上昇した後に株価は大底を付けるといったことです。

一方で、現在のVIXを眺めると上げたとしても35までといった水準であることから、まだまだあく抜けする(大底を付ける)には早いように感じます。

1回ポーンと40を超える水準にまで

上昇してくれるとあく抜けしそうね!

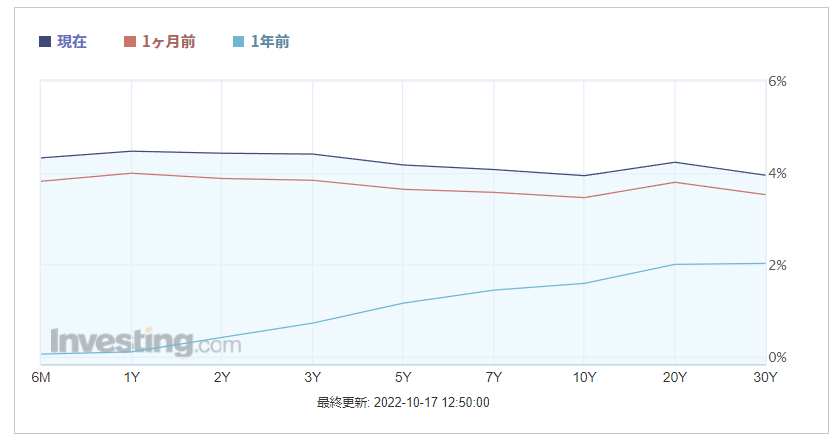

イールドカーブで判断できるか

イールドカーブとは国債利回りの相関性を示すものですが、よく用いられるのが10年債利回りと2年債利回りの差です。

通常は短期債(2年)利回りよりも長期債(10年)利回りの方が高くなるのですが、景気後退が訪れるケースや株価が調整を迎える際に利回りの逆転が起こります。

この現象を逆イールドと呼びますが、現在は逆イールド現象が進行しています。

逆イールドカーブはリセッション入りの前兆とも考えられており、今がその真っ最中と言えます。

本題に戻り、イールドカーブからトレンド転換の前兆を判断できるのかを検証してみると、面白いことがわかりました。

下のチャートは赤を10年債利回り、青を2年債利回りをした比較チャートですが、何年かのサイクルで青の2年債利回りが赤の10年債利回りを逆転していることがわかります。

また、オレンジの縦線が暴落時の大底を示したラインですが、逆イールド発生後に利回りが正常に戻った時(2年債利回りが大きく低下した後)に株価の上昇転換を迎えています。

現在のイールドカーブは、短期債(2年債)利回りが長期債(10年債)利回りを大きく超えている状況ですから、株価のトレンド転換はまだ先になりそうだと言うことが判断できます。

【下落相場からの転換いつか?】暴落から反転する前兆を見逃すな!まとめ

【下落相場からの転換いつか?】暴落から反転する前兆を見逃すな!をまとめます。

【暴落から上昇への転換点には前兆はあったのか】

・長期金利では判断できず

・政策金利の低下の後に反転

・VIXが跳ねた後に反転

・イールドカーブの正常化の後に反転

現在の米国市場を眺めると、政策金利は上昇の途中であり、VIXも大きく跳ねあがるまでには至っておりません。

イールドカーブに至ってはスティープル化(逆イールドカーブがさらに進行すること)が進行しており、まだ相場が反転するようには見えません。

とはいえ、今回の下落相場がこれまでの歴史的暴落と同じとは決めつけられませんので、いつ反転に至るのかは誰にもわかりません。

今すぐに反転する可能性は限りなく低いと言えそうですが、安くなった株価が魅力的に映るのも確かです。

自分のリスク許容度の範囲内で少しずつ買い増しするのも長期的には悪くないように感じます。

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

記事が良かったと思ったら⇩クリックしてもらえると励みになります

SBI証券が新サービス『クレカ積立』で、お得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント