◎2024年からはじまる新NISAの制度のこと

・非課税期間

・投資限度額

・現行制度との違い

◎少額投資家の新NISA戦略

⇩クリックでランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

新NISAがはじまるのを楽しみにしてる

『ここ屋』よ!

2024年からはじまる新しいNISAは、個人投資家には嬉しい神改正となりました。

しかし、投資初心者にとってはみればその複雑さが原因で、まだ『NISA制度』そのものを理解できていない人もいることでしょう。

自分が『いつ』『いくら』『何に』投資をして良いのかわからないといった人に対して、ひとつの例として当ブログから新NISAへの投資方法を提案していきたいと思います。

人によって年間いくら投資できるのかは異なりますので、自分ならいくら投資できるのかを考えながら参考にしてみて下さい。

最終的には自己責任で頼むで

新しいNISAの制度を把握しよう

何にいくら投資するのかを考える前に、ますは新NISAとはどんな制度なのかを把握しておきましょう。

(すでに新NISAを理解している人は次のチャプターまで飛んでください)

新NISAは一般NISAとつみたてNISAの上位互換

これまでのNISA制度をご存じの人であれば、新NISAを理解するのはそれほど難しいものではありません。

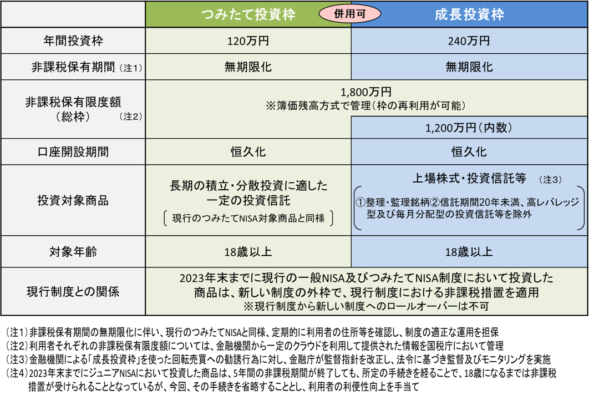

下の表の左が従来の『つみたてNISA』部分で、表の右が『一般NISA』部分です。

新NISAでは、これまでのつみたてNISAと一般NISAの両方に投資ができると考えて良いでしょう。

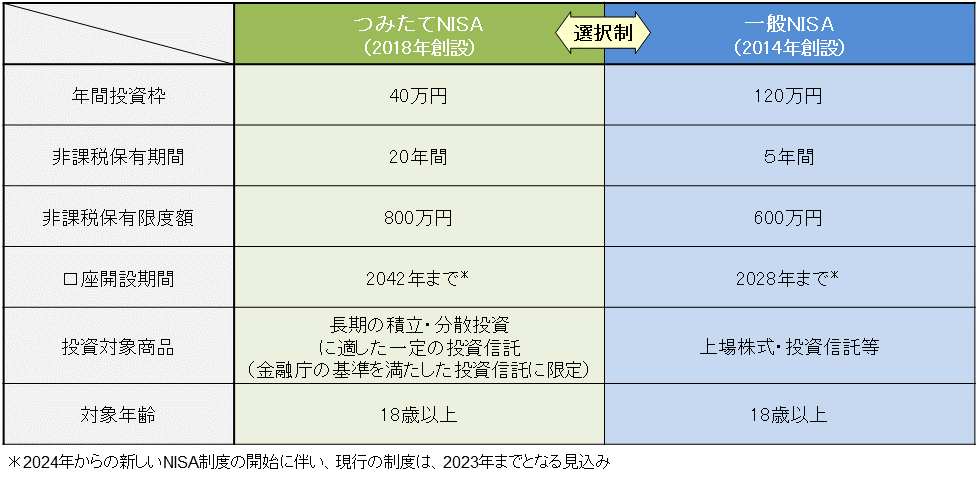

参考に従来(2023年まで)のNISA制度についても確認しておきましょう。

変わったのはそれだけなんか?

それ以外にも変わった部分があるから

これから詳しく見ていくわね!

新しいNISAは投資可能期間が恒久化

これまでのNISA制度は投資可能期間が決められていました。一般NISAは2028年まで。つみたてNISAは2042年までと定められていました。

それが今回の改正で、NISAは一本化されて恒久化されることが決まりました。

いつ投資してもいいってことか

非課税期間はどうなんや

それが今回の改正の目玉のひとつよ!

新しいNISAは非課税期間が無期限に

これまでのNISA制度であれば非課税期間は一般NISAが5年間、つみたてNISAが20年間と決められていました。

長期投資をするのであれば『つみたてNISA』一択といったところでした。

しかし、新NISAでは非課税期間が無期限となります。

投資可能期間と非課税期限は混乱しやすい言葉ですが、非課税期間とは『いつまで非課税で運用できるか』の期限です。

超長期投資が可能になったんやな

それだけじゃなくて

投資金額にも改正があったの

生涯で投資できるNISA枠上限金額は1,800万円

新NISAでは投資上限を1,800万円に定められています。そのうち『成長投資枠』は1,200万円までに制限されています。

1,800万円といえばそれなりの金額ですから、多くの個人投資家が投資資産のすべてを非課税運用できるようになったんですね。

じゃあ、お金持っとる人は

1年で1,800万円投資できるんか?

年間で投資できる金額にも制限があるの!

投資限度額はそれぞれ年間120万円と240万円

生涯投資限度額は1,800万円ですが、年間で投資できる金額にも限りがあります。

つみたて投資枠は年間で120万円、成長投資枠は年間で240万円です。

最高で年間360万円の投資が可能ですから、最短だと1,800万円を5年で埋めることが可能ということになります。

ここ屋は最短で投資枠を埋める予定よ!

5年で1,800万円って

期間分散が足りんように感じるな

NISA口座で売却しても口座残高が復活

新NISAのもうひとつの特徴として、一旦売却しても生涯投資枠が復活するというところにあります。

これまでの一般NISAやつみたてNISAでは、一度購入した商品を売却してもNISA口座残高が復活することはありませんでした。

新NISAでは、『簿価残高方式』と呼ばれる制度を適応しており、売却した分の生涯投資枠の口座残高が復活します。

ここでは注意点もあるの!

- 売却金額ではなく投資したときの金額分が投資枠として復活する

- 年間投資枠の上限は変わらないため、360万円(成長投資枠240万円)を超えることはできない

- 非課税枠を利用しているので特定口座などと損益通算はできない

なお、これまで(2023年まで)の一般NISA、つみたてNISAで投資してきた分の投資金額は、新NISAの生涯投資金額には含まれません。

これで大体、新NISAのことは把握できたな

少額投資家の新NISA戦略

少額投資家にとって新NISAがはじまる2024年から、どのような投資戦略をとれば良いのかをシミュレーションしていきましょう。

これまで通りの積立投資を続ける

現行のつみたてNISAは年間40万円が限度額のため、毎月33,333円の投資をしていた人も多いと思います。

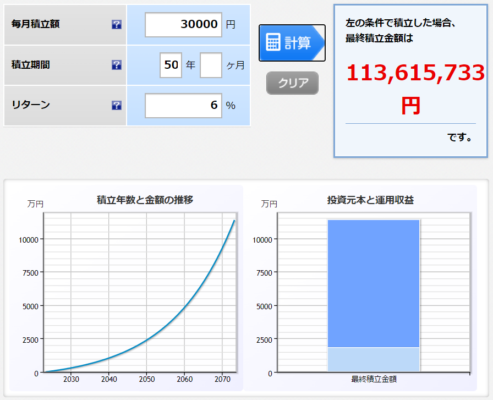

さすがに33,333円は端数が発生するため、これまでより少し金額を抑えて毎月3万円を積立投資してみましょう。

3万円/月=年間36万円

36万円x50年間=合計1,800万円

(投資期間50年間)

50年間というと少し長すぎるかも知れませんね。

人生100年時代と言われますから気長に投資していきましょう。(笑)

では実際に毎月3万円の積立投資を50年間続けたらどうなるのかを、楽天証券の『積立かんたんシミュレーション』で試算してみましょう。

リターンは年率6%で計算しましたが、投資元本1,800万円に対して総資産は1億円を突破しました。

年率6%なら現実味あるわね!

ただし、50年といった期間使わないというのは現実的ではありませんね。

もう少し早く資産形成を進めたいと考えるのであれば、積立額をアップさせる必要がありそうです。

クレカ積立上限まで投資をする

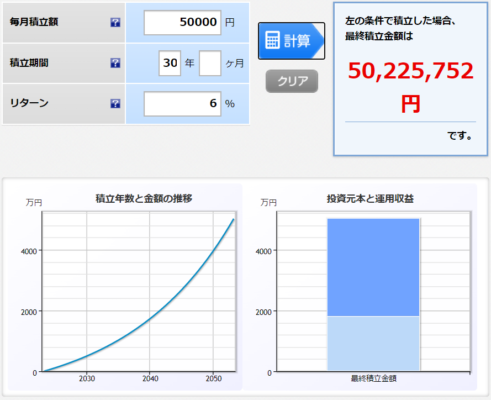

これまでのつみたてNISAでの積立投資金額よりも少しアップさせて、毎月5万円を投資するといった投資手法のシミュレーションをしてみましょう。

5万円/月=年間60万円

60万円x30年間=合計1,800万円

(投資期間30年間)

投資期間は30年に縮小できますから、新卒22歳から投資を開始すれば51歳で投資完了です。

こちらも30年の投資シミュレーションをしてみましょう。

投資元本1,800万円に対して、30年6%で5,000万円となりました。

先ほどの毎月3万円に対して、投資期間が短くなったためリターンが減ったように見えますが、このあと追加投資せずに20年間運用を続ければ、総資産は1億6,000万円を超えます。

これならFIREも見えてくるな

毎月5万円ならお得なクレカ積立がおすすめ

少額投資家にとって毎月5万円の積立投資というのが現実的な投資額となりそうです。

普通の会社員にとって毎月5万円を投資するというのは簡単なことではないかも知れませんが、将来の不安をなくして自由を手に入れたいのであれば頑張れない金額ではありません。

また、5万円の投資であればSBI証券でお得にポイントがもらえるサービスがありますので、ぜひ利用したいところです。

SBI証券の新サービス『クレカ積立』でお得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『+15%の紹介特典』がもらえるURLはこちら

まとめ

少額投資家が新NISAを有効活用する方法【金額別シミュレーション】をまとめます。

【新NISAどう変わる?】

・投資期間の恒久化

・非課税期間を無期限に変更

・生涯投資金額の上限は1,800万円

(うち成長投資枠は1,200万円まで)

・年間上限はつみたて枠は120万円、成長投資枠は240万円

【少額投資家の新NISA戦略】

・毎月5万円の積立投資を30年間続ける

・SBI証券でクレカ積立してお得にポイントをもらう

毎月5万円を積立投資することで、資産は将来的に大きく成長します。

もちろんそれ以上に投資できる人は、より早く投資した方が理論上は資産形成が有利になります。

他にも新NISAに関する記事を書いていますので、よかったらまとめ記事も読んでみて下さい。

新NISAがはじまる前にお気に入りの1冊で準備しておきましょう。

新NISAをはじめる前に読んでおきたいおすすめの書籍7選『読者レビュー付き』

投資は自分のリスク許容度を理解して、自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

記事が良かったと思ったら⇩クリックしてもらえると励みになります。

SBI証券の『クレカ積立』でお得にポイントがもらえるサービス

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『最大10,000円+10%の紹介特典』がもらえるURL

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

コメント