・FANG+とはどんな指数なのか

・大和-iFreeNEXT FANG+インデックスとはどんなファンドか

・大和-iFreeNEXT FANG+インデックスは新NISAで投資すべきか

クリックでランキングの応援をしてください!

応援してくれるみなさんいつもありがとうございます。

こんにちは!

FANG+に興味がある

『ここ屋』よ!

今話題の投資信託『大和アセットマネジメントFANG+』ですが、近年の大きなリターンによって日本人投資家からの注目を集めています。

特に2024年からはじまった新NISAでは人気を集めており、すでに多くの投資家によって購入されているようです。

一方で、FANG+に否定的な投資家も少なくはなく、長期投資には向かないといった意見も多いようです。

そこで今回の記事では大和-iFreeNEXT FANG+インデックスは新NISAで投資すべきかについて解説していきたいと思います。

まずはFANG+について解説していくで

大和-iFreeNEXT FANG+インデックスとは

大和-iFreeNEXT FANG+インデックスの概要を見る前に、FANG+について知っておく必要がありそうです。

FANG+とは

FANGとはFacebook、Amazon、Netflix、Googleの頭文字をとった造語。米国の巨大成長企業を示した呼び名のことです。

名前の由来はアメリカの投資家(評論家)ジム・クレイマーが名付け親とされており、2015年当時に米国株において成長が期待できる4銘柄を「FANG」と呼称し、米国市場でその呼び名が広まっていきました。

FANG+とは

FANG+とはFANG4社に+6社を加えたもの。6社は時代に合わせて組入れ銘柄の変更がされますが、現在はアップルとマイクロソフトも固定銘柄のようです。

後ほどFANG+の10社を詳しく見ていきます。

FANG+インデックスとは

FANG+インデックスとはFANG+の10社をベンチマークとした指数(インデックス)のことです。

NYSE FANG+指数は、次世代テクノロジーをベースに、グローバルな現代社会において人々の生活に大きな影響力を持ち、高い知名度を有する米国上場企業を対象に構成された株価指数です。

NYSE FANG+指数は、これらの企業に等金額投資したポートフォリオで構成されています。

なお、「FANG」とは、主要銘柄であるフェイスブック(Facebook(Meta Platforms))、アマゾン・ドット・コム(Amazon.com)、ネットフリックス(Netflix)、グーグル(Google(Alphabet))の頭文字をつないだものです。(引用元:大和アセットマネジメント)

大和-iFreeNEXT FANG+インデックス

『大和-iFreeNEXT FANG+インデックス』は大和アセットマネジメントから発売された投資信託で、今日本人投資家から最も注目を集めている銘柄と言って良いでしょう。

米国上場企業の株式に投資し、NYSE FANG+指数(配当込み、円ベース)の動きに連動した投資成果をめざします。(大和アセットマネジメント公式目論見書より)

大和-iFreeNEXT FANG+インデックス概要

それでは概要を見ていきましょう。

| 名称 | 大和-iFreeNEXT FANG+インデックス |

| 委託会社名 | 大和アセットマネジメント |

| 設定日 | 2018年1月31日 |

| ベンチマーク | NYSE FANG+指数(円ベース) |

| 分類 | インデックス型 |

| 投資対象資産 | 株式 |

| 信託報酬 | 0.7755% |

| 信託財産留保額 | なし |

| 解約手数料 | なし |

| 為替ヘッジ | なし |

| 決算日 | 1月30日 |

| リバランス | 四半期(3・6・9・12月) |

同ファンドは10社均等に配分しているため、四半期(3・6・9・12月)ごとに等金額となるようリバランスを行なっています。

10%ずつってことやな

信託報酬は、いわゆるボッタくりファンドほど高くはありませんが、近年のコスト低下競争のなかでは比較的高めの設定となっています。

買付単位金額:100円以上1円単位

口数:1万口以上1万口単位

積立:100円以上1円単位

売却単位金額:100円以上1円単位

口数:100口以上1口単位

大和-iFreeNEXT FANG+インデックスの配当金

大和-iFreeNEXT FANG+インデックスは配当金を出していません。今後もおそらく出さないと考えられます。

キャピタルゲイン

全振りね!

大和-iFreeNEXT FANG+インデックスのリターン

大和-iFreeNEXT FANG+インデックスの気になるリターンは、期待を裏切らない爆益となっています。

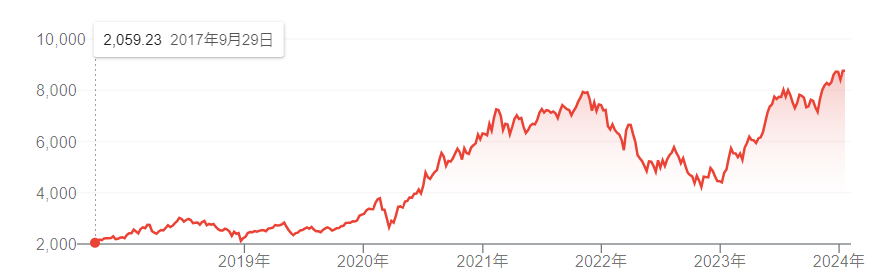

2018年1月31日に基準価格10,000円ではじまった同ファンドは、2024年1月12日までのおよそ6年で基準価格が43,400円(+334%)にまで上昇しています。

下にチャートを示しますが、2023年のAIブームによって高騰しています。

ベンチマークであるFANG+インデックスそのものは2017年9月29日には2,059、2024年1月12日現在では8,758ですから6年と3ヶ月で+325%の上昇です。

大和-iFreeNEXT FANG+インデックスの組入れ銘柄

次に大和-iFreeNEXT FANG+インデックスの組入れ銘柄を確認しておきましょう。

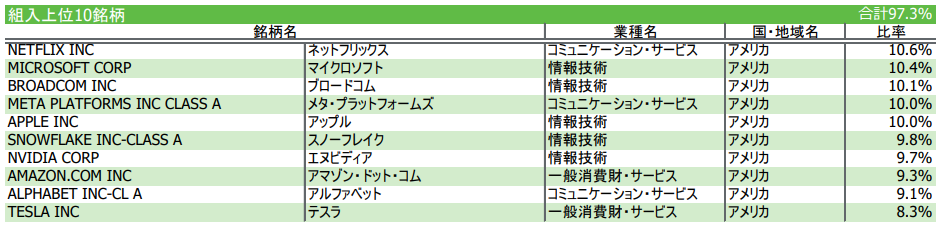

冒頭にも述べたようにFANGとアップル及びマイクロソフトを固定として+6銘柄の計10銘柄で構成されています。(トータルで100%にならないのはファンド内にはオプションなどを含んでいるためです)

画像だと見にくいので表に直します。

| ティッカー | 銘柄名 | セクター | 比率 |

|---|---|---|---|

| NFLX | ネットフリックス | 通信サービス | 10.6% |

| MSFT | マイクロソフト | 情報技術 | 10.4% |

| AVGO | ブロードコム | 情報技術 | 10.1% |

| META | メタ・プラットフォームズ | 通信サービス | 10.0% |

| AAPL | アップル | 情報技術 | 10.0% |

| SNOW | スノーフレイク | 情報技術 | 9.8% |

| NVDA | エヌビディア | 情報技術 | 9.7% |

| AMZN | アマゾン・ドット・コム | 一般消費財 | 9.3% |

| GOOGL | アルファベット | 通信サービス | 9.1% |

| TSLA | テスラ | 一般消費財 | 8.3% |

2023年9月にリバランスしたばかりなのに、11月末には構成比率にこれだけの差が出ているんですね。

テスラがそれだけ下落してるってことや

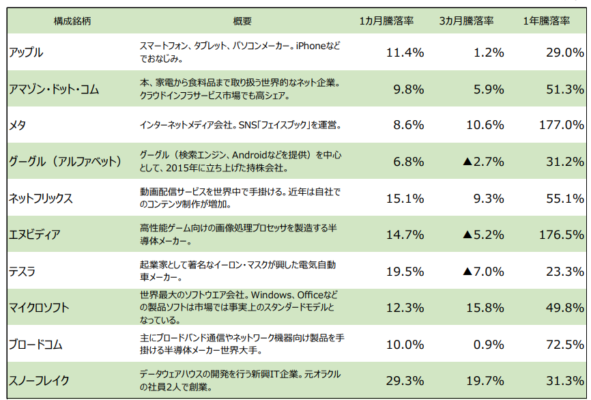

それでは2023年11月末時点の組入れ銘柄のリターンを見ていきます。

こちらも見にくいので表にしてみます。(順は先ほどの比率順とする)

| 銘柄名 | 1ヶ月騰落率 | 3ヶ月騰落率 | 1年騰落率 |

|---|---|---|---|

| ネットフリックス | 15.1% | 9.3% | 55.1% |

| マイクロソフト | 12.3% | 15.8% | 49.8% |

| ブロードコム | 10.0% | 0.9% | 72.5% |

| メタ・プラットフォームズ | 8.6% | 10.6% | 177.0% |

| アップル | 11.4% | 1.2% | 29.0% |

| スノーフレイク | 29.3% | 19.7% | 31.3% |

| エヌビディア | 14.7% | ▲5.2% | 176.5% |

| アマゾン・ドット・コム | 9.8% | 5.9% | 51.3% |

| アルファベット | 6.8% | ▲2.7% | 31.2% |

| テスラ | 19.5% | ▲7.0% | 23.3% |

こうやって見るとFANG+の強さが明らかになりますね。直近の1年ではメタとエヌビディアが大きく牽引しています。

米国株アプリmoomooなら株価変動の要因を詳しく知ることができます。

今なら無料で口座開設すると、人気の米国株がもらえるキャンペーンをやっています。

取引口座を開けば

24時間取引も可能なの!

大和-iFreeNEXT FANG+インデックスは新NISAで投資すべきか

これまで大和-iFreeNEXT FANG+インデックスについて解説してきましたが、ここからは新NISAで投資すべきかを検証していきましょう。

FANG+インデックスはリスクの高いファンド

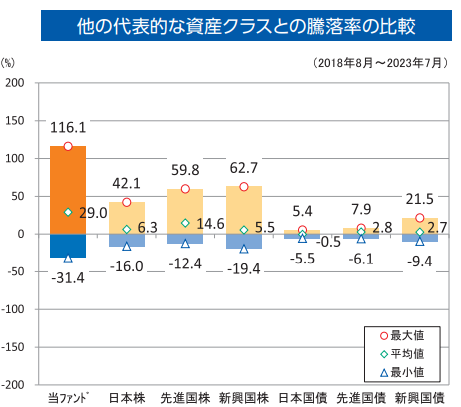

FANG+インデックスは非常にリスクの高いファンドになります。これは何も危険と言っているのではなく、上にも下にも振れ幅が大きいということです。

大和アセットマネジメントの交付目論見書にも記載があったように、5年の騰落率を見ると日本株や先進国、新興国の株式よりもリスクが高いことが分かります。

リスクが高い分、大きなリターンを狙えるということも確かですが、最大で30%以上の下落に見舞われることもあるということを覚悟する必要がありそうです。

FANG+インデックスは集中投資型ファンド

通常インデックス投資をいうと、少なくとも100銘柄から数千銘柄に分散されていることが多いですね。

投資の最適解とも言われる分散投資には、そのくらいの銘柄数に投資する必要があるからです。

その点、FANG+インデックスは10銘柄と少なくインデックスと呼ぶには分散効果が少ないことが明白です。

特に『FANG』とアップル、マイクロソフトの6社が固定となると、基本的には4銘柄の入れ替えしかできないことになります。

だからこそ集中投資の威力が発揮されるとも言えますが、集中投資であることは忘れてはいけないでしょう。

FANG+インデックスは長期投資の実績がない

FANG+インデックスが設定されてから6年ちょっとという期間しか経過していないため、長期投資の実績がありません。

確かに6年で4倍といった実績は残していますが、新NISAのように10年、20年と投資することを考えると不安をぬぐえません。

FANGの実力を疑うんか

じゃあ2000年の時価総額

トップ10を見ていくわよ!

| 順位 | ティッカー | 銘柄名 |

|---|---|---|

| 1位 | GE | ゼネラル・エレクトリック |

| 2位 | XOM | エクソン・モービル |

| 3位 | PFE | ファイザー |

| 4位 | CSCO | シスコシステムズ |

| 5位 | C | シティグループ |

| 6位 | WMT | ウォルマート |

| 7位 | VOD | ボーダフォン |

| 8位 | MSFT | マイクロソフト |

| 9位 | INTC | インテル |

| 10位 | SHEL | ロイヤル・ダッチ・シェル |

いかがでしょうか?2024年現在でも株価を大きく上昇させている銘柄は残っているでしょうか?

マイクロソフトだけやな

これをどう見るかよ!

FANG+インデックスは信託報酬が高め

大和-iFreeNEXT FANG+インデックスは、他のインデックスファンドと比較すると信託報酬が高めです。

長期投資ではなるべくコストを抑えることが鉄則となりますので、これは少し見逃せない要因となりそうです。

大和-iFreeNEXT FANG+と、他のインデックスファンドとの信託報酬を比較してみましょう。

| 銘柄名 | 信託報酬 |

|---|---|

| 大和-iFreeNEXT FANG+インデックス | 0.7755% |

| eMAXIS Slim全世界株式 (オルカン) | 0.05775% |

| eMAXIS Slim米国株式 (S&P500) | 0.09372% |

| 楽天・オールカントリー株式 インデックス・ファンド | 0.0561% |

| 楽天・S&P500インデックス・ファンド | 0.077% |

楽天はまた強烈なのを出してきたな

優良なインデックスファンドと比較すると10倍以上のコストがかかることが分かります。

0.7%がわずかな差だと考えていると、10年20年と長い期間大きな金額を運用しているだけで、数百万円の差が生まれてくることでしょう。

まとめ

投資の最適解とは分散された優良な低コストファンドを、長期にわたり積立投資をすることです。

あなたがもし長期的に安全に資産を増やしたいと考えるのであれば、新NISAで FANG+に投資するべきではないかも知れませんね。

それでも短期的には

魅力的な銘柄であることは間違いないで

新NISAについては色々と記事を書いていますので、こちらも参考にしてみて下さい。

投資は自分のリスク許容度を理解して、自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

kindleから書籍を出版しました。良かったら手に取ってみて下さい。

おかげさまで好評いただいています。低価格に抑えておりますので値上がりする前にお手に取ってください。

SBI証券の『クレカ積立』でお得にポイントがもらえるサービス

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『最大10,000円+10%の紹介特典』がもらえるURL

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

コメント