・6/15米国市場の値動き

・FOMCの内容とパウエル議長のコメント

・昨日の上昇はブルトラップ(騙し上げ)かも知れない考察

⇩クリックでランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

米国市場の続伸を願う

『ここ屋(@Ram Tky)』よ!

昨日の米国市場は、FOMCを無事に通過したということで株式市場は上昇に転じました。

従来までの予想と異なる0.75%という急速な利上げに対して、市場はすでに織り込み済みだったかのような市場の反応でした。

FOMC後のパウエル議長の記者会見により、このまま上昇に転じると考えている人もいるかも知れませんが、筆者はどこか疑問の残る1日となりました。

『景気は強く安定した雇用の中で、インフレを抑制を最優先するための急速な利上げ』を主張したパウエル議長でしたが、多くの違和感が残る記者会見となりました。

そこで今回の記事では、6/15の相場を振り返りブルトラップ注意【0.75%利上げも織り込み済み】FOMC通過により株価上昇について解説していきましょう。

記事の後半ではFOMCの会合内容と

ブルトラップと考察する理由について解説しているで

6/15米国市場の値動き

昨日はマーケットの場中でFOMC後の記者会見があり、報道内容とは裏腹に上昇相場となった1日でした。

このまま株式市場は上昇するのかが気になりますが、ひとまず昨日のマーケットの値動きを振り返っていきましょう。

利上げを織り込んだ米国市場は大きく上昇

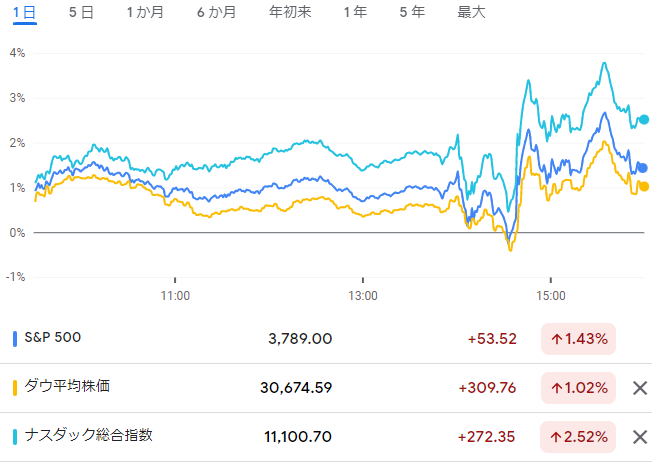

昨日6/15の米国市場は、3指数とも高水準で推移したまま、FOMCの発表が始まると乱高下の後に大きく上昇する1日となりました。

目まぐるしい1日だったわ!

・S&P500…+1.43%

・ダウ…+1.02%

・NASDAQ…+2.52%

マーケットオープンより3指数ともに+1%前後から上昇をはじめ、ナスダックは+2%、S&P500が+1%を付けたあたりでFOMC後のパウエル議長の記者会見が始まりました。

報道が始まった直後は一気に▲1.5%ほど落ち込んだのですが、急転して高値に向かったのですが引けにかけて少し売られてマーケットを閉じました。

FOMCで0.75%利上げが決まったのに

株価が上昇するなんて変やないか?

8.6%のインフレが発表された日に

0.75%の利上げを織り込み始めたのね!

0.75%の利上げを織り込むために、いくら大きな続落をしたと言っても『予想通りだったから株価は上昇した』というシナリオには違和感を覚えました。

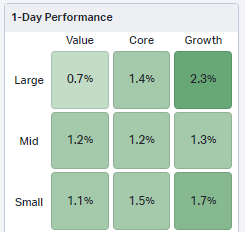

全体的に上昇した相場の中で、大型グロース株の上昇が目立ちましたが、おそらくショートの買戻しによる反発かと思われます。

いくらなんでも買い材料ではないもんな

一旦は落ち着いた長期金利

前日は3.5%を超える場面を見せた長期金利(米10年債利回り)は、無事に通過した?FOMCを受けて少しだけ水準を落としました。

それでもまだ高水準よ!

3.3%にまで低下していますが、再び急上昇する可能性も残していそうです。

今後の経済状況を考えれば

利回りが下がるなんておかしいもんな

微妙にしか下がらなかったVIX

前日よりも微妙に低下したVIX(S&P500恐怖指数)ですが、あれだけ株価が上昇したにも関わらず、市場から恐怖が抜けたようには見えませんでした。

本当にリスクオンに向かう相場であればVIXも20付近を目指すはずですから、やはり昨日の上げ相場は一時的なのではないかと市場は判断しているようです。

またすぐ30を超えてくるやろな

S&P500ヒートマップ

昨日のS&P500ヒートマップを眺めると、エネルギー銘柄を除くほとんどの銘柄が上昇したように見えました。

特に、先週末から売り込まれてきた大型株ほど、強い買戻しが入ったようです。

ショートカバーが多かったんやろな

・MSFT(マイクロソフト)…+2.97%

・GOOG(アルファベット)…+2.98%

・META(メタプラットフォームズ)…+3.43%

・NVDA(エヌビディア)…+4.36%

・TSLA(テスラ)…+5.48%

逆にエネルギー銘柄のほとんどが下落しており、生活必需品に代表されるディフェンシブ銘柄の一部も売られています。

原油価格の急落を受けて

エネルギー銘柄は売り込まれたわね!

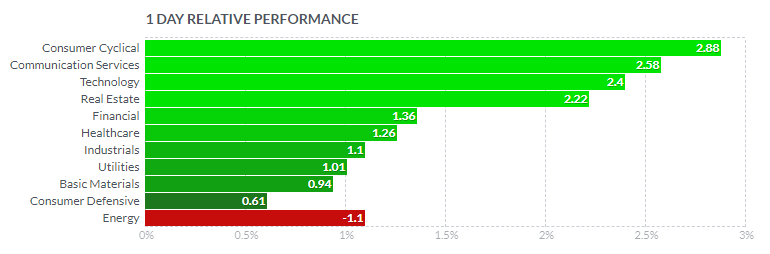

セクター別パフォーマンス

昨日のセクター別パフォーマンスを眺めると、11セクターのうちエネルギーセクターを除いた10セクターが上昇した1日となりました。

・一般消費財…+2.88%

・通信…+2.58%

・情報技術…+2.4%

・不動産…+2.22%

・金融…+1.36%

・ヘルスケア…+1.26%

・資本財…+1.1%

・公益事業…+1.01%

・素材…+0.94%

・生活必需品…+0.61%

・エネルギー…▲1.1%

相場全体がリスクオンに向かったため、これまで売られてきたセクターほど上昇しているようです。

一方で、今年に入って堅調に推移してきたエネルギーセクターは、連日の下げとなっています。

エネルギーセクターは頭打ちか?

エネルギー銘柄は業績もいいし需要も強いから

決算が発表されればまた買われるはずよ!

FOMCは無事に通過したと言えるのか?

兼ねてから6月のFOMCでは0.5%の利上げを行うとコメントしてきたパウエル議長でしたが、直前の消費者物価指数(CPI)の発表を受け、急遽0.75%の利上げするといった意見変更を行いました。

FFレートの引き上げ率以外にも、経済に対する考察なども述べていましたので、記者会見の概要を確認していきましょう。

6月のFOMCでは急速の利上げを示唆

株価上昇は『サプライズのなかったFOMC』によるものだとの見解もありますが、そこそこのサプライズだったようにも感じました。

・利上げ幅は0.75%(1994年以来)

・7月のFOMCでは0.5%or0.75%の利上げを検討

(1%の利上げはあるかの質問に関しては否定せず)

・2022年末の政策金利は3.25%ー3.5%を想定

(残り4回のFOMCで1.75%の利上げを示唆)

・5月CPIの8.6%には驚きを示す

・2022年末のインフレ率は5.2%を想定

・リセッションが起きないようにインフレを抑制することに注力

・安定した雇用をベースにした足元の米経済はまだ強い

タカ派への意見変更は

株価暴落につながる可能性もあったけど

昨日の相場は上昇したのね!?

どこかに安心感があったとしたら

早くインフレを抑制できると好感したんかな?

先週の消費者物価指数(CPI)発表前までは、0.5%の利上げを信じて疑わなかったマーケットでしたが、急速な意見変更にも柔軟に対応したと言うことでしょうか?

ブルトラップに注意する必要はあるのか?

2022年末までの利上げ予想が発表されたFOMCでしたが、市場はすでにすべてを受け入れて株価には織り込んだのでしょうか?

未だ1.5%の利上げしか実行していないにもかかわらず、このまま株価が上昇に転じるとは都合よすぎると思いませんか?

昨日の上昇が『ブルトラップ』でない保証はあるのでしょうか?

少し懐疑的なモノの見方にはなりますが、まだダウンサイドが大きいのではないかと考える要因について考察していきたいと思います。

インフレは沈静化に向かってはいない

先日発表された生産者物価指数(PPI)を眺めると、まだインフレは沈静化に向かっていないようにも見えます。

総合PPIは前月比0.8%上昇

前年同月比では10.8%上昇

インフレ率を計るために消費者物価指数(CPI)にばかり目が行きがちですが、生産者物価指数(PPI)の方が先見性があります。

これは、モノの値段は生産者の方が先に決定し、その後消費者に伝わることからも明らかですが、生産者の物価が下がらない限り消費者の物価も下がりません。

5月の生産者物価指数(PPI)が下がっていないことを受ければ、翌月以降の消費者物価指数(CPI)が下がることも考えにくいということです。

PPIが前月比でも上昇していることを考慮すれば、来月以降のCPIが高止まりする公算が高いです。

(PPI上昇の要因の2/3はエネルギー価格の上昇と言われていますが、エネルギーを除いたコア指数も前月比で0.5%上昇しています。)

リセッションはすぐそこまで近付いている

リセッションの定義を再確認すると、7月末にもリセッションが発表される可能性があります。

欧米では国内総生産(GDP)が2四半期連続でマイナス成長となった場合をリセッションとみなす。

米国商務省が4月28日に発表した2022年第1四半期(1~3月)の実質GDP成長率は、前期比年率マイナス1.4%となったことを伝えています。

市場予想の1.0%を大きく下回わるとともに、2021年第4四半期(10~12月)6.9%増からも急減速しています。

第2四半期はプラスに転じるはずだと予想している商務省の思惑が外れれば、早ければ7/28に発表されるGDP速報値で『リセッション入り』が発表される可能性もあります。

FRBはいつも過少評価している

FRBによる経済状況への見解について、私たちは疑いの目で見る必要があると思います。

これは筆者の個人的見解でもありますが、直近1年を振り返ってもFRBは後になって意見変更することがザラに起きてきました。

・インフレは一時的→実際は根強く高止まり

・テーパリングは2021年内には行わない→実際は2021年11月から開始

・利上げの開始時期はテーパリングとは無縁→テーパリング終了と同時に利上げ開始

他にもQTに関する発言にしても、当初の見解に対して市場の織り込み具合によっては急速に意見変更を見せてきました。

FFレートの引き上げ率に関しても、当初は『2022年の利上げは0.25%ずつ7回』といったスタートだったにも関わらず、徐々にタカ派意見に変更されていくといった傾向にありました。

まあ、世界経済を動かすFRBが間違っているとは微塵も考えていませんが、マーケットに急激なショックを与えないように、『はじめチョロチョロ、中パッパ』といった具合に、少しづつ市場と対話しながら織り込んでいくといったコミュニケーションをとっています。

これら事例から考察すると『ソフトランディング』は達成されることなく、恐らくリセッション入りは避けられないと考えられます。

ブルトラップ注意【0.75%利上げも織り込み済み】FOMC通過により株価上昇まとめ

ブルトラップ注意【0.75%利上げも織り込み済み】FOMC通過により株価上昇をまとめます。

【6/15の米国市場の値動き】

・S&P500…▲0.34%

・ダウ…▲0.46%

・NASDAQ…+0.20%

・長期金利は3.44%まで上昇

・VIXは低下するもアップサイドは大きい

【下落を続ける米国株の下値予想】

・フィボナッチラインを引くとS&P500の次の転換点は3500

・現在値からは▲6.2%のダウンサイド

昨日の米国市場は一旦の高騰を見せましたが、FOMCの内容を見る限りこのまま上昇相場に転じることは考えにくいと感じています。

数日間の上昇があったとしても、『ここが大底だ!』と判断するには少し早い気がしています。

今年に入って米国市場は明らかなベア相場です。

少しの上昇は『ブルトラップ』であると考える方が自然でしょうね。

今週開催されるFOMCではどのようなことが議論され、パウエル議長は記者会見で何を発言するのかに注目が集まっています。

フィボナッチラインを信じるのであれば、S&P500は3500付近で底を打つ可能性もあります。

投資は自分のリスク許容度を理解して、自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

記事が良かったと思ったら⇩クリックしてもらえると励みになります

SBI証券が新サービス『クレカ積立』で、お得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント