・米国株を大きく分類する11のセクター

・期間ごとのセクター別パフォーマンス

・おすすめのセクターETF

・カウンター狙いができる割安セクター

⇩クリックでブログランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

割安セクターを探している

『ここ屋(@Ram Tky)』よ!

8月に入り回復の兆候を見せていた米国市場は、下落をはじめるとジャクソンホール会合で急落しました。

FOMCを無事に通過してくれることを願っていたのですが、そう簡単にはいかないようです。

とはいえ、年初来からのリターンは▲15%程度とまだ暴落と呼べる水準ではありません。

円安フィルターのおかげで円ベースでは大きな損失になっていない人でも、これから円高に向かうかも知れないと思うと、少しでもパフォーマンスの良い商品に投資しておきたいところです。

そこで今回の記事では、『カウンター狙いの割安セクターはどれ?』2022年8月米国株セクター別パフォーマンスを解説していきたいと思います。

【2022年8月】米国株セクター別パフォーマンス

米国に上場する5,000以上の株を大きく分類すると、11セクターに分かれます。

・情報技術(Information Technology)

・ヘルスケア(Healthcare)

・一般消費財(Consumer Cyclical)

・通信(Communication Services)

・金融(Financial)

・資本財(Industrials)

・生活必需品(Consumer Defensive)

・公益事業(Utilities)

・素材(Materials)

・不動産(Real Estate)

・エネルギー(Energy)

それぞれのセクターが、どのようなパフォーマンスを出しているのかを確認していきましょう。

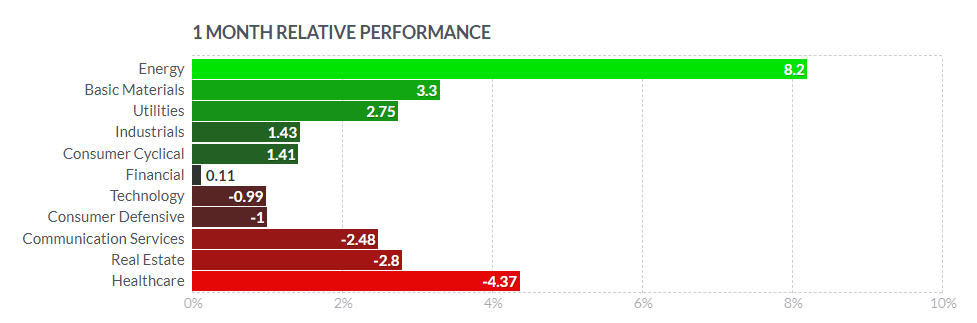

【1ヶ月(8月)】セクター別パフォーマンス

直近1ヶ月(2022年8月)のセクター別パフォーマンスを見ていきます。

直近1ヶ月は11セクターのうち6セクターがプラス、5セクターがマイナスとなった相場でした。

S&P500は▲0.2%程度の下落やったな

特に強かったのがエネルギーセクターで+8.2%と急騰しています。

中でもCOP(コノコフィリップス)は+19.2%も上昇しており、S&P500銘柄の中でもトップクラスのパフォーマンスを見せています。

他にもバフェット銘柄のOXY(オキシデンタルペトロリウム)は+17.4%の上昇をしているなど、まだまだエネルギーセクターが強いことを示唆しています。

6月にはガタ落ちしたエネルギーセクターやけど

7,8月には大きく反転しとるな

また、セクターパフォーマンス上位には素材セクター、公益事業セクターなど、価格転嫁しやすいセクターの上昇が目立っていました。

一方で、大きなマイナスとなったヘルスケアセクターですが、不景気に強いディフェンシブセクターと考えられている割に、そのパフォーマンスは揮いませんでした。

夏の上昇トレンドにも乗れてないわね!

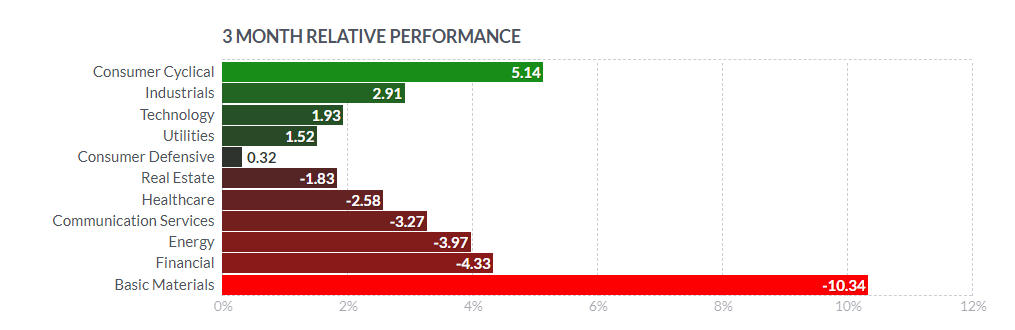

【3ヶ月(2022年6月~2022年8月)】セクター別パフォーマンス

直近3ヶ月(2022年6月~8月)のセクター別パフォーマンスを見ていきます。

11セクターのうち5セクターがプラス、6セクターがマイナスでした。

こちらは一般消費財セクターがもっともパフォーマンスが良く、テスラ+22.1%やアマゾン+17.7%上昇が牽引しています。

情報技術セクターや資本財セクターもなんとかプラスを保っています。

一方で、通信セクターは▲10%も下落しており、大手通信キャリアのVZ(ベライゾン)やT(AT&T)が▲15%以上も下落していることや、CMCSA(コムキャスト)▲16.6%やWBD(ワーナーブラザーズ)▲26.8%などの映像配信サービスが2桁下落していることが要因です。

また、3ヶ月のパフォーマンスで見るとエネルギーセクターがマイナスなのが不思議ですね。

S&P500のリターンは±0だったわね!

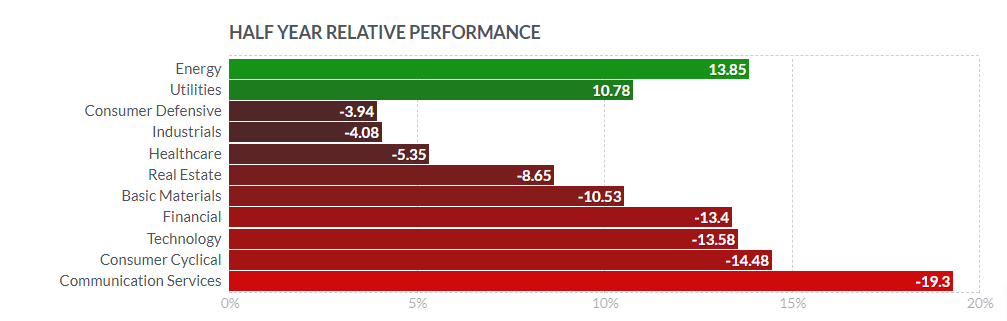

【6ヶ月(2022年3月~2022年8月)】セクター別パフォーマンス

直近6ヶ月(2022年3月~8月)のセクター別パフォーマンスを見ていきます。

11セクターのうち2セクターがプラス、9セクターがマイナスとなる相場でした。

S&P500のリターンは▲7.4%だったわ!

ここでもエネルギーセクターがプラスをキープしています。

地味に公益事業セクターが2桁上昇しているのは意外でしたね。

一方で、4セクターが2桁マイナスとなっており、ここでも通信セクターは▲19.3%とワーストでした。

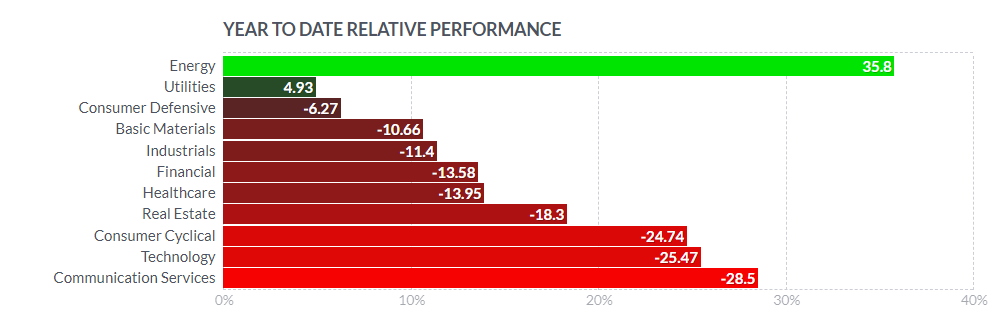

【年初来(2022年1月~2022年8月)】セクター別パフォーマンス

次に、2022年1月から2022年8月までの年初来のセクター別パフォーマンスを見ていきます。

11セクターのうち2クターがプラス、9セクターがマイナスとなっています。

ここでもやはりエネルギーセクターが+35.8%と大きなプラスとなっています。

残りほとんどのセクターはマイナスリターンとなっていますが、特に▲20%を超える急落をしているセクターがあります。

通信セクターや情報技術セクター、一般消費財セクターなどは上昇相場で効率の良いパフォーマンスを見せるセクターのため、下落相場に弱い一面を持ち合わせています。

S&P500のリターンは▲14.6%だったわ!

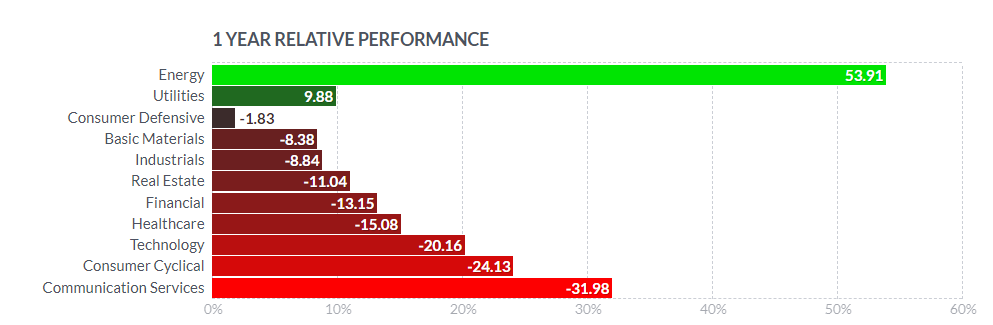

【1年(2021年9月~2022年8月)】セクター別パフォーマンス

さらに遡って、2021年9月から2022年8月までの1年間のセクター別パフォーマンスを見ていきます。

上位2セクター以外はマイナスとなっていますが、こちらでもエネルギーセクターのプラスが群を抜いていることがわかります。

一方で、通信、一般消費財、情報技術セクターは▲20%を超えるマイナスとなっていますが、通信セクターはどうしちゃったんでしょうかね。

S&P500指数は▲9.2%ほど下落しとるな

おすすめのセクターETF11銘柄とチャート比較

セクター別のパフォーマンス比較するのに、各セクターの代表的なETFで比較したいと思います。

筆者の独断と偏見で、おすすめのセクターETFを紹介していきます。

おすすめのセクターETF11銘柄

おすすめのセクターETFは以下の11銘柄です。直近1年のリターンと共に紹介していきます。

購入を推奨するものではないから

投資するなら自己責任よ!

| セクター名 | おすすめETF | 1年リターン |

|---|---|---|

| 情報技術セクター | VGT | -15.92% |

| ヘルスケアセクター | VHT | -9.94% |

| 一般消費財セクター | VCR | -17.60% |

| 通信セクター | XLC | -35.33% |

| 金融セクター | VFH | -12.36 |

| 資本財セクター | XLI | -8.85% |

| 生活必需品セクター | VDC | +2.61 |

| 公益事業セクター | VPU | +10.63% |

| 素材セクター | XLB | -8.96% |

| 不動産セクター | XLRE | -9.32% |

| エネルギーセクター | XLE | 70.00% |

セクターによって

こんなにリターンの差があるんやな

エネルギーセクターETFのXLEは、6月には1年リターンが+33%まで減少していたのですが、8月には+70%まで上昇しています。

マイナスのセクターが多い中で、生活必需品セクターのVDCと公益事業セクターのVPUはプラスのリターンを出しており、インフレや景気後退局面に強いパフォーマンスを見せています。

ちなみにS&P500の1年リターンは▲9.2%よ!

こちらのセクター別おすすめETFは『まとめ記事』がありますので、リンクを貼っておきます。

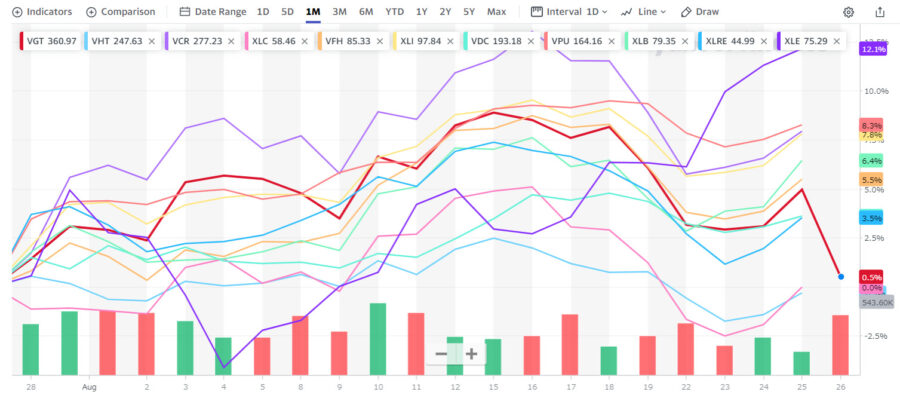

セクターETF比較チャート

おすすめのセクターETFの直近1年の比較チャートを見ていきます。

わかりにくいわ!

エネルギーセクターだけが

別次元の値動きをしているわね!

次に直近1ヶ月の比較チャートを見ていきます。

おおむね上昇傾向にあるわね!

直近1ヶ月でもっともパフォーマンスが良いのがエネルギーセクターETFのXLEで+10.22%で、次にパフォーマンスが良かったのは公益事業セクターETFのVPUで+3.06%の上昇でした。

その他のセクターETFも全てが上昇する1ヶ月となりましたが、ヘルスケアセクターETFのVHTや不動産セクターETFのXLRE、通信セクターETFのXLCなどは5%未満のリターンでS&P500指数の+7%を下回る結果となりました。

| セクター名 | おすすめETF | 1ヶ月リターン |

|---|---|---|

| 情報技術セクター | VGT | ▲0.90% |

| ヘルスケアセクター | VHT | ▲3.79% |

| 一般消費財セクター | VCR | +2.04% |

| 通信セクター | XLC | ▲2.09% |

| 金融セクター | VFH | +1.49% |

| 資本財セクター | XLI | +1.93% |

| 生活必需品セクター | VDC | ▲0.37% |

| 公益事業セクター | VPU | +3.06% |

| 素材セクター | XLB | +1.39% |

| 不動産セクター | XLRE | ▲2.69% |

| エネルギーセクター | XLE | +10.22% |

YahooとGoooleで多少株価が

異なるけど気にしないのよ!

エネルギーセクターのみ2桁リターンを叩き出していますが、原油価格がウクライナ侵攻前の水準に下がっているのにセクターパフォーマンスは良好です。

需要は高いままで供給はひっ迫する状況が続きますので、ここからさらに上昇する公算が高いようです。

原油価格はもう一段階高くなるやろ

米国株8月のセクター別パフォーマンス まとめ

米国株8月のセクター別パフォーマンスをまとめます。

◎米国株は大きく11セクターに分類される

・切り取る時期によって上昇セクターが異なる

・直近の上昇セクターはエネルギーセクター

・セクターによってボラティリティの大きさが異なる

・経済状況によって上昇セクターが変わる

◎カウンター狙いの割安セクターは

・エネルギーセクターはもう一段上を狙える

・これまで大きく下げてきているセクターは

(通信セクター、一般消費財セクター)

カウンター狙いの大きな上昇を取りたいと考えるのであれば、直近1年でもっとも下落してきた通信セクターが狙い目でしょう。

とはいえ、下落相場が終わった断言するのもリスクがありますし、リセッション懸念がなくなったワケでもありません。

どのセクターが上昇するのかは、プロの投資家にも予想することは難しいと言われています。

本記事の予想は、過去に見る一般論と筆者の独断によるものですので、投資は自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント