・キャッシュポジションは必要かどうか

・適正なキャッシュポジションの取り方

・それぞれに合ったキャッシュポジション

・キャッシュの使い時について

⇩クリックでランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

まだ現金比率の低い

『ここ屋(@Ram Tky)』よ!

株式投資をはじめると、当然のことながら相場の変動によって資産が増えたり減ったりします。

常に右肩上がりで増え続けるのであれば全ての資産を投じても問題ないのですが、やはり相場とは単純なものではありませんね。

資産形成でもっとも重要なことは『アセットアロケーションと投資期間』と聞いたことがありますが、キャッシュポジションはどのくらいが適切なのか悩んだことがある人も多いのではないでしょうか?

相場の下落やリセッションがささやかれると『キャッシュポジションを上げろ!』などと聞くことも増えるのですが、実際に現金比率を上げた人は今回のような下落相場で買い向かうことはできたのでしょうか?

そこで今回の記事では、適正なキャッシュポジションの取り方と現金の使い時について考察していきたいと思います。

キャッシュポジションは必要なのか

あなたは投資をする際に、キャッシュポジションはどのくらいにするか事前に決めていますか?

キャッシュの割合を決めずに投資を続けていると、いざと言う時に機会損失になったり暴落に巻き込まれて後悔することになるかも知れません。

そもそも投資をするにあたってキャッシュポジションは必要なのでしょうか?

積立投資オンリーならキャッシュポジションは気にしない

積立投資しかしていない人であればキャッシュポジションは気にする必要はありません。

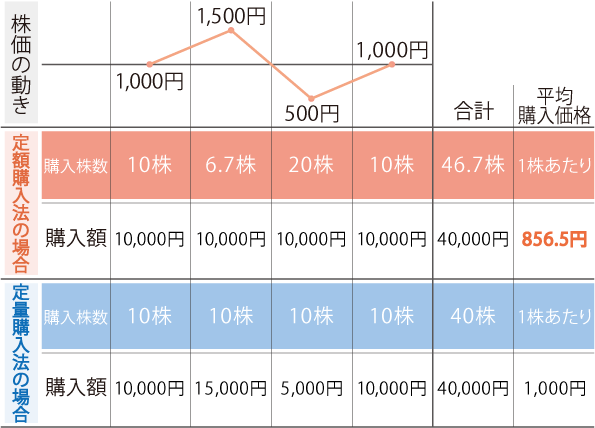

相場のうねりを気にせずに毎月定額で積立投資をしているのならば、ドルコスト平均法がはたらき有利な条件で株式を購入することができます。

価格が変動する金融商品を、一定の金額で時間分散して定期的に買い付ける手法です。

この手法で金融商品を購入し続けた場合、価格が低いときの購入量は多くなり、価格が高いときの購入量は少なくなります。

ドルコスト平均法については、こちらでも詳しく解説しています。

投資タイミングを計らない積立投資にはキャッシュポジションは必要ないとも言えます。

暴落時にはクッションの役割を果たす

長く投資を続けていると必ずと言っていいほど『暴落』に出会わすことになります。

暴落とは10年に1度と言った割合で株式市場が30%以上も急落することを言い、過去にはコロナショックやリーマンショック、ITバブル崩壊やオイルショックなどがあります。

暴落に出くわすと投資資産は大きく目減りしてしまうのですが、あなたならどのくらいの割合まで耐えられるでしょうか?

【▲50%の暴落に出くわした場合】

・投資100%の時→資産▲50%

・投資50%、現金50%→資産▲25%

このようにキャッシュは暴落時にはクッションの役割を果たしてくれます。

暴落をチャンスとすることができる

コア・サテライト戦略で投資をしている人やタイミング投資をしている人であれば、相場の暴落時はチャンスとも言えます。

そもそも株式投資とは『安く買って高く売る』が鉄則であり、資産を増やすための唯一の方法です。

こんな過去チャートを見せられれば、『暴落時こそ購入のチャンス!』などと考えられますが、株価が大きく下落している時に買い向かうと言うのは、頭で考えている以上に難しいことです。

コロナショックの大底で

買い向かえた人は天才やな

相場の大底など投資のプロでも見極めることはできないため、大きく下落している途中で株を買うなど正気の沙汰ではありません。

また、『ダマし上げ』などがある中で株価が上昇をはじめてから『そろそろ買い向かっていいかな』などとリスクを回避していれば、大きなリターンを狙うこともできません。

もしあなたが『暴落時こそチャンス』と思えるようであれば、キャッシュポジションを高めることで資産形成を加速させることができます。

適正なキャッシュポジションの取り方

投資におけるキャッシュポジションとは、アセットアロケーションに占める現金の割合です。

それでは適正なキャッシュポジションとは、どのくらいの割合を言うのでしょうか?

適正なキャッシュポジションは人それぞれ

結論から言うと適正なキャッシュポジションは人それぞれ異なります。

しかも、長い投資期間において適した現金比率は時間と共に変化します。

特に年齢の変化や人生において大きなお金が必要になる時など、適切なキャッシュポジションは一定ではありません。

まずは、現在の自分に適したキャッシュポジションを把握することが大切になります。

適度な現金比率を探して決める

投資をするにあたって自分にとって適正なキャッシュポジションは常に変化しています。

適度な現金比率は自分で探して決める必要がありますが、必ずしもピタッと決定できるものではありません。

投資をしながら徐々に適正な現金比率を模索するといったほうが正しいといえます。

そのためにも投資には経験値が重要な要素となりますが、『自分にとって心地よい現金比率』を見つけ出すことが投資の極意とも言えそうです。

リスク許容度で決まるキャッシュポジション

現金比率を上げれば上げるほど、資産を市場に投じる金額も低下します。

投資比率が下がれば当然のことながら資産形成のスピードは鈍化します。

守りと攻めがちょうどよい比率となるところをリスク許容度で決定するので、キャッシュポジションは人それぞれとなるのです。

⇩リスク許容度について詳しくはこちら

あなたに合ったキャッシュポジションは?

自分にとって理想のキャッシュポジションを知るためには、どのようなことをすれば良いのでしょうか?

『答え』といったものがないのが難しいところではありますが、ヒントとなるものをあげてみたいと思います。

・暴落によって減少する資産を想像する

・減少した分を収入で埋めることができるか計算する

・下落相場で買い向かうことができるのか想像する

暴落によって減少する資産を想像する

キャッシュポジションを決定する際に、もっとも重要視するのが『資産の目減りにどれだけ耐えることができるのか』となります。

現金は暴落時のクッション材になりますが、自分にとってどれだけのクッションが必要なのかを想像してみて下さい。

いつかは暴落から回復する相場であったとしても、一度は大きく資産が減少してしまいます。

自分にとって耐えられる資産減少額(比率)はどのくらいなのかを、自分の心と頭に聞いてみてください。

減少した分を収入で埋めることができるか計算する

投資をはじめて間もない人にとってみれば、まだ投資金額が大きくない場合が多いでしょう。

もし投資資産が半分になってしまったとしても、その大半を収入で賄うことができるのであればキャッシュポジションが高くても問題ありません。

一方で、長く投資をしていると投資資金が年収の何倍にも膨らむことがあります。

その場合は、例え相場が10%といったわずかな下落をしたとしても資金の目減りは大きいと感じることでしょう。

暴落の分を収入で埋めることができないのであれば、キャッシュポジションを高めに保つ必要があるかも知れません。

下落相場で買い向かうことができるのか想像する

適正なキャッシュポジションを取っていたとして、あなたは下落相場で買い向かうことができるのでしょうか。

必ずしもキャッシュポジションは『暴落時のカウンターパンチ』のためではありませんが、せっかくのバーゲンセールでも下落相場で買い向かうといったことは簡単ではありません。

一旦相場が下落に向かうと、どこまで下がってしまうのか誰にもわからなくなります。

そんな時でもあなたが買い向かうことができるのであれば、キャッシュポジションは『お宝ポジション』に変えることができます。

しかし、自分にはそんな度胸はないと判断するのであれば、キャッシュポジションは単なる現金比率でしかありません。

投資のフェーズでキャッシュポジションを決める

リスク許容度は若いほど高いとされています。

それは若い方が立て直しややり直しが効くからと考えられていますが、キャッシュポジションは若い方が低くしても構わないとされます。

一方で、年齢を重ねて投資のフェーズが終盤に差し掛かっているのであれば、資産を守る必要が出てきます。

ザックリ言えば、『投資資産は半分になっても構わない』といった金額に留めておくことが安心につながるとも言えそうです。

キャッシュの使い時について

キャッシュポジションは、大きく分けて2つの役割を果たします。

ひとつは『資産の目減りを和らげるため』もうひとつは『下落時のカウンターパンチのため』です。

それでは次に、キャッシュの使い時について考察していきましょう。

下落率によって事前に投資タイミングを決めておく

『大きな下落時こそ投資のチャンス』と頭ではわかっていながらも、下落相場で買い向かうのは思っている以上に難しいものです。

誰にも下落の大底はわからないため、株価が大きく下げていてもいつ投資していいのか決断ができません。

そこで、事前に購入タイミングを決めておくといった手法があります。

例えば相場が10%下がるごとに一定の割合を市場に投入するといった方法です。

・相場が最高値より▲10%下落したらキャッシュポジションのうち30%を追加投入する

・さらに▲10%(高値から▲20%)下落したら残りのキャッシュのうち50%追加投入する

・もう▲10%(最高値から▲30%)下落したら残りキャッシュ全てを追加投入する

このように事前に追加投入するタイミングを決めておけば、気持ちに惑わされることなく下落相場でも追加投資をすることができます。

最高値を超えてから追加投資をする

さらに保守的な投資法として、相場が最高値を超えてから追加投資をする方法があります。

こちらは大きなリターンが狙えない分、含み損を増大させることを避けることができる投資法です。

自分のリスク許容度が小さいと判断するのであれば、後者を選択した方がメンタルに優しい資産運用をすることができます。

まとめ

キャッシュポジション高めてた人って下落相場で買えましたか?をまとめます。

【キャッシュポジションは必要なのか?】

・積立投資オンリーならキャッシュポジションは気にしない

・暴落時にはクッションの役割を果たす

・暴落をチャンスとすることができる

【適正なキャッシュポジションの取り方】

・適正なキャッシュポジションは人それぞれ

・適度な現金比率を探して決める

・リスク許容度で決まるキャッシュポジション

・自分に合ったキャッシュポジションを検証する

・投資のフェーズでキャッシュポジションを決める

【キャッシュの使い時について】

・下落率によって事前に投資タイミングを決めておく

・最高値を超えてから追加投資をする

2022年の上半期はS&P500指数が▲20%以上も下落するといったベアマーケット入りをしました。

昨年から『キャッシュポジションを上げておけ!』と言う声を聞くことの多い相場でしたが、実際にキャッシュポジションを高めていた人は下落相場で追加投資ができたのでしょうか?

これだけの下落率でも買い向かうのは難しかったのではないでしょうか?

事前に追加投資のルールを決めておかないと、キャッシュポジションを高める意味などないかも知れませんね。

ちなみに筆者はキャッシュポジション10%以下という状況で、相場の戻りを待っているチキン野郎です。(笑)

投資は自分のリスク許容度を理解して、自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

記事が良かったと思ったら⇩クリックしてもらえると励みになります

SBI証券が新サービス『クレカ積立』で、お得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント